- Также непонятно, что будет со сроком подачи декларации по УСН за 2022 год

- Обновления электронных книг

- Советую прочитать:

- «Как открыть ИП в 2024 году? Пошаговая Инструкция для начинающих»

- «Ответы на самые частые вопросы от начинающих ИП без сотрудников (2023 год)»

- 1 комментарий к “Новые сроки уплаты налога УСН в 2024 году и подачи декларации по УСН для ИП”

- Что вы узнаете

- Условия перехода на УСН

- Подходящая структура бизнеса

- Разрешенные на УСН виды деятельности

- Лимит по доходам — 123,3 млн рублей

- Лимит по количеству работников — 100 человек

- Лимит по основным средствам — 150 млн рублей

- Какие будут ставки по УСН в 2024 году

- Как подать уведомление

- С чего начать работу на упрощенке

- за 1 квартал 2024 года: до 28 апреля;

- за 6 месяцев 2024 года: до 28 июля;

- за 9 месяцев 2024 года: до 28 октября;

- за 12 месяцев (за год) не позднее 28-го апреля 2025 года

Также непонятно, что будет со сроком подачи декларации по УСН за 2022 год

Нужно будет ее сдавать до 25 апреля 2024 года? Или до 30 апреля?

Если введут новые сроки уже с 2024 года, то многие ИП их нарушат, так как далеко не все ИП отслеживают подобные изменения. Подозреваю, что ФНС введет некий переходный период для налога по УСН за 2022 год (а также для декларации по УСН за 2022 год) и оставят «старые сроки».

Но в любом случае, рекомендую сдать декларацию по УСН за 2022 год до 25 апреля 2024 года, чтобы не было и с этим проблем.

Но посмотрим, как говорится. Я еще не раз вернусь к этой теме, следите за обновлениями блога: https://dmitry-robionek.ru/subscribe

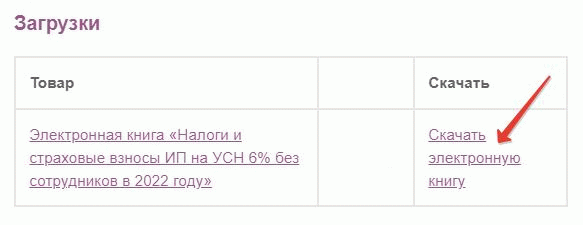

Обновления электронных книг

Я уже обновил свои электронные книги для ИП на УСН на 2022 год и добавил эту информацию.

Или просто зайдите в свой аккаунт и скачайте последнюю версию по ссылке https://ideakurs.ru/my-account/downloads (разумеется, если ранее приобретали книгу).

О том, как обновляются мои электронные книги можно прочитать здесь: https://ideakurs.ru/help/obnovlenie.html

Но повторюсь, что обновлять я их буду после того, как закон будет полностью принят.

Советую прочитать:

Единственное, в этих статьях пишу, что налог придется платить до 25 числа. Но, как видите, сроки сместили на три дня, до 28 числа.

P.S. Рекомендую подписаться на анонсы статей моего блога в социальных сетях. В них вы оперативно получите информацию для ИП и самозанятых: https://dmitry-robionek.ru/subscribe

Готово подробное пошаговое руководство по открытию ИП в 2024 году. Эта электронная книга предназначена прежде всего для новичков, которые хотят открыть ИП и работать на себя.

Она так и называется:

«Как открыть ИП в 2024 году? Пошаговая Инструкция для начинающих»

Из этой инструкции Вы узнаете:

- Как правильно оформить документы на открытие ИП?

- Выбираем коды ОКВЭД для ИП

- Выбираем систему налогообложения для ИП (краткий обзор)

- Отвечу на множество сопутствующих вопросов

- Какие органы надзора нужно уведомить после открытия ИП?

- Все примеры приведены на 2024 год

- И многое другое!

Я проанализировал все вопросы, которые задавались мне за 9 лет ведения блога. И отобрал ТОП-75 наиболее частых, которые задают почти все начинающие ИП.

Книга небольшая, время на чтение составит примерно 1 час. Собственно, я на них отвечаю в этой небольшой электронной книге. А называется она вот так:

«Ответы на самые частые вопросы от начинающих ИП без сотрудников (2023 год)»

Получайте самые важные новости для ИП на Почту!

Будьте в курсе изменений!

Нажимая на кнопку «Подписаться!», Вы даете согласие на рассылку , обработку своих персональных данных и соглашаетесь с политикой конфиденциальности .

Я создал этот сайт для всех, кто хочет открыть свое дело в качестве ИП или самозанятого, но не знает с чего начать. И постараюсь рассказать о сложных вещах максимально простым и понятным языком.

1 комментарий к “Новые сроки уплаты налога УСН в 2024 году и подачи декларации по УСН для ИП”

Добрый день! Я ИП на УСН доходы за себя 6%.Куда и как в 2024 году оплатить налог по итогам 2022 года и 1% в ПФР за 2022 год? Нигде не могу найти информацию. Все фиксированные взносы и налоги оплачены вовремя в 2022г. Спасибо.

Что вы узнаете

Условия перехода на УСН

Смысл спецрежимов в том, что они подходят не для всех. Желающие перейти на упрощенку должны проверить себя по таким пунктам:

- Структура бизнеса (актуально для компаний).

- Вид деятельности.

- Уровень доходов.

- Численность сотрудников.

- Остаточная стоимость основных средств.

Остановимся на каждом.

Подходящая структура бизнеса

Не могут перейти на упрощенку (п. 3 ст. 346.12 НК РФ):

- Организации с филиалами.

- Организации, в которых доля участия других фирм составляет более 25% (за некоторыми исключениями). Например, если ООО создано двумя учредителями: другим ООО и одним физлицом — и их доли участия равные, по 50%.

- Иностранные организации. Это иностранные юрлица, компании и другие корпоративные образования, которые созданы по закону иностранных государств, международные организации, филиалы и представительства таких иностранных лиц и международных организаций, созданные на территории РФ (ст. 11 НК РФ).

Разрешенные на УСН виды деятельности

В Налоговом кодексе (п. 3 ст. 346.12) установлен список запрещенных на УСН видов деятельности. С 2024 года в этот стоп-лист попадают производители, а также оптовые и розничные продавцы ювелирных и других изделий из драгоценных металлов. Это новые запрещенные виды деятельности на УСН.

В остальном перечень не меняется. Например, по-прежнему не могут перейти на упрощенку:

- Ломбарды.

- Производители подакцизных товаров. Исключение — если производите подакцизный виноград, вино, игристое вино, виноматериалы, виноградное сусло из винограда собственного производства.

- Нотариусы и адвокаты.

- Микрофинансовые организации (МФО).

Лимит по доходам — 123,3 млн рублей

Для перехода на УСН с 2024 года действует ограничение по доходам в 123,3 млн рублей. Показатель нужно считать за 9 месяцев 2022 года. Если доходы компании за этот период выше, перейти на упрощенку с 2024 года не получится. Для расчета показателя берите выручку (доходы) от реализации и внереализационные доходы за минусом НДС и акцизов.

Предприниматели не обязаны считать доходы за 9 месяцев текущего года. На них ограничение по доходам при переходе на спецрежим не распространяется. Но после перехода на УСН придется контролировать уровень выручки так же, как и компаниям. Какие суммы можно получать действующим упрощенцам, рассказали ниже.

Цифра 123,3 млн рублей получилась так: лимит 112,5 млн рублей, изначально прописанный в Налоговом кодексе, умножили на коэффициент-дефлятор текущего 2022 года — 1,096. Такой порядок индексации Минфин привел в письме от 01.02.2021 № 03-11-06/2/5885. И с ним согласны представители налоговой (см.

письмо УФНС по г. Москве от 16.11.2021 № 16-17/170044). Однако позже Минфин высказал противоположную позицию (письмо от 26.11.2021 № 03-11-06/2/95943): индексировать лимит нужно на дефлятор наступающего года.

Согласно проекту, коэффициент на 2024 год составит 1,257. Это значит, новый лимит будет равен 141,41 млн рублей. Однако пока нет новых разъяснений Минфина, безопаснее ориентироваться на более строгий лимит — 123,3 млн рублей.

Если доходы выше, на УСН рассчитывать нельзя.

Лимит по количеству работников — 100 человек

Максимально возможная средняя численность работников для перехода на УСН — 100 человек. Требование актуально как для организаций, так и для индивидуальных предпринимателей.

Показатель должен быть выполнен к 1 января 2024 года. Если, например, за 9 месяцев 2022 сотрудников больше, это не страшно. Главное — привести показатель к установленному лимиту до 1 января. Об этом — письмо Минфина от 25.11.2009 № 03-11-06/2/248.

Среднюю численность работников определяйте по правилам Росстата. Не путайте со среднесписочной численностью. Чем отличаются два показателя, рассказали в другой статье.

Когда будете работать на УСН, сотрудников может быть больше — до 130. Но контролировать лимит в 100 человек тоже придется. Пока число работников не превысило 100, упрощенцы считают единый налог по стандартной ставке.

Если численность сотрудников от 100 до 130 включительно, налог нужно платить по повышенному тарифу. При численности свыше 130 компания (ИП) теряет право на спецрежим.

Лимит по основным средствам — 150 млн рублей

Максимально возможная остаточная стоимость основных средств для перехода на УСН — 150 млн рублей.

Показатель при переходе на спецрежим должны контролировать только компании. ИП проверяют соответствие этому лимиту, уже будучи на УСН.

Для перехода на упрощенку с 2024 года компании считают остаточную стоимость основных средств по состоянию на 1 октября 2022.

Какие будут ставки по УСН в 2024 году

Чтобы сравнить налоговую нагрузку на общем и специальном режимах, воспользуйтесь нашей таблицей с актуальными ставками на УСН.

| Условия на 2024 год с учетом коэффициента-дефлятора 1,257 | Ставки на объекте налогообложения | |

|---|---|---|

| Доходы | Доходы — Расходы | |

| До 188,55 млн руб. годовой доход или до 100 сотрудников | 6%, но могут быть налоговые каникулы (для ИП) или пониженная ставка (вплоть до 1%) от региона для отдельных налогоплательщиков | 15%, но могут быть налоговые каникулы (для ИП) или пониженная ставка (до 5%) от региона для отдельных налогоплательщиков |

| 188,55 — 251,4 млн руб. годовой доход или 100–130 сотрудников | 8% | 20% |

Тариф зависит от применяемого объекта налогообложения — на УСН можно работать на объекте:

- Доходы 6%.

- Доходы минус расходы 15%.

На первом объекте налогообложения стандартная ставка ниже, чем на втором, но зато при расчете налога нельзя учесть расходы. Можно уменьшить налог только на налоговый вычет. Его формируют уплаченные страховые взносы, больничные пособия. Также — торговый сбор, если работаете в Москве.

На втором объекте стандартная ставка выше, но зато при расчете налога можно учитывать расходы из списка разрешенных на УСН трат.

Нужно просчитывать, какой объект выгоден для конкретного бизнеса. Если бизнес не предполагает существенных затрат, например, услуги, то работать на объекте «Доходы минус расходы», скорее всего, будет менее выгодно. Если это производство или торговля, тогда расходы точно будут: материалы, покупные товары — и объект «Доходы минус расходы» может оказаться оптимальным.

Про налоговые каникулы мы публиковали подробный материал. В нем рассказали про регионы, где в 2024 году будет действовать льгота. Если коротко, это большинство субъектов РФ.

Еще объяснили, как найти действующий закон нужного региона о налоговых каникулах. Материал пригодится вам, если будете искать законы по пониженным региональным ставкам по УСН — алгоритм один и тот же.

Как подать уведомление

Уведомление о переходе на упрощенку можно подать одним из следующих способов:

- Лично в отделении ФНС.

- По почте России.

- Через личный кабинет на сайте ФНС (такой функционал реализован для ИП).

- Через бухгалтерскую программу, с помощью которой сдаете отчетность в налоговую.

Дожидаться ответ от ФНС на уведомление не нужно. Процедура носит уведомительный характер, поэтому ФНС не выносит разрешение или отказ применять УСН.

Убедиться в том, что налоговая зафиксировала ваш переход с ОСНО на УСН, можно:

- В личном кабинете на сайте налоговой.

- Запросив в ИФНС информационное письмо по форме № 26.2-7. Такое подойдет, в частности, если нужно подтвердить применение УСН поставщику.

Удобно делать все в одном окне — отправить уведомление о переходе на УСН, запросить информацию о текущем налоговом режиме, потом отчитываться по упрощенке. Такие возможности дает СБИС. В системе можно отправлять не только отчетность и другие формализованные документы, например уведомление о переходе на УСН, заявление на получение патента, но и неформализованные обращения и письма.

Уведомить ИФНС с помощью СБИС

С чего начать работу на упрощенке

1. Утвердите учетную политику для целей налогообложения. Если работаете в СБИС, политику можно настроить (изменить) и распечатать прямо из бухгалтерской программы. СБИС формирует приказ и положение об учетной политике, план счетов и другие документы, необходимые для организации учета.

2. Оформите главный налоговый регистр на УСН — Книгу учета доходов и расходов (КУДиР), если решили вести ее на бумаге. До начала записей:

- Заполните титульный лист.

- Сшейте и пронумеруйте страницы. На последней укажите количество страниц.

- Заверьте Книгу учета подписью руководителя/ИП. Поставьте печать при наличии.

Если решили вести Книгу учета в электронном виде, распечатать, сшить и заверить документ нужно будет по итогам года. СБИС формирует КУДиР автоматически по данным учета.

3. Разберитесь с переходными доходами/расходами. Например, аванс от поставщика вы могли получить в декабре на ОСНО, а провести поставку только в январе.

Если ОСНО применяли с методом начисления, аванс нужно включить в доходы в налоговом учете в новом году. Если, наоборот, оплату получили в период применения УСН, а реализация была на ОСНО, сумма не попадет в доходы при расчете единого налога. При методе начисления реализацию уже учли в налоговом учете до смены налогового режима.

4. Введите в практику контроль установленных по УСН лимитов.

- Если превысили промежуточные лимиты, с квартала превышения нужно считать единый налог по повышенной ставке. О тарифах мы уже рассказывали выше.

- Если превысили окончательные (максимальные) лимиты, с квартала превышения нужно пересчитать налоги по общей системе и весь оставшийся год применять ОСНО. В таблице ниже смотрите лимиты, которые нужно контролировать, чтобы не потерять право на УСН.