Расчетный счет получателя — это та комбинация цифр, которая позволяет точно идентифицировать счет получателя денег. Условно говоря есть банк и внутри банка много специальных ячеек владельцами которых являются компании или отдельные физлица. Эти ячейки – это расчетные счета, в них компнии или физлица хранят деньги.

Этим ячейкам присваиваются индивидуальные номера, чтобы, когда в банк поступит платеж, можно было точно определить, в какую ячейку (расчетный счет) эти деньги положить. Этот индивидуальный номер, который присваивается ячейке и есть номер расчетного счета получателя, но иногда, в зависимости от контекста, слово «номер» принято опускать и писать просто расчетный счет или р/с подразумевая номер, а не саму «ячейку».

Например, при заполнении документа может быть поле с названием р/с. Очевидно, что в одно поле нельзя записать все реквизиты, и контекст указывает на то что речь идет именно о номере. Возможно и другое: человек регистрирует ИП и говорит «мне нужно открыть расчетный счет», очевидно речь идет в целом об открытии счета (ячейки) в банке.

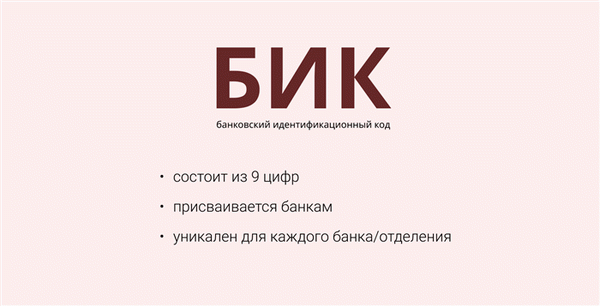

Расшифровывается как банковский идентификационный код, присваивается Банком России. Состоит из 9 цифр и уникален для каждого банка, но внутри одного банка могут быть несколько разных БИК в зависимости от структуры банка, например, бик отделений Сбер Банка относящихся к Москве – 044525225, а относящихся к Дальневосточному региону — 040813608.

Что такое БИК

Соответственно этот код позволяет идентифицировать банк, и узнать его название, корреспондентский счет и региональное расположение. Поэтому на некоторых сайтах достаточно ввести БИК и остальные данные о банке заполняются автоматически.

Наименование банка (Банк, Банк получателя)

Это тот банк, в котором юрлицо/ИП получает услугу расчетно-кассового обслуживания, то есть банк в котором находится та самая условная «ячейка» открытая для ИП или юрлица.

Корреспондентский счет (к/с, кор.счет)

Состоит из 20 цифр. Присваивается банкам и кредитным организациям Центробанком. Проще говоря, это счет, который нужен для того чтобы банки могли проводить операции между собой.

Состоит из 12 цифр у ИП и физлиц, и из 10 у юрлиц. Это индивидуальный номер налогоплательщика. К банку отношения не имеет, присваивается налоговой при рождении человека или при открытии юрлица. Нужен, соответственно, для того чтобы точно идентифицировать получателя.

Код который идет в дополнение к ИНН. Присваивается только юрлицам. Состоит из 9 знаков. Он указывает на причину постановки юрлица на учет. Вникать в суть этого кода даже не стоит, он важен для налогового учета. Просто нужно его правильно указывать при оформлении платежа.

Что такое расчетный счет?

Каждое предприятие нуждается в осуществлении расчетов с контрагентами: оно перечисляет средства своим поставщикам, получает деньги от покупателей за поставленную им продукцию и так далее.

Нужно обналичить средства компании? Важно сделать это в соответствии с законодательством, иначе счет могут заблокировать, а вас оштрафовать.

Что такое лицевой счет?

Как правило лицевой счет открывается обычными гражданами. Открытие лицевого счета производится при заключении человеком договора о внесении средств на вклад. Также как и расчетный счет, лицевой представляет собой двадцатизначный уникальный код.

С его помощью в банке ведется аналитический учет при выполнении расчетных операций с денежными средствами физического лица.

Чтобы перевести деньги своему родственнику, или перечислить кому-либо вознаграждение за оказанные услуги либо проданные товары, необходимо знать его лицевой счет. В настоящее время можно встретиться с ситуациями, когда лицевой счет «привязан» к номеру телефона или кредитной (дебетовой карте), что упрощает процесс перечисления. Наличие лицевого счета для осуществления любых платежных операций при этом является обязательным.

Под лицевым счетом в банке следует понимать:

- специальную запись в учетной системе финансовой организации, на которой учитываются денежные средства клиента — физического лица;

- часть уникального двадцатизначного номера расчетного счета, которая позволяет идентифицировать конкретного клиента;

- аккаунт физического лица в интернет-банке или при открытии вклада типа «до востребования» для совершения расчетных и платежных операций.

Использование лицевого счета возможно для следующих целей:

- перевод денежных средств юридическим лицам (оплата за коммунальные услуги, приобретение товаров и так далее); получение и погашение кредитов;

- получение вознаграждения от работодателя и других лиц;

- хранение денежных средств на вкладах.

Главным ограничением, которое имеет лицевой счет, является невозможность его использования для ведения предпринимательской деятельности за исключением операций по перечислению налогов и других обязательных платежей.

При этом, юридические лица и ИП также могут открыть лицевой счет в банковской организации. Но такие счета не используются для расчетов с контрагентами за оказанные услуги или проданные товары. Чаще всего они создаются для перечисления заработной платы работникам, а также при получении кредитов.

С помощью лицевого счета компания получает кредитные средства и совершает платежи по займу.