- Законодательное регулирование

- Для чего нужна выписка из расчетного счета физ. и юр. лицам

- Место выписки среди бухгалтерских документов

- Особенности формирования выписки

- Проверка банковской выписки

- Особенности электронных выписок

- Сроки хранения выписки

- Банковская выписка – что это такое?

- Зачем нужна выписка с расчетного счета?

- Обязательные реквизиты выписки банка

- Дебет и кредит в банковской выписке – что это?

- Формы банковских выписок

- Периодичность получения выписки из банка

- Способы получения

- Создание поступления/списания с расчетного счета

- Выгрузка платежных поручений из 1С 8.3 в клиент-банк

- Интеграция 1С с банками

Выписка из расчетного счета — копия записей на счете в банке. Она подтверждает наличие счета, совершение на нем финансовых операций.

Это официальный документ – базовый элемент для бухгалтера, основание для налогового учета и контролирующих государственных органов. В нем представлена вся финансовая информация о счете клиента в полном объеме. Выписка предоставляется в банке клиенту, отправляется по почте, предоставляется онлайн.

Законодательное регулирование

Согласно ФЗ №129 РФ «О бухгалтерском учете», требуется документально подтверждать операции расчетного счета.

Согласно ФЗ №395-1 «О деятельности банков», банки должны хранить данные обо всех операциях на счете. Они обязаны предоставлять клиенту выписку банка по первому требованию. Все расчетные счета должны вестись согласно нормам, установленным Центробанком РФ.

Если требуется расширенная выписка по расчетному счету, то необходимо обратиться в банк. При себе нужно иметь паспорт РФ.

Физлицам расширенная выписка требуется в случаях:

- Оформления визы за рубеж для подтверждения платежеспособности и надежности;

- Оформления кредита для подтверждения возможности платить вовремя ежемесячные платежи. Также для подтверждения «работы» счета (на него поступают платежи);

- Требования иных подтверждений платежеспособности.

Для чего нужна выписка из расчетного счета физ. и юр. лицам

Выписка может потребоваться ООО в следующих случаях:

- Для подготовки бизнес-плана компании;

- Для подачи заявки на участие в тендере;

- При переговорах с инвесторами или партнерами по сделке;

- При обращении в банк за кредитом;

- Во время ликвидации или реорганизации организации;

- По запросу прокуратуры или судебных органов.

Место выписки среди бухгалтерских документов

Выписка, особенно расширенная, многое рассказывает о деятельности и финансовом положении предприятия. В бухгалтерских документах она является базовым, первичным документом. Вписка требуется налоговой службе при расчете налогов, при возникновении различных спорных ситуаций.

Особенности формирования выписки

Формируется выписка разными способами. В каждом банке ее составление производится по разным программам. Она может отличаться по форме и содержанию. При этом каждая выписка должна содержать основную информацию:

- Название банка и номер отделения, выдающего документ;

- Реквизиты владельца счета (ФИО физлица или название ООО);

- Номер и дата банковского договора с владельцем счета;

- Номер счета клиента;

- Валюту счета;

- За какой период составлена эта выписка;

- Дата последней операции по этому счету;

- Сумму входящего остатка и дату;

- Даты совершения операций по клиентскому счету;

- Номера платежных документов, их даты;

- Номера корреспондирующих счетов;

- Наименование корреспондентов;

- Наименование совершенных операций, может быть указан и их шифр;

- Указываются суммы по каждой операции по дебету/по кредиту счета;

- Остаток средств после проведения каждой операции;

- Остаток средств на конец дня;

- Общие суммы списанных и зачисленных средств (обороты по дебету и кредиту счета);

- Исходящий остаток средств на дату выписки.

Банк, сохраняя средства организаций, является ее должником. Поэтому при формировании выписки в колонке «Дебет» указываются списанные средства, а в колонке «Кредит» — зачисленные. При отправке выписки в налоговую инспекцию обязательно требуется предоставлять заверенный банком документ.

В ином случае наличие подписи и печати на выписке является не обязательным.

Проверка банковской выписки

Сверка проводится бухгалтером в день поступления. ИП иногда приходится сверкой заниматься и самому. Проводится она согласно полученным сведения по доходам и расходам. Также сверяются данные, приведенные в выписке, с первичными документами.

В случае обнаружения ошибки, о ней немедленно должно сообщаться в банк. Выписки подшиваются клиентом в отдельную папку ведения банковских взаиморасчетов и хранятся вместе с другими первичными документами.

Особенности электронных выписок

Все больше предприятий переходит на полную компьютеризацию в финансовой деятельности. Многие крупные банки все документы предоставляют через Мобильный банк. Электронными выписками пользуются бухгалтеры, работающие в документообороте системы «Бухучет 1С».

Электронная выписка идентична по содержанию выписке на бумаге. Для ее заверения (подписи, печати) необходимо обращаться в банк. Важные особенности электронной выписки: возможность получить ее самостоятельно за несколько секунд, в любое время и совершенно бесплатно.

Крупные предприятия имеют обычно несколько расчетных счетов, производят ежедневные многочисленные безналичные операции. Хранение выписок в интернете освобождает от необходимости распечатывать их и прилагаемые документы. Объемные архивы может позволить себе далеко не каждая компания.

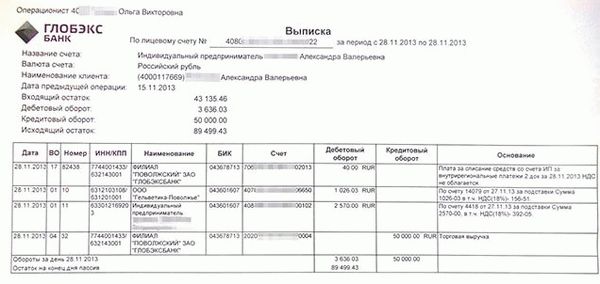

Рассмотрим пример выписки Сбербанка России.

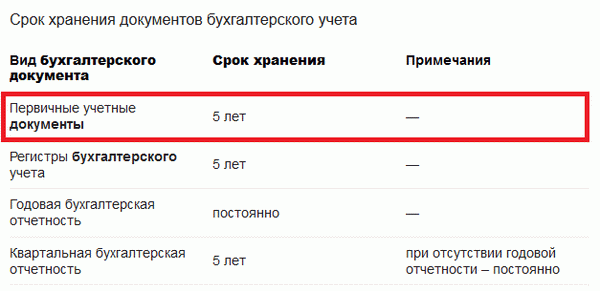

Сроки хранения выписки

Согласно законодательству, информация об операциях со счетами должны сохраняться в банке пять лет. Бухгалтерии организаций рекомендуется также сохранять выписки не менее пяти лет. Иногда некоторые юрлица хранят архив 10 лет и более.

Выписка — официальный, обобщающий документ по финансовым операциям банка. По выпискам можно судить о финансовой деятельности организации. Выписки помогают постоянно контролировать денежные потоки компании, операции на счете, разумно использовать денежные средства и увеличивать прибыль.

Банковская выписка – что это такое?

Банковская выписка – это официальный документ, выдаваемый кредитным учреждением, содержащий информацию о проводимых операциях по счету (приходные, расходные, в т. ч. комиссии банка).

Фактически, выписка по счету дублирует записи банка об изменении состояния счета. Она является важным и обязательным первичным документом бухгалтерского и налогового учета.

Зачем нужна выписка с расчетного счета?

Заказывать выписку по расчетному счету имеют право не только организации и частные предприниматели, но и обычные граждане, не имеющие собственного бизнеса. Просто им этот документ требуется куда реже. Обычно такая необходимость возникает, чтобы с помощью выписки:

- оформить визу;

- подтвердить какую-либо сделку (например, покупку недвижимости);

- получить одобрение по кредиту;

- подтвердить свою платежеспособность;

- доказать отсутствие каких-либо задолженностей.

Организации или ИП выписка со счета чаще всего нужна для отображения и сверки различных операций (контрольная функция). Иногда ее запрос инициирован налоговой службой (в ходе налоговых проверок, например), контрагентом (чтобы подтвердить выполнение компанией своих обязательств). Выписка может потребоваться и в иных целях:

- Инвестиционные. К примеру, организация разработала бизнес-план и хочет привлечь инвесторов, и в качестве одного из аргументов подтверждает свою платежеспособность.

- Кредитные. Если бизнес нуждается в дополнительных вливаниях, отражение движений денег по счету будет важно для кредитора. Причем сюда относятся не только классические кредиты на развитие бизнеса, но и лизинг оборудования, транспортных средств, инвестиции и т. д.

Выписку также могут потребовать судебные органы или прокуратура. Нужна она и во время ликвидации, реорганизации предприятия для оценки финансового положения и определения того, как рассчитаться с кредиторами (например, с задолженностью по зарплате, поставкам материалов, оборудования).

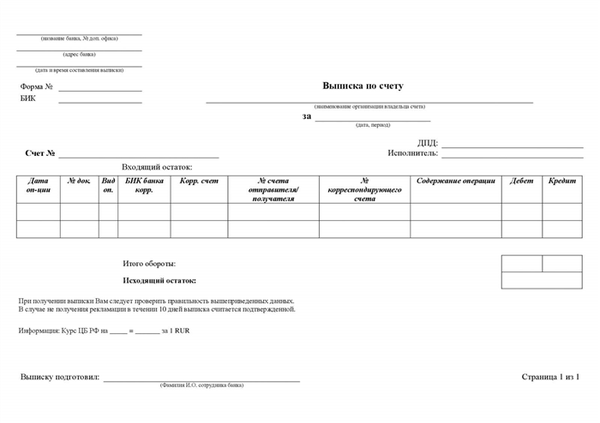

Обязательные реквизиты выписки банка

Унифицированная форма банковской выписки российским законодательством не установлена. Каждое кредитное учреждение использует для выгрузки этого типа документа специальное программное обеспечение. В зависимости от обслуживающего учреждения может меняться внешний вид и используемые обозначения.

Но любая банковская выписка по расчетному счету должна содержать следующие сведения:

- номер счета, по которому в выписке представлена информация;

- остаток средств по ранее полученной выписке с указанием даты ее формирования;

- номера счетов контрагентов, от которых в указанный период были получены и которым были отправлены деньги, и другие сведения по счету (БИК и наименование банка, ИНН/КПП);

- основание движения средств (с указанием реквизитов документов, например, оплата по договору, вознаграждение за услуги);

- назначение каждого платежа;

- обобщенные значения зачисленных и списанных со счета средств (дебет, кредит);

- конечный остаток по счету на дату составления выписки;

- дата по каждому платежу;

- дата и время формирования выписки;

- вид выполняемой финансовой операции (по каждой отдельно);

- БИК банка и другие сведения о кредитном учреждении (название, № офиса).

Бланк выписки по банковскому счету

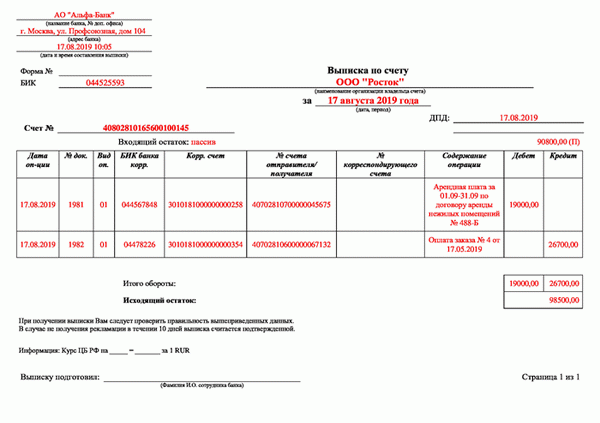

А так выглядит образец банковской выписки по счету для предприятия:

Образец выписки по расчетному счету организации

Дебет и кредит в банковской выписке – что это?

Сведения о движении средств в выписке банка отображаются в табличной форме. Обязательно в документе присутствуют графы «дебет» и «кредит». Для занесения данных в правильную колонку банк ставит

себя на место должника организации. Исходя из этого он формирует дебет и кредит в банковской выписке. Поэтому здесь отображаются:

- в дебете – списания по счету;

- в кредите – зачисления.

К примеру, если организация получает деньги от своего клиента, то запись с конкретной суммой операции вносится в колонку «Кредит». А если компания переводит деньги за оплату оборудования, аренду или производит списания со счета по иным основаниям, то банк их заносит в графу «Дебет».

Формы банковских выписок

Несмотря на то, что выписка банка – это важный первичный документ организации, законодательство не обязывает сейчас хранить эти сведения на бумаге. Документы можно хранить в двух форматах:

- на бумаге – обычно не имеет подписи и печати банка, но для передачи документа в налоговую их проставление обязательно;

- в электронном виде – этот формат становится все более популярным из-за всеобщей компьютеризации и удобства такого способа хранения, он особенно актуален для крупных предприятий, имеющих сразу несколько р/с в разных банках.

Однако надзорные службы рекомендуют распечатывать и самостоятельно заверять выписки или хотя бы переносить их на другие электронные носители, чтобы не потерять.

Сроки хранения документов бухгалтерского учета

Напоминаем, что срок хранения выписок в бухгалтерии предприятия составляет 5 лет (т. к. они относятся к первичным документам). Дополнительно нужно учитывать специфику и особенности работы компании. К примеру, оптовые организации нередко увеличивают обязательный срок хранения до 10 лет.

Периодичность получения выписки из банка

Банковские выписки могут запрашиваться самим предприятием или формироваться в сроки, установленные договором. Исходя из этого, возможна следующая периодичность:

- регулярно – сроки предоставления прописываются в договоре (чаще всего этот пункт отсутствует);

- по запросу – наиболее часто встречающийся формат.

Если инициатором выдачи выписки является сам предприниматель, то обычно выписка в бумажном варианте выдается ему на следующий день. Электронная выписка из банковского счета формируется, как правило, автоматически через интернет-банк, поэтому ее выгрузка занимает буквально несколько минут.

Способы получения

Обычно выписка формируется по запросу организации. Для этого нужно указать некоторые реквизиты: наименование организации, период, за который нужно отобразить движение средств, причину получения, дату и подпись. Такие данные потребуются, если выписку вы запрашиваете:

- лично в банке;

- по телефону.

Еще проще заказать выписку банка по расчётному счёту следующими способами:

- в личном кабинете онлайн-банкинга;

- в банкомате (если у вас есть корпоративная карта, привязанная к расчетному счету);

- по СМС (если такая функция предусмотрена банком, обычно запрос имеет определенное символьное значение в обслуживающем финансовом учреждении).

Здесь, как правило, сведения о получателе документа уже известны. Поэтому достаточно сделать запрос.

Создание поступления/списания с расчетного счета

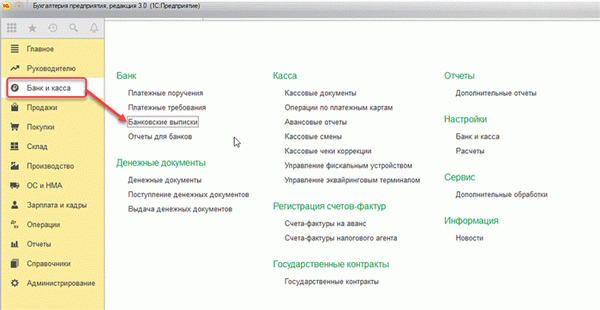

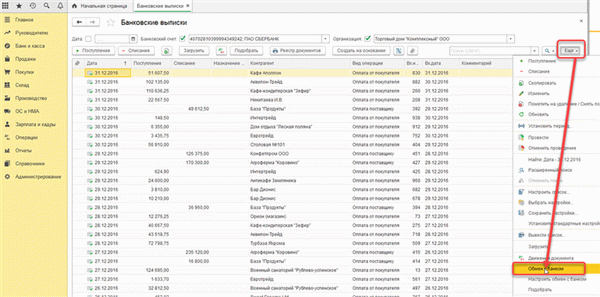

Первый вариант – создание вручную через блок «Банк и касса–Банковские выписки».

Рис.4 Создание поступления или списания

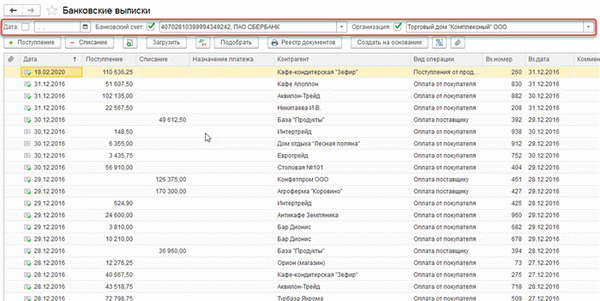

В отобразившемся журнале отображаются все поступления и списания со счета. Чтобы с ним было удобнее работать, можно задать фильтры:

Рис.5 Установка фильтров

Чтобы сделать нужный нам документ, нажимаем на «Поступление» или «Списание», смотря что нам нужно.

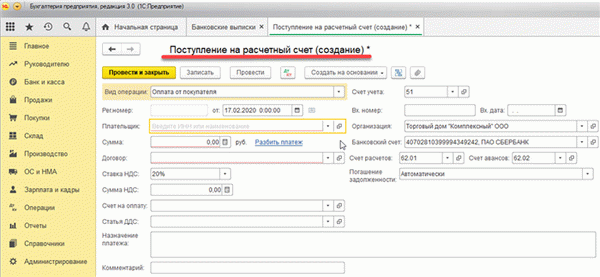

Рис.6 Формируем документ

Здесь заполняем основные поля аналогично заполнению платежки:

Рис.7 Заполнение основных полей

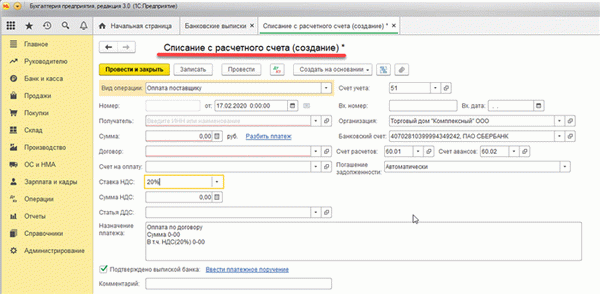

Рис.8 Списание с расчетного счета

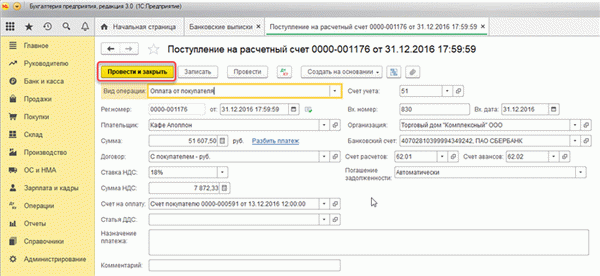

После заполнения всех полей, проверяем корректность заполненных реквизитов и нажимаем «Записать–Провести».

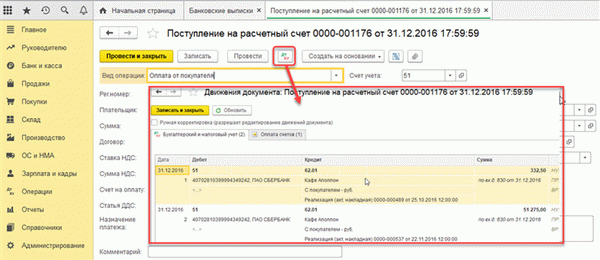

В документах «Поступление на расчетный счет» и «Списание с расчетного счета» смотрим проводки и проверяем корректность их отображения через кнопку «ДтКт». В открывшемся окне «Движения документа» отобразятся проводки.

Рис.9 Движения документа

Проверив корректность проводок, жмем «Провести и закрыть».

Рис.10 Провести и закрыть

Второй путь создания «Поступление на расчетный счет» и «Списание с расчетного счета» путем загрузки банковской выписки

Перейдем к отправке документов в банк. Находясь в журнале «Банковские выписки», нажимаем «ЕЩЕ–Обмен с банком».

Рис.11 Обмен с банком

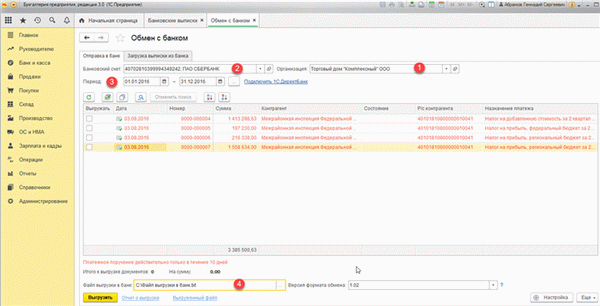

В открывшемся окне «Обмен с банком» для выгрузки документов в клиент-банк выбираем закладку «Отправка в банк»:

- Выбираем фирму, по которой будем выгружать документы;

- Указываем банковский счет;

- Выбираем период, за который нам надо выгрузить выписку банка;

- Выбираем место выгрузки файла.

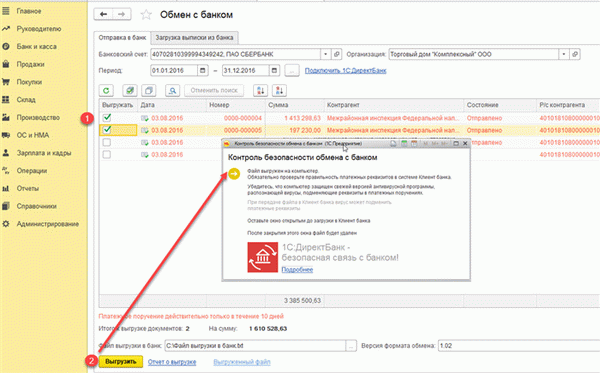

Рис.12 Отправка в банк

Табличная часть здесь заполнится платежками, которые необходимо оплатить.

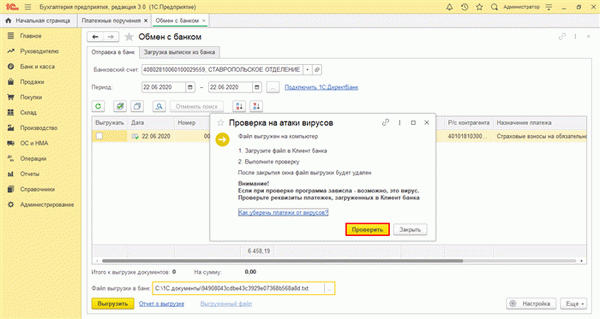

Напротив каждого платежки, которую мы хотим оплатить, проставляем «Флаг» и нажимаем на кнопку «Выгрузить». Это приведет к открытию окна «Проверка на атаки вируса», где мы жмем «Проверить».

Рис.13 Проверка на атаки вируса

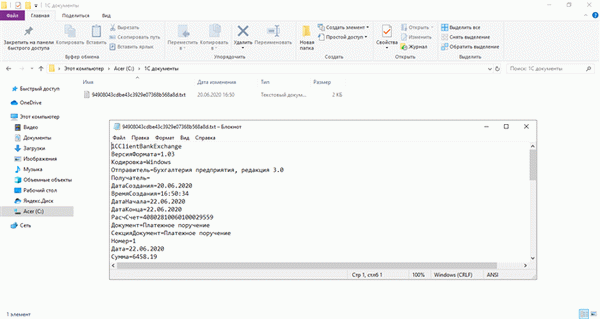

Сформируется файл в формате «1С_to_kl.txt», который необходимо загрузить в банк-клиент.

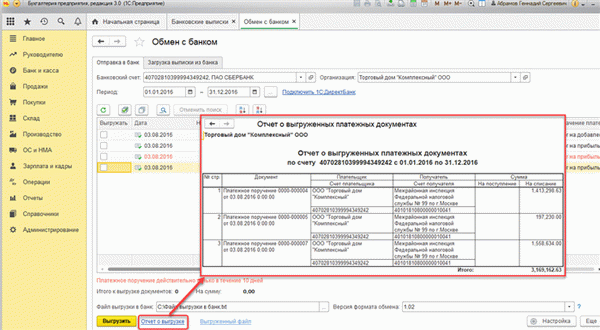

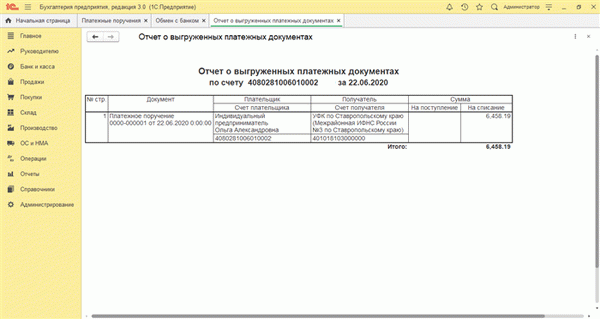

В окне «Обмен с банком» можно посмотреть отчет о выгруженных платежных документах, для чего жмем «Отчет о выгрузке». Полученный отчет отобразит платежки, которые были выгружены в файл для загрузки в «банк-клиент». Его можно сохранить в любом формате или распечатать.

Рис.14 Отчет о выгрузке

Выгрузка платежных поручений из 1С 8.3 в клиент-банк

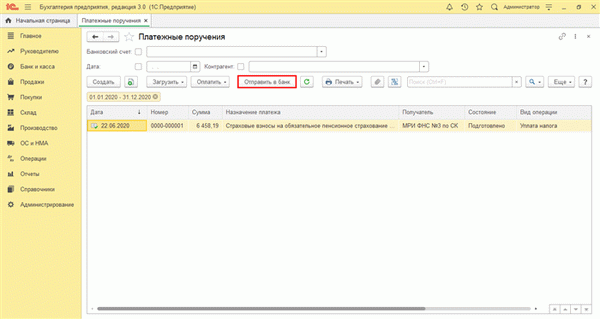

После того как сформировано платежное поручение, пользователь формирует файл и отправляет его в банк. Рассмотрим данные действия с банковскими выписками пошагово.

Шаг 1. Перейдите в журнал «Платежные поручения» и нажмите «Отправить в банк».

Рис.15 Журнал платежных поручений

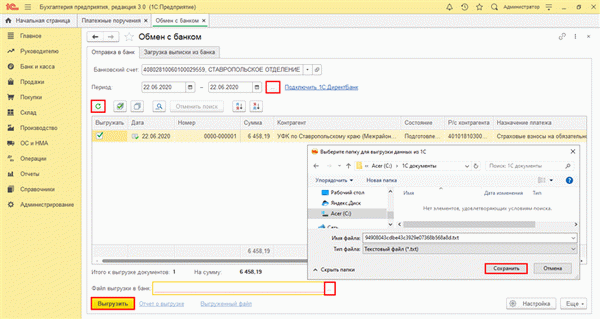

Шаг 2. Укажите дату выгрузки – кнопка «Выбрать период».

Шаг 3. Нажмите кнопку в виде круглой стрелки – «Обновить документы на экспорт».

Шаг 4. В поле «Файл выгрузки в банк» нажмите кнопку «Выбрать». В открывшемся окне сформируется название файла в текстовом формате.

Шаг 5. Нажмите «Выгрузить».

Рис.16 Обмен данными с банком

В процессе выгрузки файла 1С проверяет его на вирусы.

Шаг 6. Нажмите «Проверить».

Рис.17 Проверка файла на вирусы

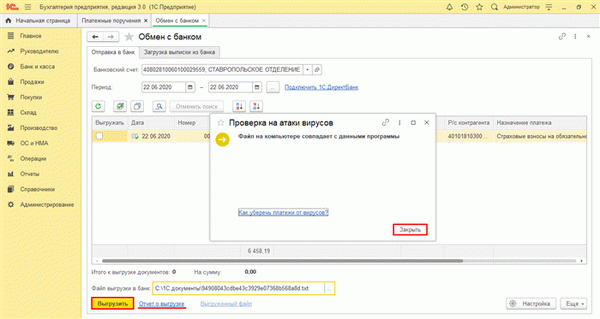

При положительной проверке программа сообщит об идентичности выгруженного файла с данными программы.

Шаг 7. Нажмите «Закрыть».

Рис.18 Результат проверки файла на вирусы

По гиперссылке «Отчет о выгрузке» формируется таблица с данными выгрузки.

Рис.19 Отчет о выгруженных платежках

Файл имеет текстовый формат txt. Открыть его можно с помощью программы «Блокнот».

Рис.20 Файл выгрузки платежки

Подготовленный файл загрузите в клент-банк.

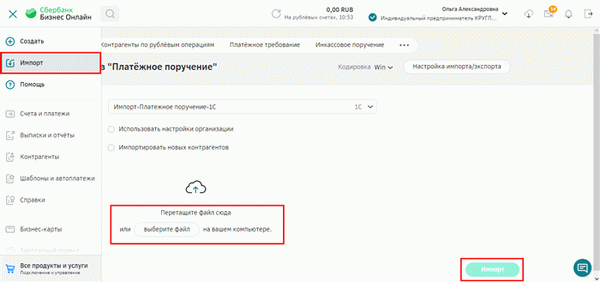

Шаг 8. В меню найдите раздел «Импорт» и укажите файл с платежками. По нажатию кнопки «Импорт» произойдет автоматическая загрузка платежки в систему.

Рис.21 Окно загрузки файла «Платежное поручение»

Интеграция 1С с банками

Загрузка выписок, контроль платежей, управление счетами в Сбербанк, ВТБ, Альфа-банк, Тинькофф и т.д.