- Как заработать на акциях

- Понятие облигаций и их свойства

- Как зарабатывают на облигациях

- Отличие акций от облигаций

- Что выбрать: акции или облигации

- Оцените кредитное качество эмитента

- Срок до погашения

- Наличие субординации

- Фиксированный или плавающий купон

- Наличие оферты

- Здесь есть две особенности:

- Наличие колл-опциона

- Амортизация

- Особенности покупки перед выплатой купона

Акции – долевые ценные бумаги. Они позволяют инвестору стать владельцем части компании. Например, после покупки акций СберБанка вам начинает принадлежать маленькая доля этой компании.

Акции дают возможность зарабатывать, но это не единственное право инвестора. В зависимости от размера пакета акций могут быть и другие права. Например, инвестор получает право голоса на собрании совета директоров, может влиять на бизнес или блокировать решения других владельцев, которые ему не нравятся.

Правда, такие возможности есть только у крупных акционеров. Для этого нужно приобрести хотя бы 2% от всех акций, а это очень дорого.

Обычные инвесторы не влияют на управление компанией, а поэтому при выборе больше ориентируются на вид акций . Они бывают обыкновенными или привилегированными . У последних есть приоритет при выплате дивидендов и распределении капитала компании, если она ликвидируется. Владельцы привилегированных бумаг первыми получают выплаты.

Как заработать на акциях

Есть два способа. Первый – заработок на курсовой разнице. Если акции будут расти в цене, то вы получите прибыль, продав их по более высокой стоимости. Допустим, цена акций, когда вы их покупали, была 100 рублей, а через год выросла до 150 рублей. В этот момент вы решили продать их, зафиксировав прибыль в 50 рублей.

Чтобы заработать, необязательно продавать акции. Вы можете держать их и регулярно получать дивидендные выплаты – это второй способ заработка. Но не все компании их платят. Например, Яндекс не перечисляет выплаты, а совет директоров этой компании не делал заявлений о том, что собирается делать их в будущем.

Дивиденды – часть от чистой прибыли компании. Если она не платит их, значит вкладывает деньги в новые проекты и развитие, пытаясь охватить больше рынков сбыта и выпустить больше востребованных продуктов. В период подобного роста наличие дивидендов может стать негативным фактором, но когда компания достигнет нужных целей, владельцы бизнеса могут одобрить практику дивидендов и начать переводить их акционерам.

Компании перечисляют дивиденды по-разному. Одни переводят их раз в квартал, а другие раз в полгода или год. Организации, которые не переводят дивиденды, не всегда делают это из-за бурного развития. Наоборот, у них могут быть сложности в бизнесе и отсутствовать чистая прибыль, а значит и источник дивидендов.

Даже стабильные и известные корпорации, которые всегда делали выплаты, могут отменить их. Так в 2022 году, из-за геополитического конфликта России и Украины, крупнейшие российские организации стали массово отменять выплаты, ссылаясь на сложные обстоятельства, которые сложились вокруг их бизнеса из-за санкционного давления.

Понятие облигаций и их свойства

Облигация – долговая ценная бумага и по сути продвинутый вариант долговой расписки. Её выпускает эмитент – тот, кто хочет занять денег в долг. Им может быть государство, муниципальное образование или компания.

Покупая облигацию, инвестор даёт эмитенту свои средства взаймы под процент, который будет считаться его доходом. Рассмотрим каждый тип облигаций подробнее.

- Государственные. В России их выпускает Министерство финансов. Они называются ОФЗ – облигации федерального займа. Считаются консервативным и надёжным финансовым инструментом. В США такие облигации называются казначейскими.

- Муниципальные. Их выпускают субъекты РФ, чтобы привлечь деньги в региональный бюджет. Так, инвестор может приобрести бумаги какого-то конкретного региона, например, Московской, Воронежской или Иркутской области.

- Корпоративные. Их размещают компании, например, РЖД, Почта России, Ростелеком и т.д. Они отличаются по уровню риска, который зависит от масштабов организации. Бывают надёжными или, наоборот, с высокой степенью риска.

Как зарабатывают на облигациях

Облигации имеют срок погашения. Он бывает разным – три, пять, десять или даже двадцать лет. Также у облигации есть номинал – начальная сумма при выпуске, которую эмитент возвращает в дату погашения бумаги.

Чаще всего российские облигации имеют номинал в 1 000 рублей. Если вы захотите получить деньги раньше, то бумага перепродаётся другому инвестору на бирже.

Обычно эмитенты гасят облигацию в конце её срока, но иногда применяют механизм амортизации, то есть гасят номинал постепенно и выплачивают его частями. Так эмитенты распределяют нагрузку по выплате долга, потому что не хотят делать объёмные выплаты единоразово.

После выпуска облигации её номинал постоянно меняется. Если цена облигации выросла выше номинала, то теоретически её уже можно выгодно продать, не дожидаясь даты погашения – это первый способ заработка.

Второй – заработок на купонном доходе. Это специальный и регулярный платёж, который эмитент переводит инвесторам за то, что пользуется их деньгами. Купон бывает трёх видов:

- Постоянный. Эмитент гарантирует выплачивать определённый размер купона заранее оговорённое количество раз в год. Например, 35 рублей на облигацию два раза в год.

- Переменный. Здесь размер купона привязан к какому-то показателю и будет меняться в зависимости от его динамики. Показателем может быть ключевая ставка ЦБ, средняя межбанковская процентная ставка, безрисковая ставка гособлигаций и т.д.

- Бескупонные бумаги. Купоны не выплачиваются, но номинал может индексироваться в соответствии со ставкой Центробанка.

Отличие акций от облигаций

Когда инвестор покупает акции, он становится совладельцем компании и вправе рассчитывать на получение прибыли от бизнеса, но в то же время берёт на себя риски. Любая негативная ситуация в отрасли, которая влияет на конкретную компанию, скажется и на доходности инвестора.

В случае с облигациями инвестор является кредитором, а не совладельцем. Рисков потерять деньги меньше. Конечно, даже государство, у которого вы купили облигации, может обанкротиться, но обычно это происходит только на фоне общего экономического краха, гиперинфляции и дефолта, когда страна не может расплатиться по своим обязательствам.

У облигаций меньше рисков, чем у акций, но и меньше доходность. На акциях зарабатывают десятки процентов в год, а доходность облигаций способна уберечь деньги только от инфляции или обогнать процент по банковскому вкладу. На большее рассчитывать не стоит.

Покупатель акций получает права на управление компанией. Чем крупнее акционер, тем больше он влияет на деятельность организации. Инвестор, который приобрёл облигации, предоставляет деньги в долг, и не имеет никаких прав решать, как должен развиваться бизнес.

Кроме того, он не претендует на часть имущества компании, если она ликвидируется. У тех, кто инвестирует в акции, есть такое право.

Доход по облигациям определяется заранее. Эмитент сообщает о графике выплаты купонов и озвучивает суммарную доходность к погашению. Инвестор может прогнозировать свой заработок.

По акциям нет никаких гарантий. Компания не обязана платить дивиденды или обещать сделать так, чтобы стоимость её акций увеличилась. Здесь перед вложением денег инвестор сам просчитывает возможную доходность на основе фундаментальных показателей компании и оценивает риски.

Что выбрать: акции или облигации

Многое зависит от ваших целей и терпимости к риску. Если вы хотите получать высокую доходность и не боитесь сильных просадок, обратите внимание на акции. Когда стоит задача сберечь деньги от инфляции и не брать на себя повышенных рисков, стоит присмотреться к облигациям.

Хорошим решением будет покупать акции и облигации одновременно. При этом не нужно инвестировать в акции только одной компании и облигации одного определённого выпуска. Распределяйте вложения по разным организациям и сочетайте в своём инвестиционном портфеле оба типа ценных бумаг в нужной пропорции:

Оцените кредитное качество эмитента

При инвестировании в облигации вы одалживаете деньги компании, поэтому стоит понимать, насколько она надежна — насколько высоко ее кредитное качество. Прежде чем вложить деньги в облигации компании, можно самостоятельно проанализировать ее финансовую отчетность или довериться аналитикам международных рейтинговых агентств — второй способ быстрее. Но оба способа не гарантируют 100%-ной надежности инвестиций.

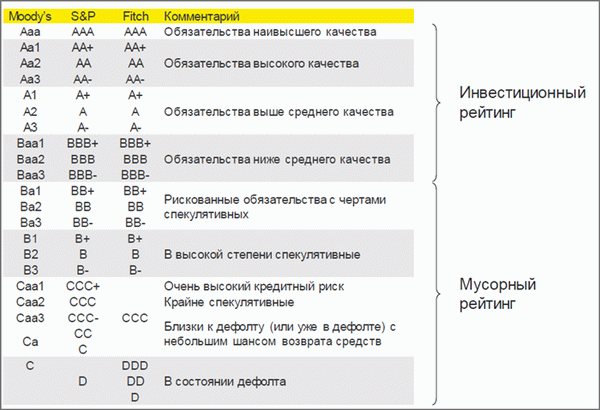

Найти кредитные рейтинги можно в аналитических обзорах брокеров или на сайтах компаний, например по запросу в поисковике «международный кредитный рейтинг название_компании». Обычно эмитентов делят на заемщиков инвестиционного и мусорного рейтинга. К первым относят компании с рейтингом от BBB– и выше.

Вывод: рейтинги международных агентств не гарантируют 100%-ной надежности, но позволяют быстро оценить ее.

Срок до погашения

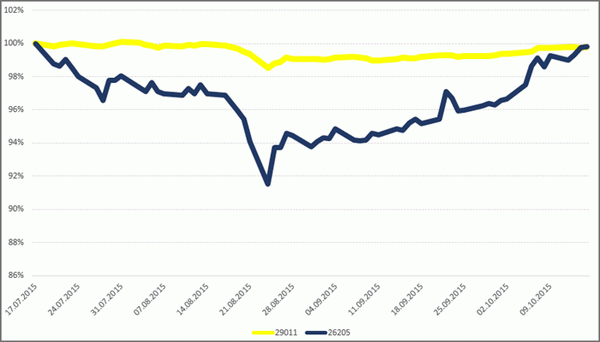

Обычно чем дольше срок до погашения, тем выше доходность ценных бумаг. Чем длиннее облигация, тем больше неопределенности и риска, поэтому инвесторы хотят получать за это дополнительный доход. Из-за этого при выборе облигаций есть соблазн выбрать самую длинную и доходную. К чему это может привести, покажем на графике:

Вывод: соотнесите срок до погашения ценной бумаги с горизонтом инвестирования. Не стоит покупать длинные облигации, если деньги могут понадобиться в любой момент. Как вариант, диверсифицируйте портфель по срокам — купите бонды разной длины.

Наличие субординации

Это в основном актуально для банковских бумаг. Иногда банки выпускают субординированные облигации — это бумаги с повышенным риском. Они позволяют банкам увеличивать капитал, а значит — выдавать больше кредитов и получать больший доход.

Но чтобы сделать это, регуляторы требуют добавить в условия выпуска пункты о возможности списания облигаций и невыплаты купона при достижении определенных условий. То есть инвестор может потерять всю сумму, вложенную в такой инструмент. Например, норматив достаточности базового капитала упал до 5,125 % — субординированные бумаги списываются, а капитал банка восстанавливается.

Банк существует дальше, а инвестиции держателей субординированных облигаций — нет.

Вывод: субординированные облигации — это повышенный риск. Начинающим инвесторам лучше их избегать.

Фиксированный или плавающий купон

Большая часть облигаций имеет фиксированный на определенный срок купон. Инвестор знает, когда и сколько денег он получит, и может рассчитать доходность. Но есть и облигации с плавающим купоном — он привязан к определенному параметру, например к инфляции или к ставке межбанковского кредитования RUONIA.

В момент выпуска фиксируется лишь премия к базовому параметру, например инфляция +0,75 %. Дальше с определенной периодичностью купон пересматривается в зависимости от значения инфляции: каждый раз к нему прибавляется зафиксированная премия — в нашем случае +0,75 %. Если инфляция пойдет вниз, то купон снизится, а с ним — и ваш доход.

Если инфляция пойдет вверх, то и вы заработаете больше.

Вывод: облигации с плавающим купоном — защитные. Обычно их покупают, если опасаются негатива в экономике. Иногда полезно иметь в портфеле такой инструмент.

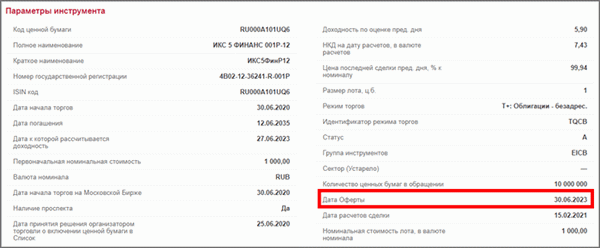

Наличие оферты

Часто облигации предусматривают право держателей досрочно продать ее за 100 % от номинала. Это называется оферта, или пут-опцион. Дата оферты известна заранее.

Делается это во многом для удешевления заимствования для эмитента: он знает, что на 20 лет деньги ему никто не даст, а на 1 год — да. Но регистрировать каждый год новую облигацию — это дополнительные расходы. Поэтому он регистрирует один выпуск на 20 лет, но прописывает в условиях, что через год инвестор, если захочет, может продать ценные бумаги эмитенту обратно за 100 % стоимости.

Происходит это так. Незадолго до даты оферты (обычно за 1–2 недели) эмитент объявляет условия на следующий период, например новая оферта через два года, новый купон такой-то. Если вас устраивают предложенные условия, то можно ничего не делать и не менять состав портфеля.

Если нет — оставляете поручение брокеру на участие в оферте и в определенный день получаете на счет деньги вместо облигации.

Здесь есть две особенности:

- За участие в оферте брокер может взимать комиссию, ее размер может сильно отличаться у разных брокеров.

- Предложенные условия могут сильно ухудшиться, например эмитент может установить минимально возможный купон — 0,01 %. В этом случае если вы забудете подать поручение на участие в оферте, то останетесь с сильно подешевевшей бумагой в портфеле.

Вывод: следите за офертами, если собираетесь вложить деньги в облигации.

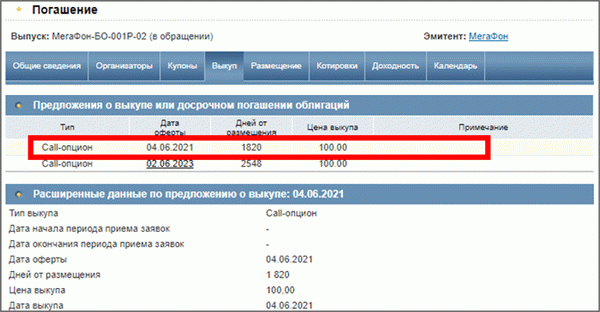

Наличие колл-опциона

Бывает и обратная ситуация: эмитент оставляет за собой право досрочного выкупа по определенной цене и прописывает это в условиях выпуска. Здесь уже у инвестора нет права выбора — если эмитент принял такое решение, то выкуп произойдет автоматически. Потенциальная опасность этой ситуации — купить облигацию за 103 %, по которой эмитент на следующий день объявляет выкуп за 102,5 %.

Вывод: чтобы не оказаться в ней, убедитесь, что либо у облигации нет колл-опциона, либо цена выкупа по колл-опциону выше цены, по которой вы покупаете.

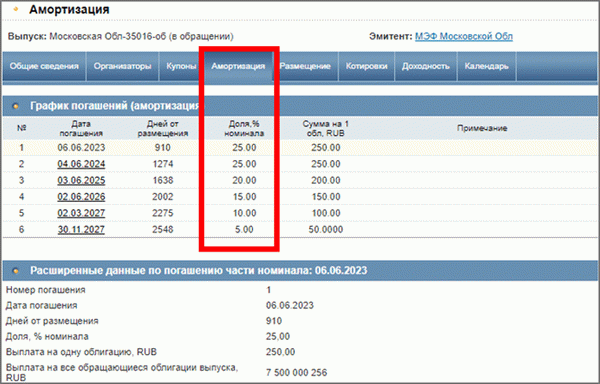

Амортизация

Как работает амортизация, проще всего объяснить на примере. Предположим, вы составили долгосрочный план инвестирования, приобрели 10-летнюю облигацию. Доходность продолжает снижаться, а стоимость вашей облигации, соответственно, расти — у вас все идет по плану.

Через пять лет неожиданно часть вашего портфеля превращается в деньги, а стоимость ценных бумаг становится меньше. Это происходит потому, что эмитент заранее указал, что в определенные даты будет погашать часть тела долга — это и называется амортизацией. В итоге вы получаете деньги раньше, чем предполагали.

В нашем примере эту часть портфеля придется реинвестировать по снизившейся доходности, что нарушит изначальный план.

Вывод: сама по себе амортизация — это неплохо. Плохо не знать о ней, потому что если деньги придут раньше, чем вы планировали, то есть риск реинвестировать уже с более низкой доходностью.

Особенности покупки перед выплатой купона

В 2021 году в России возвращается налог с купона. Это сама по себе грустная новость, но с ним еще и возвращается неприятная особенность налогообложения. Налог удерживается с того, кто является держателем на момент выплаты купона.

Например, если вы купили облигацию в середине срока между выплатами купонов, то в момент выплаты купона весь налог спишется с вас. Даже если вы купили облигацию за день до выплаты, 13 % со всего купона заплатите вы. Эта переплата учтется и уменьшит налог, но только при погашении либо продаже, что может произойти через несколько лет.

Таким образом, вы авансируете государственный бюджет на весь срок владения бумагой.

Вывод: при прочих равных лучше выбрать ту ценную бумагу, по которой купон был выплачен недавно.