Налоговый вычет снижает налогооблагаемую базу и позволяет уменьшить НДФЛ к уплате. За счет этого вы можете возместить до 13% от стоимости затрат на лекарства, медикаменты, обследования, процедуры, анализы, консультации, операции и другие медицинские манипуляции, которые вы оплачивали в частных и государственных клиниках России (п. 3 ст.

219 НК РФ).

Вернуть ранее уплаченный НДФЛ могут резиденты, которые платили подоходный налог в размере 13% или 15% в тот же срок, когда оплачивали медуслуги.

Многие доходы, с которых вы обязаны заплатить НДФЛ, облагаются налогом по ставке 13%. Но не все из них можно включить в декларацию.

Важно! С 2021 г. можно получить возврат налога, уплаченного с официальной зарплаты (по трудовым договорам и договорам ГПХ), с дохода от сдачи имущества в аренду, от продажи и получения в дар имущества (кроме ценных бумаг), от оказания услуг и с некоторых других доходов.

За какие годы можно получить

Налоговый вычет на лечение имеет определенный срок давности — 3 года (п. 5 ст. 78 НК РФ). Это значит, что вернуть налог за лечение можно в течение 3 лет с момента расходов и только за тот период, в котором вы платили НДФЛ по ставке 13% или 15% с вашего дохода.

Например, до конца 2024 г. можно подать на вычет за лечение в 2020, 2021 и 2022 гг. Если вы оплачивали медицинские услуги в 2019 г. и ранее, то право на возврат сгорело, так как прошел срок давности.

А если лечились в 2022 г., то у вас есть время оформить возврат до конца 2025 г.

Через работодателя компенсируются расходы за текущий год. За прошлый период можно оформить возврат только через налоговую инспекцию.

Если вы несколько раз оплачивали лечение себя, своего супруга, детей или родителей, но в разные годы, то вы можете получить возврат НДФЛ по каждому такому случаю. Главное, чтобы вы в этот период платили НДФЛ с дохода, иначе нечего будет возвращать.

Чтобы оформить возврат 13% НДФЛ за прошлые годы, необходимо заполнить несколько деклараций. Чтобы не возникло сложностей со сроками, обращайтесь к нашим экспертам: они определят, за какой период есть право на возврат за лечение и за сколько лет налоговый вычет за мед услуги вы сможете получить, заполнят для вас декларации и отправят их в ИФНС.

Когда подавать декларацию

Подавать на налоговый вычет декларацию на возврат подоходного налога можно ежегодно, и общее количество обращений за льготой не ограничено. Ограничен только лимит вычета для простого вида медобслуживания — не более 120 тыс. рублей в год.

Есть два способа оформить возврат НДФЛ:

Через ИФНС по месту постоянной регистрации (прописки)

Через работодателя (если в настоящий момент вы официально работаете)

У каждого из способов есть определенный срок, в течение какого времени нужно подавать подтверждающие документы.

- Через налоговую инспекцию срок подачи декларации на налоговый вычет не ограничен — вы можете сдать документы в любой день года, но только после окончания календарного года, в котором у вас были расходы. То есть оплачивали лечение в 2022 г., оформлять льготу можете не ранее 2024 г.

- Через работодателя срок жестче — документы вы должны подать в том же календарном году, когда оплачивали лечение. И в этом случае возвращать затраты за лечение можно каждый раз, когда вы несли соответствующие расходы.

Ульянов в 2022 г. уплатил в бюджет НДФЛ в размере 50 тыс. В 2024 г.

он обратился в ИФНС за возвратом налога. Он рассчитывал сделать возврат 65 000 руб., так как его расходы на дорогостоящую имплантацию зубов составили 500 тыс. (500 000 * 13%).

Срок давности он не нарушил. На руки он получил только 50 тыс., так как размер возврата не может превысить размер НДФЛ, уплаченного за тот же период.

Документы для ФНС

Документы для получения возврата в пределах срока давности через инспекцию:

- декларация по форме 3-НДФЛ (вместе с заявлением на возврат, которое с 2020 г. входит в состав декларации);

- справка о доходах (форма 2-НДФЛ);

- документы, подтверждающие оплату расходов (чеки, квитанции и платежки);

- договор на оказание медицинских услуг;

- справка об оплате медицинских услуг;

- копия лицензии клиники или больницы, если в договоре отсутствует информация о ее реквизитах;

- документ, подтверждающий родство (в случае, если медуслуги вы оплачивали за супруга, родителей, детей).

Весь пакет вы должны отнести в ИФНС по месту регистрации (прописки). Срок проверки декларации — 3 месяца. Еще 10 дней уйдет на принятие решения. Срок возврата налогового вычета — 30 дней.

Документы для работодателя

Список документов для социального налогового вычета мы привели выше, но для работодателя вам не понадобится декларация 3-НДФЛ и справка 2-НДФЛ. Также передавайте все в ИФНС. Через месяц инспекция самостоятельно передаст всю информацию по положенному вам вычету вашему работодателю.

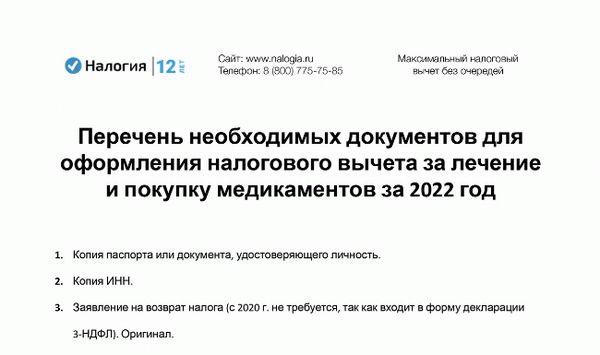

Перечень необходимых документов для оформления налогового вычета за лечение и покупку медикаментов за 2022 год

Частые вопросы

В этом случае декларацию 3-НДФЛ вы должны подать на налоговый вычет за медицинские услуги в срок до 30 апреля года, следующего за годом получения дохода.

Да, но проверьте, не прошел ли срок давности по данным расходам. Прививки и прохождение диспансеризации относятся к медицинским услугам. Не забудьте получить в клинике справку об оплате мед услуг.

По закону вернуть НДФЛ можно только за последние три года. В 2024 г. возвращайте 13 процентов от расходов 2022, 2021 и 2020 гг. Расходы пятилетней давности компенсировать не удастся.