- Какую отчетность сдает любой ИП на патенте

- Популярный вариант: ПСН + УСН

- Календарь патентщика на УСН на 2022 год

- ПСН + ОСНО

- Как отчитываются ИП-работодатели

- Как отчитаться быстро и без ошибок

- Единый налоговый платеж

- Порядок расчета

- Новые сроки

- Плюсы и минусы ЕНП

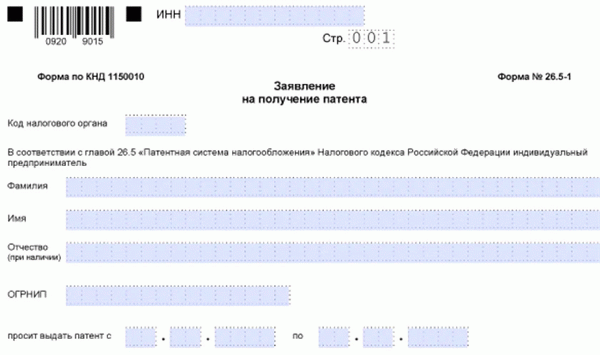

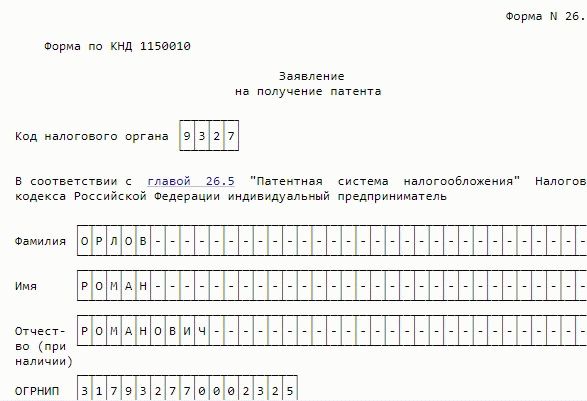

- Заявление на получение патента по форме № 26.5-1.

- Что будет, если ИП просрочил подачу заявления на патент?

- Мобилизованным предпринимателям на ПСН автоматически продлят сроки действия патентов.

- Как рассчитать стоимость патента для ИП на 2025 год.

- Рассчитать стоимость патента в 2025 году для ИП на ПСН: какие данные для этого нужны

- Как осуществить расчет стоимости патента на 2025 год в Москве.

- Ограничения для патентной системы налогообложения.

- С 2025 года ограничено применение патента при производстве ювелирных изделий.

- Про налоговый вычет для ИП на патенте.

- Распространенные вопросы.

- Является ли основанием для отказа в выдаче нового патента или утраты права на применение ПСН несвоевременная оплата предыдущего патента?

- Как ИП продлить срок действия патента на ПСН?

Сдать все отчеты онлайн в СБИС

Какую отчетность сдает любой ИП на патенте

За деятельность на патенте отчитываться в налоговую не нужно. Однако патентщик должен отчитаться за параллельный налоговый режим. Как правило, это УСН. Но может быть и общий налоговый режим, если он выгоден для ИП или при регистрации забыли перейти на упрощенку.

Еще один возможный вариант — применять патент плюс ЕСХН. На практике встречается редко. Доля доходов фермера от сельхоздеятельности должна быть не ниже 70% от дохода по всем видам бизнеса.

Патентный налог не зависит от реальных доходов, поэтому налоговая не просит отчет по патентной деятельности. ИП оплачивает стоимость патента исходя из условного — потенциально вмененного дохода. Значение ПВД смотрите в региональном законе и в самом патенте.

Реальные доходы ИП на патенте отражают в книге учета доходов, но подавать ее в ИФНС не нужно, если налоговая сама не попросит. Цель регистра — отследить, что ИП соблюдает установленный лимит по доходам — 60 млн рублей.

Популярный вариант: ПСН + УСН

Ведите раздельный учет доходов и расходов, если совмещаете УСН и патент. Когда все поступления относятся к патенту, все равно сдайте декларацию по УСН — нулевую.

Спецрежимники могут выставлять счета-фактуры по просьбе контрагента. Тогда сдайте декларацию по НДС строго в электронном виде.

Если выступаете налоговым агентом по НДС, отчитывайтесь по агентскому налогу в электронном виде или на бумаге.

Календарь патентщика на УСН на 2022 год

| Сроки отчетов для ИП-упрощенцев | За какой период отчет |

|---|---|

| Декларация по УСН | |

| 4 мая | 2021 год |

| Декларация по НДС (если ИП сам выставил счет-фактуру или он налоговый агент) | |

| 25 января | 4 квартал 2021 |

| 25 апреля | 1 квартал 2022 |

| 25 июля | 2 квартал 2022 |

| 25 октября | 3 квартал 2022 |

ПСН + ОСНО

Ведите раздельный учет доходов и расходов, если совмещаете общий режим и патентную систему налогообложения. Когда все поступления относятся к патенту, все равно сдайте декларацию по НДС и 3-НДФЛ — нулевые.

Декларацию по НДС на ОСНО сдавайте в электронном виде. 3-НДФЛ можно подать и онлайн, и на бумаге. Если выручка в рамках общего режима скромная — без учета НДС за последние 3 месяца не превысила 2 млн рублей, — ИП-общережимник имеет право на освобождение от НДС.

Для этого нужно подать специальное уведомление в ИФНС (ст. 145 НК РФ). Тогда сдавать нулевую НДС-декларацию не потребуется.

Как отчитываются ИП-работодатели

ИП на патентной системе налогообложения отчитываются по физлицам, которых оформили по ГПД или трудовому договору. Отчитываться по контрагентам-самозанятым или ИП не нужно. Они платят налоги и отчитываются за себя сами.

Разовая первая отчетность — по работникам, с которыми заключили трудовой договор. Это персотчет СЗВ-ТД. Сдайте его сразу в день приема новичка или на следующий рабочий день.

На ГПДшников такой отчет не сдавайте. Если в течение месяца были какие-то кадровые изменения, сдайте СЗВ-ТД не позднее 15 числа по итогам такого месяца. При увольнении — сразу же или на следующий рабочий день.

И на ГПДшников, и на штатный персонал сдавайте такую отчетность:

- ежемесячная — персотчет СЗВ-М;

- ежеквартальная — расчет по страховым взносам (РСВ) и 6-НДФЛ налоговую (РСВ); для соцстраха — форма 4-ФСС;

- ежегодная — персотчет СЗВ-СТАЖ.

Персотчеты принимает Пенсионный фонд.

Если штат небольшой, ИП может отчитываться за работников на бумаге. Но даже с небольшим штатом удобнее электронная отчетность. Отчитывайтесь строго электронно:

- По 6-НДФЛ — если физлиц — получателей дохода 10 или больше;

- По РСВ, 4-ФСС и персотчетам — если застрахованных 11 или больше. Для электронного расчета 4-ФСС срок отчетности — 25 число. Если подаете 4-ФСС на бумаге, надо отчитаться быстрее — максимум 20 числа.

Как отчитаться быстро и без ошибок

СБИС поможет сдать отчеты в любые госорганы в едином окне: налоговую, Росстат, Пенсионный фонд, Соцстрах, Росприроднадзор. Сервис СБИС «Отчетность через интернет» возьмет на себя рутину по отчетам:

Единый налоговый платеж

Основным нововведением 2025 года будет ЕНП (единый налоговый платеж), который уже с января станет обязательным для всех налогоплательщиков, включая индивидуальных предпринимателей. Все налоговые выплаты будут зачисляться на ЕНС (единый налоговый счет), а их дальнейшее распределение налоговая инспекция будет осуществлять самостоятельно.

Важно! Данная норма начнет действовать в 2025 году как для ИП, которые платят налоги за себя, так и для работодателей, перечисляющих взносы за работников.

При этом на балансе ЕНС может образовать определенное сальдо:

- положительное (средств больше, чем необходимо для списания в счет выплат);

- нулевое (средств ровно столько, сколько необходимо перевести в счет различных видов выплат);

- отрицательное (средств недостаточно для погашения всех выплат).

При отрицательном сальдо (фактически, это возникновение задолженности) средства, имеющиеся на счету, будут перечислены по приоритетности направлений, либо пропорционально распределяться между направлениями, совпадающими по сроку уплаты. При возникновении отрицательного сальдо, инспекция пришлет требование погасить задолженность. В случае не погашения долга, данные налогоплательщика будут перемещены в специальный реестр.

Порядок расчета

В 2025 году порядок расчета взносов для ИП не изменится и повышение налогов не произойдет, просто ставки по разным направлениям будут суммированы.

Единый тариф будет включать:

- 30% — основная ставка в пределах налогооблагаемой базы;

- 15,1% — ставка сверх налогооблагаемой базы.

Единая предельная база по взносам в 2025 году составит 1 675 000 рублей.

Важно! Сколько именно списывать с ЕНС в налоговой службе будут знать из декларации налогоплательщика, для которой срок сдачи теперь также перенесли на 25 число.

Обратите внимание, что и в данном случае нет повышения налога, 45 842 руб. получены суммированием двух ранее имевших место выплат – пенсионной (36 723 руб.) + медицинской (9 119 руб.).

Новые сроки

В 2025 году не только изменится сам принцип перечисления налоговых платежей для ИП, а и будут установлены новые сроки уплаты налогов:

| Налог | Сроки до 01.01.23 (старые) | Сроки с 01.01.23 (новые) |

| НДС | 25 числа | 28 числа |

| На прибыль (за год и авансы) | 28 марта | 28 марта |

| Упрощенка для ИП | 30 апреля | 28 апреля |

| Упрощенка (авансы) | 25 апреля |

Плюсы и минусы ЕНП

В уходящем году ЕНП можно применять по желанию в периоде с 01.06.22 по 31.12.22, а уже с 01.01.23 и далее в 2025 году все налоги для ИП будут оплачивать исключительно на ЕНС, который будет открыт для каждого юридического лица, ИП или предприятия.

Среди плюсов новой системы ее разработчики отмечают:

- упрощение процедуры, ведь налогоплательщику для зачисления средств необходимо будет просто указать свой ИНН;

- уменьшение количества платежек, что обязательно оценят ИП в 2025 году;

- существенное уменьшение количества ошибок при заполнении документов, ведь распределением средств будут заниматься сотрудники налоговой службы;

- снижение нагрузки на информационные системы.

Среди возможных минусов для ИП отмечают необходимость адаптации к новому порядку уплаты налогов и установленную поочередность зачисления. Так, если у ИП есть недоимки, оспариваемые в судебном порядке, они все равно будут погашены при списании средств с единого счета, причем, эта нежелательная для предпринимателя операция, которую ранее он мог не проводить до решения суда, по новым правилам будет осуществлена в первую очередь.

Заявление на получение патента по форме № 26.5-1.

Форма заявления на получение патента утверждена приказом ФНС от 09.12.20 № КЧ-7-3/891@. Выглядит она так:

Пример заполнение смотрите ниже:

Заявление на получение патента подается в налоговую:

- лично или через представителя;

- по почте;

- по сети Интернет, в том числе через ЛК ИП.

Для подачи онлайн потребуется квалифицированная ЭЦП. Днем подачи заявления онлайн считается дата его отправки.

Если ИП направил заявление на получение патента через личный кабинет или по ТКС, он получит его в электронном виде (дополнительно по почте патент не направляют). Получать патент на бумаге не требуется, но если есть такая потребность, можно обратиться в ИФНС и она должна выдать его налогоплательщику.

Подать заявление в общем случае следует не позднее, чем за 10 рабочих дней до даты начала применения ПСН.

Как разъяснила ФНС, чтобы с начала 2025 года вести предпринимательскую деятельность на основании патента, ИП должен подать соответствующее заявление не позднее 16 декабря 2022 года.

Если физлицо только регистрируется в качестве ИП, то сдать заявление на патент можно одновременно с документами на регистрацию ИП.

Срок рассмотрения заявления в налоговой — 5 рабочих дней. По результатам либо будет выдан патент, либо решение об отказе.

Внимание. Если вы хотите в середине года перевести свой единственный вид деятельности или все виды деятельности на ПСН и одновременно прекратить применение УСН, то сделать это не получится.

Что будет, если ИП просрочил подачу заявления на патент?

Все зависит от того, насколько затянулась просрочка.

Как было сказано выше, ИП, который собрался применять ПСН, должен подать в налоговую соответствующее заявление не позднее чем за 10 рабочих дней до начала применения спецрежима. Рассматривают налоговики его в течение 5 дней.

Если заявление поступило в инспекцию позже указанного 10-дневного срока, но до даты планируемого начала применения ПСН, налоговики вправе выдать патент с указанием в нем даты начала действия патента согласно заявлению. И ФНС настоятельно рекомендует им именно так и поступать, обращая внимание на то, что в перечне отказных ситуаций нарушение срока подачи заявления на патент не значится (письмо от 23.12.2021 № СД-4-3/18113@).

Если дата выдачи патента наступает после даты начала действия патента, указанной в заявлении, инспекция вправе предложить ИП уточнить в указанном заявлении даты начала и окончания действия патента или предоставить им новое заявление на патент.

Если же заявление подано после указанной в нем даты начала действия патента, предприниматель получит отказ и сообщение о нарушении сроков подачи заявления (см. также письма Минфина от 14.07.2017 № 03-11-12/45160, ФНС от 10.10.2017 № СД-4-3/20355@).

Мобилизованным предпринимателям на ПСН автоматически продлят сроки действия патентов.

Комментируемые поправки внесены в статью 346.45 Налогового кодекса. Так, по новым правилам мобилизованный предприниматель, у которого патент заканчивается в период прохождения военной службы, считается получившим новый патент. Он будет действовать в отношении того же вида деятельности и на той же территории.

Срок действия нового патента будет такой же, как и у старого, «но не позднее 31 декабря включительно соответствующего года». Началом его действия будет день, следующий за датой окончания срока действия прежнего патента. Важное дополнение — новый патент оформят без заявления предпринимателя.

- о ведении в период его мобилизации «патентной» деятельности;

- о прекращении в период службы деятельности до истечения срока действия патента. В этом случае налог пересчитают в порядке, установленном пунктом 1 статьи 346.51 НК РФ.

- об утрате права на ПСН в период мобилизации.

Если в течение указанного срока ИП не уведомит инспекцию о ведении или прекращении бизнеса в период мобилизации, его признают прекратившим ПСН-деятельность с даты мобилизации. В этом случае налог пересчитают в порядке, установленном пунктом 1 статьи 346.51 НК РФ.

Данные нормы будут распространяться на правоотношения, возникшие с 21 сентября 2022 года ( так же см. Кто подлежит частичной мобилизации с 21 сентября 2022 года и что делать работодателю.).

Мы ведем бухгалтерию —вы приглядываете с телефона. Подберём команду из 5 человек под вашу отрасль. Узнать больше.

Как рассчитать стоимость патента для ИП на 2025 год.

Патентная система налогообложения (или ПСН) предполагает уплату индивидуальным предпринимателем фиксированного налога исходя из установленной законодательно возможной доходности по тому или иному виду деятельности, а также установленной ставки.

Значительная часть норм, регулирующих исчисление налога по ПСН, издается на уровне региональных правовых актов. Так, в правовых актах субъектов РФ, в частности, определяется доходность по отдельным видам деятельности (п. 1 ст. 346.48 НК РФ).

Что касается ставок, их применение также может определяться с учетом положений региональных правовых актов. В общем случае используется та ставка, что установлена в НК РФ — 6% от базовой доходности. Но регионы вправе установить, к примеру, нулевую ставку — по основаниям, перечисленным в ст. 346.50 НК РФ.

Таким образом, для того чтобы рассчитать стоимость патента на 2025 год, необходимо, во-первых, изучить нормы НК РФ, а во-вторых, актуальные положения корреспондирующих с ним в части регулирования ПСН региональных правовых актов.

Рассмотрим, какого рода сведения из нормативно-правовых актов федерального или регионального уровня нам понадобятся для расчета стоимости патента.

Рассчитать стоимость патента в 2025 году для ИП на ПСН: какие данные для этого нужны

- на какой срок покупается патент;

- насколько вероятна утеря предпринимателем права на нулевую ставку по ПСН — если таковая установлена регионом и изначально используется ИП.

Патент можно приобрести на срок от 1 до 12 месяцев. Базовая доходность в общем случае устанавливается законодателем исходя из того, что ИП будет осуществлять деятельность в течение всего года. И если патент покупается, к примеру, на 4 месяца, базовая доходность на соответствующий период вычисляется как 4/12 от той, что установлена в региональном законе.

Если ИП начал работу по ПСН с нулевой ставкой, то когда он потеряет возможность работать по ней, налог за оставшиеся месяцы до конца действия патента придется уплачивать по полной ставке.

И уже давно действует официальный калькулятор от ФНС, где можно быстро посчитать стоимость патента. Отмечу, что данные по 2025 году в официальном калькуляторе должны появиться примерно в декабре 2022 года (так было и в прошлые годы).

Сам калькулятор ФНС можно найти по этой ссылке: https://patent.nalog.ru.

Как осуществить расчет стоимости патента на 2025 год в Москве.

Рассмотрим на практике то, как рассчитать стоимость патента для ИП.

Предприниматель ведет деятельность в Москве, связанную с ремонтом мебели. Узнаем, как рассчитать стоимость патента для него на 6 месяцев.

Сначала определяем возможную доходность для рассматриваемого вида деятельности. Она отражена в стр. 7 таблицы, размещенной в ст. 1 закона города Москвы «О патентной системе» от 31.10.2012 № 53, и составляет 1 320 000 руб. в год.

Законодательством Москвы не установлено ставок ПСН, отличающихся от федеральной, а потому она в нашем случае составляет 6% и не будет меняться в течение срока действия патента.

Общая стоимость патента для ИП, который планирует в течение полугода заниматься ремонтом мебели в Москве, составит 39 600 руб. (6% × 1 320 000 / 2).

Ограничения для патентной системы налогообложения.

- приобретать патент могут только индивидуальные предприниматели;

- численность работников ИП не должна превышать 15 человек;

- патентная система налогообложения не применяется в рамках договоров товарищества или доверительного управления имуществом;

- предприниматель теряет право на патент, если с начала года его доходы превысили 60 млн рублей.

С 2025 года ограничено применение патента при производстве ювелирных изделий.

С 2025 года вводится ограничение на возможность применения упрощенной системы налогообложения (УСН) и патентной системы налогообложения (ПСН) для организаций и ИП, осуществляющих деятельность по производству ювелирных и других изделий из драгоценных металлов или оптовую (розничную) торговлю ювелирными и другими изделиями из драгоценных металлов.

Данная норма введена Законом 47-ФЗ от 09.03.2022 «О внесении изменений в часть вторую Налогового кодекса РФ».

ОКВЭД видов деятельности, подпадающих под данное ограничение, приведены ниже.

- вид деятельности- производство ювелирных и других изделий из драгоценных металлов или оптовую (розничную) торговлю ювелирными и другими изделиями из драгоценных металлов;

- ОКВЭД- 24.41, 32.1, 32.11, 32.12, 32.12.1, 32.12.2, 32.12.3, 32.12.4, 32.12.5, 32.12.6, 32.12.7, 46.48.2, 46.72.23, 46.76.4, 46.77, 96.09.1, 47.77, 47.77.2, 47.79;

- вид деятельности-Производство ювелирных и других изделий из драгоценных металлов или оптовую (розничную) торговлю ювелирными и другими изделиями из драгоценных металлов;

- ОКВЭД- 24.41, 32.1, 32.11, 32.12, 32.12.1, 32.12.2, 32.12.3, 32.12.4, 32.12.5, 32.12.6, 32.12.7, 46.48.2, 46.72.23, 46.76.4, 46.77, 96.09.1, 47.77, 47.77.2, 47.80.

Про налоговый вычет для ИП на патенте.

Напомню, что ИП на ПСН теперь могут делать налоговый вычет из налога страховых взносов. Так же, как это давно делают ИП на УСН.

Можно уменьшать стоимость патента на фиксированные взносы «за себя», на страховые взносы за наемных сотрудников, на взносы на добровольное личное страхование наемных сотрудников, на больничные за первые три дня болезни ( подробнее об этом см. Уменьшения патента на страховые взносы ИП.)

- Стоимость патента можно уменьшить не более, чем на 50%, если есть наемные сотрудники.

- Стоимость патента можно уменьшить на 100%, если НЕТ наемных сотрудников.

Распространенные вопросы.

Является ли основанием для отказа в выдаче нового патента или утраты права на применение ПСН несвоевременная оплата предыдущего патента?

Согласно пп.4 п.4 ст. 346.45 НК РФ одним из оснований для отказа в выдаче налогоплательщику патента является наличие недоимки по налогу, подлежащему уплате в связи с применением ПСН.

То есть, если на момент рассмотрения заявления о получении патента у налогоплательщика числится недоимка по налогу в связи с получением предыдущего патента, налоговый орган вправе отказать индивидуальному предпринимателю в выдаче патента.

Если же недоимка была, но она была погашена до окончания предыдущего патента, это не является поводом для отказа в выдаче патента.

Как ИП продлить срок действия патента на ПСН?

Продление действия патента законодательством не предусмотрено. Применять патент после окончания предыдущего можно оформив новый патент.

Налоговый орган обязан в течение 5 дней со дня получения заявления о получении патента выдать или направить индивидуальному предпринимателю патент или уведомление об отказе в выдаче патента (п. 3 ст. 346.45 НК РФ).

Если ИП направил заявление о получении патента через «Личный кабинет ИП» или по ТКС, он получит его в электронном виде. При этом получать патент, как ранее, в налоговом органе на бумаге не требуется (Информация ФНС России).