- Когда нужно платить налог — виды налогов для собственников апартаментов

- Налог на имущество физических лиц

- Пример расчета имущественного налога на апартаменты

- Налогообложение при продаже и покупке апартаментов

- Особенности налогообложения при продаже имущества

- Доступен ли налоговый вычет на апартаменты?

- НДФЛ при сдаче апартаментов в аренду

- Регистрация в апартаментах — можно ли в их прописаться?

Понятие апартаментов существует, но оно не закреплено законодательно. С юридической точки зрения апартаменты относят к нежилым помещениям, хотя фактически в них можно проживать, даже оформлять временную регистрацию.

Закон приравнивает апартаменты к гостиницам. Из этого следует, что такая недвижимость не рассматривается в качестве объекта первой необходимости, как предусмотрено для жилых объектов. В связи с этим есть отличия в налогообложении — перечисления в бюджет для апартаментов определяются не так, как для квартир или домов.

Когда нужно платить налог — виды налогов для собственников апартаментов

Вопрос о налогообложении апартаментов возникает в трех ситуациях:

- при продаже объекта;

- при сдаче недвижимости в аренду;

- при владении имуществом.

Налог на имущество физических лиц

Налог на имущество физических лиц должен платить тот, кто указан в качестве собственника в Едином государственном реестре недвижимости. Расчет налога начинается со дня, когда данные о новом владельце были внесены в реестр.

Законодательно апартаменты не приравнены к жилым помещениям, поэтому налог на имущество для их собственников рассчитывается исходя их того, что это нежилое помещение. Сумма налога будет зависеть от:

- региона, в котором находится объект недвижимости;

- типа здания, в котором расположены апартаменты, вида их разрешенного использования;

- присутствия в здании, где находятся апартаменты, офисных помещений, общепита и других площадей, которые заняты под ведение предпринимательской деятельности;

- величины кадастровой или инвентаризационной стоимости.

При определении суммы, которую нужно заплатить за владение имуществом, используют налоговую базу. Налоговая база для апартаментов может устанавливаться на основании:

- величины кадастровой стоимости по состоянию на 1 января года, за который собственник платит налог на апартаменты. Такой показатель используют при условии, что региональные власти успели его установить на начало года. Для этого по требованиям Налогового кодекса РФ сведения о кадастровой стоимости должны быть внесена в ЕГРН. Посмотреть кадастровую стоимость апартаментов в Москве, как и расположенных в другом городе, можно в выписке из ЕГРН. Она стоит 350 рублей. Бесплатно посмотреть кадастровую стоимость можно на сайте Росреестра;

- инвентаризационной стоимости объекта. Такой показатель используется при условии, что кадастровая стоимость не была определена. Инвентаризационная стоимость реже используется при расчете налоговой стоимости. Но она более выгодна для собственников объекта недвижимости, потому что в большинстве случаев инвентаризационная стоимость ниже кадастровой. Когда ее используют при определении величины налога на апартаменты, собственник платит меньше.

Информацию о кадастровой стоимости объекта можно посмотреть в выписке из ЕГРН. Фото: regionoperator.ru

Пример расчета имущественного налога на апартаменты

В качестве примера рассмотрим порядок расчета налога на имущество для апартаментов, которые расположены на территории Москвы. Налоговая ставка по Москве в отношении объектов, которые не относятся к жилому имуществу, составляет 0,5% от кадастровой стоимости. Но она может быть больше, если в здании располагаются офисные помещения, общепит или другие площади, используемые для ведения бизнеса.

Предположим, нужно рассчитать налог на имущество для апартаментов, кадастровая стоимость которых составляет 8 млн рублей. Назначение здания не предусматривает размещения в нем офиса, общепита или других аналогичных объектов. Право собственности на апартаменты принадлежит супругам.

Они владеют недвижимостью в равных долях – каждому принадлежит половина объекта.

При проведении расчетов сначала устанавливают налоговую базу. Для ее расчета умножают кадастровую стоимость на величину доли в собственности. Для доли каждого из супругов налоговая база составит:

Налоговая база = 8 000 000 х 1/2 = 4 000 000 рублей.

После определения налоговой базы вычисляют сумму налога к уплате. Для этого налоговую базу делят на 100 и умножают на размер налоговой ставки:

Сумма налога = 4 000 000/100 х 0,5 = 20 000 рублей.

При обозначенных условиях каждому из супругов за отчетный год нужно уплатить 20 тыс рублей.

Если бы супруги владели квартирой, размер имущественного налога для нее был бы меньше. При таком же размере кадастровой стоимости налоговая ставка составит 0,1%. Если пересчитать сумму налога для квартиры при аналогичных условиях, то она составит для доли каждого из супругов 4000 рублей.

Если здание, где расположены апартаменты, будет отнесено к другой категории, то сумма налога может быть больше для ее собственника. Например, если в помещениях расположены офисы, сумма налога будет считаться как 2% от кадастровой стоимости объекта.

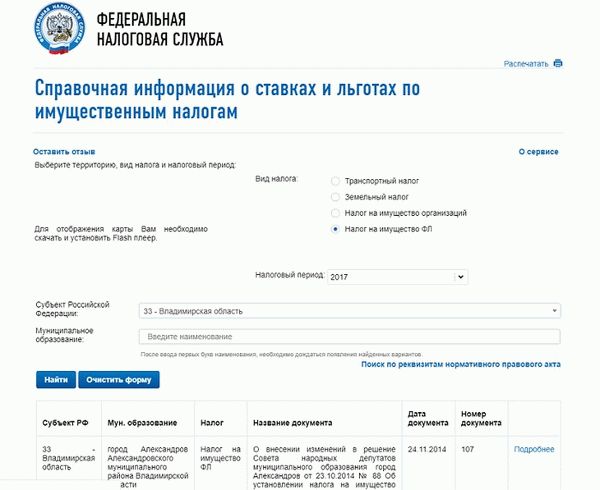

Чтобы проверить информацию о величине налоговой ставки на конкретный вид апартаментов, нужно зайти в раздел справочной информации на сайте ФНС.

Данные о налоговых ставках на имущество есть в справочной информации на сайте ФНС. Фото: moezhile.ru

Налогообложение при продаже и покупке апартаментов

При покупке апартаментов новый собственник объекта недвижимости не платит налог. Его нужно платить в случае, если собственник получил доход, когда продал недвижимость. Необходимость его перечисления определяется в зависимости от срока владения объектом:

- если право собственности оформлено на объект 5 лет назад или ранее, то налог на доход от продажи апартаментов платить не нужно;

- если право собственности оформлено менее 5 лет назад, продавец должен заплатить налог. Его величина определяется как 13% от разницы между стоимостью при его покупке и суммой, полученной от покупателя при продаже.

Сумму налога рассчитывают как 13% от полученного дохода. Но такой процент установлен только для тех лиц, которых относят к налоговым резидентам России. Налоговые резиденты — это те, кто проживают на территории страны более 183 дней в течение календарного года.

Те, кто живет в России менее 183 дней в течение календарного года, считаются налоговыми нерезидентами. Для них налоговая ставка составляет 30%.

Величина налоговой ставки при продаже апартаментов индивидуальными предпринимателями будет отличаться и зависеть от системы налогообложения, на которой находится налогоплательщик.

Особенности налогообложения при продаже имущества

Налоговый кодекс РФ определяет, что по общему правилу доход от реализации объекта должен быть перечислен продавцом при условии, что срок владения объектом – менее 5 лет. Но есть исключения. Такой срок может составлять 3 года при соблюдении условия:

- право собственности на объект получено в результате оформления дарственной. Но человек, оформивший дарственную, должен быть близким родственником нового владельца. Категории лиц, которых можно отнести к близким родственникам, указаны в Семейном кодексе РФ;

- право собственности возникло в порядке наследования;

- право собственности получено на основании подписанного между бывшим и настоящим владельцем договора ренты;

- право собственности получено после приватизации объекта.

Обозначенные условия действуют только для жилых объектов. В случае продажи апартаментов срок владения помещением для освобождения от уплаты налогов должен быть более 5 лет.

Доступен ли налоговый вычет на апартаменты?

Налоговый вычет позволяет покупателям возвращать часть потраченных на покупку средств. Это доступно для тех граждан России, которые имеют официальный доход. Вернуть можно 13% от суммы, потраченной на приобретение недвижимости. Максимальный размер вычета, который можно вернуть по состоянию на 2021 год – 260 тыс рублей.

При покупке квартиры можно вернуть 13% от потраченной суммы, но не больше 260 тыс. рублей. Фото: kineshemec.ru

Право возврата налогового вычета закреплено Налоговым кодексом РФ. Кроме земельных участков, при приобретении или застройке которых новые собственники получают деньги из бюджета, средства возвращают за покупку:

- жилых домов,

- квартир,

- комнат.

Чтобы получить налоговый вычет, собственники недвижимости могут самостоятельно обращаться в отделение ФНС. Предусмотрено и автоматическое оформление вычета. Это возможно, если банк, через который проводились средства при заключении сделки, выступает в качестве налогового агента.

В таком случае собственнику объекта в личный кабинет на сайте ФНС приходит заполненное заявление, которое нужно подписать.

Налоговый кодекс РФ не содержит информации о том, что налоговый вычет положен за покупку апартаментов. Собственники нежилых помещений не могут его получить.

Закон не запрещает изменять статус объектов недвижимости. При определенных обстоятельствах апартаменты могут быть переведены в статус жилого помещения. Но даже в таком случае налоговый вычет не положен. Его можно получить только при условии, что объект имел статус жилого на дату приобретения.

Налоговый вычет предполагает возврат не только части средств, потраченных покупателем на приобретение жилья, но и процентов за использование кредитных средств. Такое право возникает, если для покупки объекта использовали ипотечный кредит. Максимальная сумма, которую можно вернуть в счет средств, потраченных на оплату процентов по кредиту — 390 тыс рублей.

Но для этого нужно, чтобы кредит был потрачен на покупку земельного участка или объекта недвижимости, который относят к жилым помещениям. Если ипотечный кредит брали для покупки апартаментов, получить налоговый вычет нельзя.

НДФЛ при сдаче апартаментов в аренду

Те граждане, которые сдают недвижимость и получают доход от такой деятельности, должны платить налог. В обычных случаях сумма налога составляет 13% от суммы дохода. Задекларировать доход нужно до 1 мая года, который следует за отчетным. Перечислить налог необходимо до 15 июля.

Сумму налога можно уменьшить. Для этого собственник объекта должен зарегистрироваться как индивидуальный предприниматель. Если выбрать упрощенную систему налогообложения (УСН), с полученного дохода нужно платить 6%.

Но если не подать заявление о переходе на упрощенную систему налогообложения, налог будет больше, чем для физических лиц — 20% от полученного дохода.

Регистрация в апартаментах — можно ли в их прописаться?

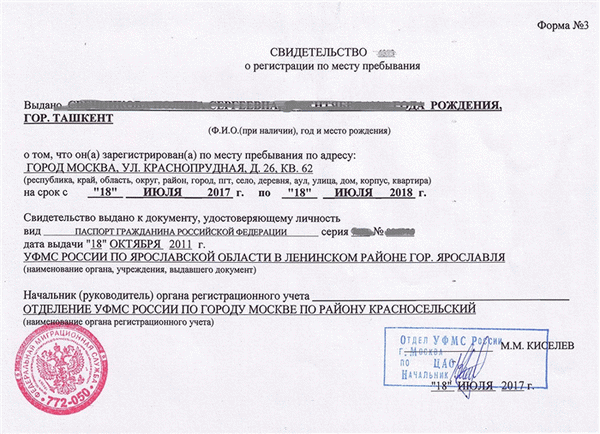

В домах и квартирах можно оформить как временную, так и постоянную регистрацию. Для апартаментов также доступна регистрация, но только временная. Постоянно прописаться в них нельзя.

На это не влияет, кто хочет зарегистрироваться – собственник помещения или другой человек. Максимальный срок временной регистрации по закону не превышает 5 лет. Для апартаментов действуют общие правила – прописаться в них можно только на 5 лет.

Детей тоже можно зарегистрировать в апартаментах. Но как и при прописке в жилых помещениях, нужно, чтобы в апартаментах был зарегистрирован один или оба родителя ребенка. Для несовершеннолетних максимальный срок временной регистрации также составляет 5 лет.

В апартаментах можно зарегистрироваться, но только временно. Фото: savingleb.com