- Льготный период — бонус кредитной карты

- Что такое кредитка?

- Как рассчитывается льготный период

- Комиссия за снятие наличных

- Правильное погашение кредита

- Бонусы и кэшбэк

- Беспроцентный период

- Для каких сделок действует беспроцентный период?

- В чем суть работы карты

- Какую кредитную карту выбрать для себя?

- Кредитка Альфабанка с 100 дневным грейс периодом

- Пример расчета платежей с формулами и пояснениями

- Что будет, если не платить платежи?

- Сравнение кредитки, микрозайма и потребительского кредита.

- Стоит оформлять кредитную карту для использования в качестве дебетовой?

Многие путают кредитную карту и дебетовую с овердрафтом.

Льготный период — бонус кредитной карты

Вот за что кредитные карты ценятся. Это основа выгоды всего механизма. Срок, за который кредит возвращается без начисления процентов. Причем без тарифной ставки. То есть, бесплатный кредит, деньги в долг без процентов.

- в льготный период сумма в пределах кредитного лимита не облагается процентами. Возвращается ровно столько, сколько брали;

- величина грейс-периода зависит от условий банка. В среднем он длится два месяца.

В отличие от кредитного лимита, грейс-период не склонен расти от репутации клиента и успешных возвратов займов. Он остается статичным.

Не вернули долг во время льготного периода — начинают действовать тарифные ставки, начинается начисление процентов. Не внесли платеж (6 — 10% от общей суммы) в первый месяц после льготного периода – вот и просрочка, ждите пени и штрафов.

Льготный период наглядно демонстрирует отличие кредитных карт от потребительского или целевого кредита. Кредитками пользуются те, кто вернет сумму через пару десятков дней. Рассчитывает на краткосрочные отношения. А стандартный кредит нужен для займов на годы.

Что такое кредитка?

Часто «кредиткой» называют любую банковскую карту. На самом деле, бывают дебетовые и кредитные счета. На первых хранятся деньги самих клиентов, а вторые предполагают, что банк «одалживает» средства на определенный срок. Любую карту характеризуют следующие параметры:

- Процентная ставка. При выходе за рамки установленного льготного периода финансовая организация начисляет годовой процент. Обычно ставки по кредиткам существенно выше, чем по потребительским договорам. Это важно учитывать заранее.

- Кредитный лимит. На счете находится ограниченное количество средств. Точная сумма зависит от банка, выбранного продукта и уровня дохода клиента.

- Льготный период. Так называется временной промежуток, подразумевающий использование заемных денежных средств без начисления процентов.

- Минимальный ежемесячный платеж. При выходе за рамки льготного периода нужно платить по графику ежемесячно. Внести меньше денег нельзя – банк расценит это как просрочку.

- Возобновляемость. Средствами на карте можно пользоваться сразу после внесения. Не нужно каждый раз запрашивать нужную сумму у банка.

- Статус. Он влияет на тарифы по карте, а также может подразумевать определенные привилегии: участие в бонусных программах, кэш-бэк, дополнительное страхование. Выделяют классические, золотые и платиновые кредитки.

Как рассчитывается льготный период

Порядок расчета грейс-срока определяется продуктом. Банки предлагают 2 типа вычисления льготного периода:

- С момента покупки. Наиболее удобный способ расчета, позволяющий выгодно использовать возможности кредитки. Однако такой вариант предлагают лишь некоторые банки.

- С даты выдачи карты. Период обновляется каждый месяц в даты выдачи продукта. При таком варианте легко запутаться. Если оплачивать покупку в самом конце грейс-срока, то времени на беспроцентное погашение остается немного.

На данный момент вычисление грейс-периода отражается в личном кабинете у большинства банков. Это существенно упрощает использование средств финансовых организаций. Соблюдение льготного срока – единственный способ, как пользоваться кредитной картой без процентов.

Комиссия за снятие наличных

Если правило о безналичных расчетах пришлось нарушить, то стоит приготовиться к дополнительным списаниям. Комиссия за обналичивание средств делится на:

- Однократное списание. За каждый факт получения средств.

- Комиссия от суммы. Вычисляется в процентном соотношении.

В некоторых случаях прекращает работать грейс-период. Он не распространяется только на обналиченную сумму. У некоторых банков есть возможность снимать деньги без дополнительных списаний. Как правило, лимит на подобные операции ограничен. Он меньше, чем полная сумма на карточном счете.

Правильное погашение кредита

Есть два способа выплаты долга, основывающиеся на соблюдении грейс-срока. Можно вносить платежи:

- Не переплачивая за проценты. В этом случае нужно вносить всю потраченную сумму до окончания льготного периода.

- По графику. За пользование деньгами придется заплатить процент согласно тарифу карты. Он рассчитывается пропорционально месяцу. Каждый месяц на задолженность начисляется 1/12 от годового процента.

Погашение задолженности можно производить через терминалы банка-эмитента или партнеров финансового учреждения. Средства можно перечислять с дебетовых карт через личный кабинет. Также можно вносить деньги через кассовый узел.

В зависимости от выбранного метода разнится срок перечисления денег на счет. Через устройства самообслуживания деньги поступают в течение суток, через Интернет-банк почти сразу, а через кассу идут до 5 рабочих дней. Лучше руководствоваться советом от работников банка: вносить платеж стоит за 5-6 дней до окончания периода оплаты.

В противном случае есть риск нарушить обязательства из-за задержки перевода.

Бонусы и кэшбэк

Некоторые кредитные карты позволяют участвовать в программе лояльности или получать возврат части потраченных денег. Варианты преимуществ:

- Кэш-бэк. Определенная доля средств, перечисленных за покупки, поступают обратно в виде валюты карты или бонусных баллов.

- Программы лояльности. Позволяют получить скидки на оплату в определенных торговых точках.

- Подарочные акции. За покупки копятся баллы, которые можно потратить на определенные товары, выбранные банком.

Самый выгодный вариант – возврат денег обратно на счет. Часто программы лояльности или акции предлагают ненужные преимущества или ограничивают возможности клиента.

Беспроцентный период

Беспроцентный период – это время, в течение которого использование кредитного лимита нам ничего не стоит. Обычно это длится около пятидесяти дней, но мы не должны удивляться, если банк предложит нам кредитную карту с беспроцентным периодом около сорока или даже более шестидесяти дней.

А теперь самое главное. Если мы погасим всю задолженность по кредитной карте до окончания беспроцентного периода, мы не будем нести никаких расходов. Другими словами, беспроцентный период – это беспроцентный заём в размере лимита, предоставляемый на срок около пятидесяти дней.

Однако, если мы не погасим долг в полном объёме в указанное время, начисляются проценты за использование кредитного лимита.

Можно сказать, что беспроцентный период – это время, когда мы можем использовать кредитный лимит бесплатно. После его превышения банк начинает зарабатывать. Именно по этой причине банки любят предоставлять клиентам высокие кредитные лимиты.

Они надеются, что мы не сможем вернуть всю сумму в беспроцентный период, но мы выплатим его позже, благодаря чему банк сможет начислить значительный процент по задолженности на вашей карте.

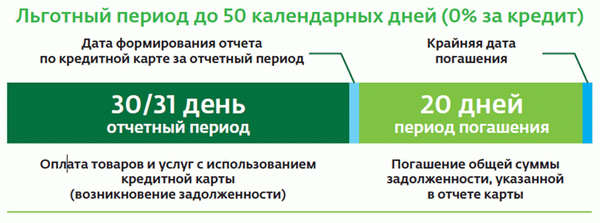

Нам также нужно знать, что беспроцентный период делится на две фазы: отчётный период и время на погашение долга:

- Отчётный период – он длится 30 дней и заканчивается сводкой по всем транзакциям (снятие, оплата, переводы), которые мы сделали за это время, в форме выписки по карте. Он также содержит информацию о нашем балансе на день закрытия отчета, сумме, подлежащей выплате (обычно около 5% от суммы долга) и дате погашения всей или части задолженности. Платежный цикл не совпадает с календарным месяцем, и его закрытие может приходиться на любой день месяца.

- Время для погашения долга – это период между окончанием платежного цикла и датой погашения долга. Если беспроцентный период длится 58 дней, после закрытия 30-дневного отчётного цикла задолженность по карте должна быть погашена в течение следующих 28 дней. Точную дату можно найти в выписке по карте.

Важно отметить, что большинство банков позволяют нам выбирать дату погашения долга. Давайте не будем недооценивать это, а внимательно рассмотрим, какая дата будет для нас наилучшей. Лучше всего, если дата погашения, то есть конец беспроцентного периода, наступает после нашего платежа, т.е. когда у нас будет достаточно денег на счёте.

Для каких сделок действует беспроцентный период?

Вероятно, многие начинающие пользователи кредитных карт будут удивлены, узнав, что беспроцентный период распространяется только на безналичные транзакции! Снятие денег с банкомата с помощью кредитной карты предполагает не только значительную комиссию (около 4-5%), но и начисление процентов на полученную сумму сразу после использования банкомата.

В чем суть работы карты

Суть кредитной карты заключается в наличии на ней заемных кредитных средств. Это как-бы возобновляемый кредит, который всегда под рукой. При этом вы берете в долг и платите проценты только с момента использования денег на покупки или снятия наличных в банкомате.

Сумма кредитного лимита определяется исходя из платежеспособности заемщика. Кредитка с нулевым лимитом называется дебетовой картой. Таким образом, на кредитной карте с лимитом, помимо личных денег клиента, есть кредитные деньги, которыми он может пользоваться, как своими.

Читайте также: Как увеличить лимит по кредитной карте?

На дебетовой могут находиться только личные деньги. Каждый клиент банка может выбирать себе подходящую карточку: кто-то пользуется заемными средствами, а кто-то предпочитает пользоваться только своими. Наличие свободных денег не означает, что кредитка будет бесполезной вещью.

В жизни бывают случаи, когда срочно понадобились деньги, а вытаскивать их из своих вложений, например, вкладов, не очень выгодно, иначе можно потерять проценты. На кредитной карте практически всегда действует льготный период, когда можно воспользоваться заемными средствами без уплаты дополнительных процентов. Это позволяет распоряжаться средствами без лишних трат при выполнении определенных условий.

Если кратко, то суть работы кредитки такова: вы тратите деньги с кредитки в расчетный период и полностью их возвращаете в платежный период. Тогда вы не платите проценты. Если не возвращаете сумму долга полностью, то платите мин. платеж и проценты по выписке.

Какую кредитную карту выбрать для себя?

Исходя из механизма работы кредитной карты нужно искать карту, удовлетворяющую следующим параметрам:

- С большим грейс периодом: чем он больше, тем больший срок можно не платить проценты и иметь как бы беспроцентный кредит.

- С минимальной ставкой. Чем меньше ставка, тем меньше процентов мы платим.

- С кешбеком на покупки

- Льготный период карты должен действовать на снятие наличных

Рекомендуется присмотреться к следующим картам:

Кредитка Альфабанка с 100 дневным грейс периодом

- Грейс период 100-365 дней

- Хорошая альтернатива микрозаймам

- Кредитный лимит до 500 000 RUB

- Годовое обслуживание первый год бесплатно, потом 990 р в год

Пример расчета платежей с формулами и пояснениями

Рассмотрим пример: клиент потратил 10 т.р. в период с 1 по 31 июня(допустим 1 июня). До 25 июля ему нужно внести 10 тыс. рублей. Но обстоятельства сложились так, что он не может этого сделать. По условиям карты, минимальный платеж составляет 5% от суммы мин.300 р., процентная ставка 36% годовых.

1 июля придет выписка и там будет итого к оплате 500 р.

Поскольку клиент полностью не гасит полностью долг в льготный период, то на 25 число ему нужно внести минимальный платеж. Иначе будет просрочка. При первой трате банк не знает, нужно ли начислять проценты или вы закроете задолженность полностью и начислять проценты не нужно.

Проценты за пользование деньгами банка составят за период 1-31 июня составят

Эти проценты добавятся к процентам, которые нужно оплатить за июль(1-31 июля).

После оплаты минимального платежа долг по карте уменьшится и будет равен

Проценты за июль уже будут начисляться на сумму 9500 рублей

1 августа к вам придет выписка, в которой вы должны будете оплатить минимальный платеж + проценты за 2 месяца.

Это примерный расчет процентов, необходимый для понимания, как работает кредитная карта. Точный расчет может предоставить только банк.

Что будет, если не платить платежи?

Неоплата платежей по кредитке аналогична неоплате по потребительскому кредиту. Будет испорчена ваша кредитная история, при длительной неоплате банк отдаст ваш долг коллекторам, либо же подаст в суд. Приставы опишут ваше имущество и вы все равно будете платить банку — деньги будут списываться приставами с вашей зарплаты.

Сравнение кредитки, микрозайма и потребительского кредита.

Отличий у кредитки, микрозайма и потребкредита много. Сведем основные моменты в таблицу:

| Условия | Кредитка | Потребкредит | Микрозайм |

|---|---|---|---|

| Сумма | Устанавливается индивидуально каждому клиенту до 500 т.р. | Рассчитывается исходя из текущих доходов до 1 млн | Небольшая сумма, обычно до 30 т.р. |

| Оформление и использование | Один раз и использование по мере необходимости в любой момент | Каждый раз при необходимости в денежных средствах, пользоваться деньгами можно в установленный срок | Каждый раз по мере необходимости |

| Подача документов | Обычно по паспорту | Паспорт, второй документ на выбор, документы о доходах и трудовая книжка | Паспорт и второй документ (СНИЛС, Водительские права) |

| Условие одобрения лимита | Один раз на весь срок использования | Каждый раз при подаче документов. | Каждый раз по подаче документов |

| Начисление процентов | По истечению льготного периода за фактическое время пользования деньгами | С первого дня выдачи кредита | Каждый день |

| Внесение платежей | В любую дату в течение платежного периода | В установленную в договоре дату | В оговоренную дату |

| Ставки | 24-40% годовых (не применяется в грейс-периоде) | 15-40% годовых | От 1% в день или 365% годовых |

| Сроки рассмотрения | В течение дня. Моментальные карты могут выдаваться в этот же день, а именные через 3-10 дней | 2-5 рабочих дней | 1 день |

| Способ выдачи денег | На карте | Наличными или на карту | Наличными или на карту |

| Условия досрочного погашения | В любой момент | В любой момент или через определенное время (указано в договоре) | Иногда не предусмотрено. |

Стоит оформлять кредитную карту для использования в качестве дебетовой?

Кредитки предусматривают возможность хранения на ней личных денег, помимо кредитного лимита. Опасность здесь заключается в том, что если не отслеживать баланс, то можно уйти «в минус». С другой стороны, если вдруг своих денег не хватает на важную покупку, например, набор шин для автомобиля по суперцене (и только один день), то кредитка может помочь – сделать выгодную покупку, а деньги можно вернуть в льготный период.

Поэтому, при выборе своей карточки, нужно внимательнее присмотреться к кредитной карточке, и сделать выбор в ее пользу, а не в пользу дебетовой. В идеальном варианте стоит иметь две карты: одну с лимитом, чтобы пользоваться средствами в нужный момент, а другую дебетовую для повседневных расчетов.