- 2. Прослеживаемые товары с 2021 года — РНПТ

- 3. Перечень прослеживаемых товаров

- 4. Операции с прослеживаемыми товарами

- 5. Остатки прослеживаемых товаров

- 6. Покупка прослеживаемого товара

- 7. Отчет по прослеживаемым товарам

- 2 thoughts on “ Учет прослеживаемых товаров ”

- Настройка номенклатуры

- Получение РНПТ по остаткам товаров

2. Прослеживаемые товары с 2021 года — РНПТ

3. Перечень прослеживаемых товаров

4. Операции с прослеживаемыми товарами

5. Остатки прослеживаемых товаров

6. Покупка прослеживаемого товара

7. Отчет по прослеживаемым товарам

1. Учет прослеживаемых товаров

Учет прослеживаемых товаров (ПТ) нужно вести согласно принятым правилам с 08.07.2021.

Национальная система прослеживаемости товаров должна была заработать с 1 июля, но не были готовы некоторые документы, поэтому случилась небольшая отсрочка начала действия системы. Более подробно об отсрочке — в Письме ФНС РФ от 30.06.2021 № ЕД-4-15/9208@.

Основной нормативный документ по прослеживаемости — Федеральный закон от 09.11.2020 № 371-ФЗ.

На сайте ФНС РФ есть раздел с нормативной информацией по Прослеживаемости, а также специальный сервис, позволяющий определить, является тот или иной товар прослеживаемым.

Если коротко, то правила по Прослеживаемости такие:

к прослеживаемым товарам относятся только импортные товары, для них теперь в документах нужно указывать РНПТ — регистрационной номер партии товаров,

номер РНПТ возникает (присваивается) при ввозе товаров, затем номер повторяется (прослеживается) во всех документах, связанных с движением товаров до их выбытия. Это и счета-фактуры (УПД), и отчеты об операциях с ПТ, и Декларация по НДС, некоторые другие документы.

все документы по прослеживаемым товарам оформляются только в электронном виде, с использованием ЭДО.

никакая маркировка на товар не наносится,

список прослеживаемых товаров утвержден, он закрытый, но будет пополняться (изменяться),

Если компания не плательщик НДС, но у нее есть в учете прослеживаемые товары, отчитаться по операциям с ними тоже будет нужно. Но только за квартал, в котором были какие-либо движения ПТ.

Ответственность за нарушения, допущенные при учете прослеживаемых товаров, будет наступать только с 01.07.2022.

2. Прослеживаемые товары с 2021 года — РНПТ

Правила присвоения РНПТ при ввозе товара:

номер формируется самим налогоплательщиком, если товар ввезен из стран, не входящих в ЕАЭС,

номер присваивает ФНС, если товар ввезен из стран ЕАЭС.

Документы по учету НДС скорректированы:

Графа 11 счета-фактуры теперь предназначена для отражения данных как по непрослеживаемым импортным товарам, так и по прослеживаемым.

в графах 12-13, предназначенных для отражения информации по ПТ, указываются единица измерения товара для прослеживаемости, количество товара в таких единицах измерения.

Неплательщики НДС информацию по ПТ указывают в документах отгрузки. Для них основной документ — УПД, который передается также только в электронном виде.

В некоторых случаях можно по-прежнему готовить документы в бумажной форме. Например, при реализации ПТ:

физическим лицам для личных нужд,

налогоплательщикам НПД (самозанятым),

на экспорт (как в ЕАЭС, так и в другие страны).

Один из неурегулированных пока моментов — отражение в учете и отчетности комплектов, содержание ПТ. Разъяснения контролирующих органов на эту тему пока очень противоречивы.

Сегодня рекомендуется, например, при реализации компьютера, в состав которого входит импортный монитор, в документах указывать:

строка 1 – данные по компьютеру, без заполнения граф 11-13,

строка 2 – данные по монитору, с заполнением граф 11-13.

3. Перечень прослеживаемых товаров

Перечень прослеживаемых товаров содержится в Постановлении № 1110.

На момент написания статьи Перечень прослеживаемых товаров содержит следующие позиции:

холодильники и прочее холодильное или морозильное оборудование,

мониторы и проекторы,

транспортные средства промышленного назначения,

детские коляски и сидения.

Иногда возникают трудности с определением того, является товар прослеживаемым, или нет.

Неоднозначная ситуация на сегодня с ноутбуками и моноблоками.

В перечне ПТ их нет. Но, если воспользоваться сервисом ФНС по определению прослеживаемых товаров, задать в поисковой строке «Моноблок», то он может определиться в сервисе как прослеживаемый товар с кодом ТН ВЭД 8418501100.

Но нужно учитывать, что группа ТН ВЭД 8418 — это «холодильники, морозильники и прочее холодильное или морозильное оборудование электрическое или других типов…», т.е. прослеживаемые товары.

А если наш моноблок правильнее отнести к одному из кодов:

ТН ВЭД 8528421000 — Мониторы и проекторы, преимущественно используемые в системах автоматической обработки данных,

ТН ВЭД 847141000 — Машины вычислительные прочие, содержащие в одном корпусе, по крайне мере, центральный блок обработки данных и устройство ввода и вывода, объединенные или нет?

Относить такой Моноблок к ПТ или нет?

Однозначного ответа пока нет.

Общая рекомендация на сегодняшний день — если поставщик указал в документах все реквизиты, которые требуется указывать по ПТ, то товар прослеживаемый.

Другой вариант — отправить письменный запрос по Моноблоку в ИФНС.

4. Операции с прослеживаемыми товарами

Все возможные на сегодняшний день операции с прослеживаемыми товарами перечислены в Постановлении № 1108. Это операции, связанные с оборотом прослеживаемых товаров.

Документы и отчеты у плательщика НДС приведены в Таблице 1.

Документ/отчет

Поступление нового товара, в т.ч.:

До движения товара

Уведомление об остатках

Импорт из дальнего зарубежья

Декларация на товары

Уведомление о ввозе

5 рабочих дней с даты постановки на учет

Движение товара внутри РФ

Все операции у налогоплательщика НДС

Декларация по НДС, счет-фактура с РНПТ

25 число месяца, следующего за отчетным кварталом

При поступлении/выбытии необлагаемых НДС товаров, при покупке у неплательщиков НДС, при других операциях, не отражаемых в Декларации по НДС. Подробный список – в разделе 7.

Отчет по операциям с ПТ

Выбытие товара из РФ

Экспорт в дальнее зарубежье

Декларация на товары

Уведомление о перемещении

5 рабочих дней с даты отгрузки

Операции с прослеживаемыми товарами с 10.09.2021 оформляются по формам, утвержденным Приказом ФНС РФ от 08.07.2021 № ЕД-7-15/645@:

уведомление о ввозе ПТ,

уведомление об остатках ПТ,

уведомление о перемещении ПТ (экспорт),

отчет об операциях с ПТ.

До 10.09.2021 действовали временные правила (Письмо ФНС РФ от 14.04.2021 № ЕА-4-15/5042@).

В Постановление 1108 оговорены случаи, когда товар считается выбывшим из системы прослеживаемости:

товар передан в производство,

товар реализован физлицам для личного пользования,

товар вывезен из РФ (экспорт).

Остатки прослеживаемых товаров в компаниях, торгующих ПТ, нужно было оценить еще до июля 2021 года. Провести инвентаризация, составить списки, подготовить и отправить в контролирующий орган Уведомление об остатках ПТ.

2 способа подачи Уведомления.

Способ 1 :

Самостоятельно сформировать номер РНПТ в Уведомлении, исходя из номера Декларации на товары:

указать реквизиты декларации на товары,

добавить к реквизитам декларации на товары порядковой номер товара в декларации.

Представить Уведомление в ФНС для присвоения РНПТ.

Получить в ответ квитанцию о присвоении РНПТ. Того РНПТ, который компания самостоятельно сформировала и указала в уведомлении.

Минфин РФ в своем Письме от 11.08.2021 № 27-01-22/64473 отметил, что описанный выше порядок — это частный случай присвоения РНПТ.

Способ 2 — отправка Уведомления без каких-либо данных о реквизитах декларации на товары. В этом случае РНПТ налоговый орган присвоит сам.

Более подробно порядок подачи уведомления описан в Письме ФНС РФ от 28.06.2021 № ЕА-4-15/9015@.

Пример 1.

Есть остатки прослеживаемых товаров, но товары переданы для реализации в розничный магазин. Нужно ли предоставлять Уведомления об остатках?

Если по состоянию на 08.07.2021 товар уже был передан в розничный магазин и планируемый срок его реализации до 01.01.2022, то представлять Уведомление об остатках такого товара не требуется (Письмо ФНС РФ от 09.09.2021 № ЕА-4-15/11185@).

Пример 2.

Компания — неплательщик НДС. Есть на учете импортный холодильник в помещении, оборудованном для приема пищи сотрудниками. Подать уведомление об остатках ПТ будет нужно только тогда, когда компания надумает этот холодильник продать, причем сделать это нужно будет до совершения продажи.

Уведомление об остатках нужно подавать не только при продаже, но и при безвозмездной передаче, утилизации актива, вкладе в УК и других аналогичных случаях.

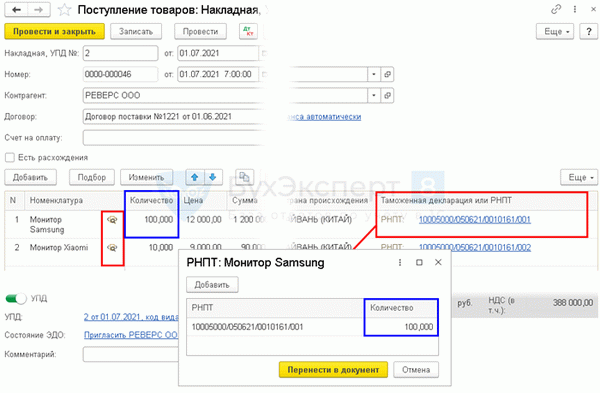

6. Покупка прослеживаемого товара

Покупка прослеживаемого товара подразумевает следующий порядок действий:

проверка купленного товара на принадлежность к системе прослеживаемости, особенно в случаях, когда не указан РНПТ, а по названию или описанию товар можно отнести к прослеживаемым.

ввод данных по прослеживаемости в товаро-учетную и/или бухгалтерскую программу,

отражение РНПТ, других данных по ПТ, во всех документах, сопровождающих движение ПТ.

Покупка прослеживаемых товаров подотчетным лицом имеет свои особенности.

При продаже ПТ в розницу представителю другой организации Продавцу важно иметь информацию о Покупателе, чтобы выставить ему электронный счет-фактуру.

Покупатель — подотчетное лицо должен иметь на руках правильно оформленную доверенность от организации на покупку.

7. Отчет по прослеживаемым товарам

Отчет по прослеживаемым товарам – лишь одна из отчетных форм, связанных с ПТ. Правильное название – отчет по операциям с прослеживаемыми товарами. Отчет по прослеживаемым товарам – основная отчетная форма для неплательщика НДС.

В отчете необходимо отразить все операции, связанные с движением ПТ у неплательщика НДС:

покупка/продажа ПТ, в т.ч. через посредников, и физлицам для личных нужд,

безвозмездное получение или передача права собственности на ПТ, в т.ч. физлицам для личных нужд,

исключение товара из Перечня прослеживаемых,

уничтожение ПТ или фиксирование из недостачи при инвентаризации,

передача ПТ в производство или на переработку,

экспорт (реэкспорт) ПТ, его продажа дипломатическим представительствам, консульствам, международным организациям,

возврат ПТ от покупателей, в т.ч. физлиц,

возврат остатков ПТ из производства или переработки,

обнаружение ПТ, по которому ранее была отражена недостача.

Плательщики НДС оформляют Отчет по прослеживаемым товарам только в том случае, когда с товарами осуществлялись операции, не отраженные в Декларации по НДС:

покупка ПТ у лиц, применяющих спецрежимы, либо освобожденных от НДС по ст. 145 НК РФ, в т.ч. посредников,

покупка/продажа ПТ, который не признается объектом налогообложения (п. 2 ст. 146 НК РФ), либо освобожден от НДС (ст. 149 НК РФ),

безвозмездная передача или получение ПТ, перечисленных в предыдущих пунктах,

прочие операции из списка для неплательщиков НДС, не отраженные в Декларации НДС.

При заполнении отчета главное – правильно отразить код вида операции и вид документа (Приложение 1 к Порядку заполнения отчета из Приказа ФНС РФ от 08.07.2021 № ЕД-7-15/645@). Именно в Приложении 1 описаны условия использования того или иного кода вида операции.

Наиболее распространенные коды:

01 — передача товара, подлежащего прослеживаемости, в производство и (или) на переработку. Этот код рекомендуется указывать и для прослеживаемых запчастей, используемых для гарантийного ремонта (Письмо ФНС РФ от 01.10.2021 № ЕА-4-15/13953@),

02 — утилизация или уничтожение ПТ,

15 — реализация ПТ,

17 — приобретение ПТ.

Изменения в декларации по НДС, касающиеся прослеживаемости товаров, были рассмотрены в разделе 3 статьи «Новая декларация по НДС».

Мы с вами рассмотрели прослеживаемые товары с 2021 года, учет прослеживаемых товаров, основные операции с прослеживаемыми товарами. Если у вас еще остались вопросы, задайте их в комментариях ниже.

Подписывайтесь на наш инстаграм и телеграм

2 thoughts on “ Учет прослеживаемых товаров ”

Директор за наличный расчёт 15 июля приобрёл монитор, продавец выдал кассовый чек. Монитор списали в эксплуатацию. Ндс в связи с отсутствием к вычету заявлен не будет.

Монитор будет использоваться в деятельности организации, ликвидировать его не собираются. Необходимо ли организации отражать в декларации и сдавать отчёт об остатках ПТ? Организация на ОСН плательщик ндс.

Спасибо

Здравствуйте, да. Учет прослеживаемого малоценного оборудования добавлен в программу 1С Бухгалтерия 8 начиная с версии 3.0.103

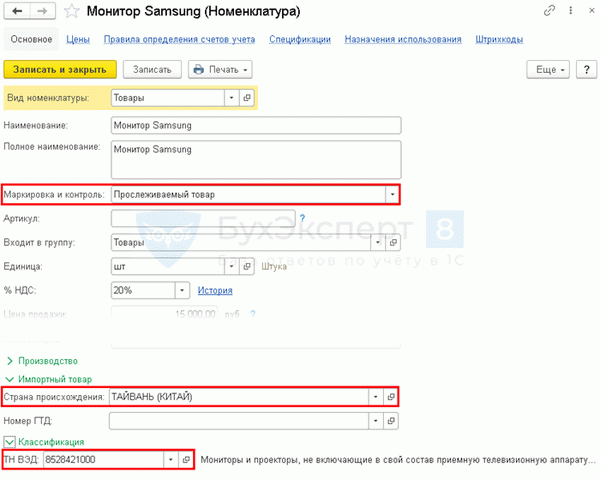

Настройка номенклатуры

В справочнике Номенклатура внесите изменения в карточки товаров, подлежащих прослеживаемости ( Справочники — Номенклатура ).

- Маркировка и контроль — Прослеживаемый товар;

- Страну происхождения ;

- код ТН ВЭД ;

- Вес по сертификату — появляется поле для заполнения, если ТН ВЭД предполагает учет в килограммах.

После этого прослеживаемые товары помечаются в документах специальным значком.

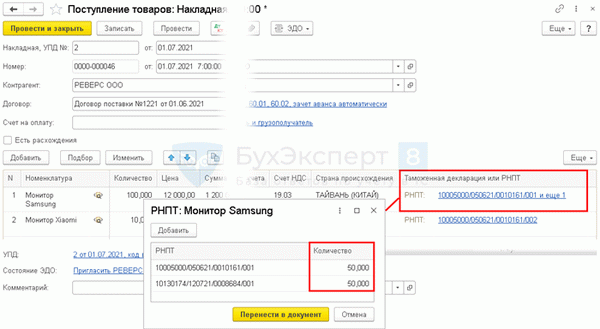

Для таких товаров заполняется графа Таможенная декларация или РНПТ из справочника РНПТ .

Количество товаров по всем РНПТ должно соответствовать указанному в табличной части, иначе программа не даст указать такой РНПТ в документе.

Данные РНПТ — это новая табличная часть в документах, поэтому она может быть многострочной. Тогда в поле РНПТ будет ссылка такого вида:

Получение РНПТ по остаткам товаров

- регистрационный номер декларации на товары и порядковый номер товара — присваиваемый самим налогоплательщиком при ввозе товаров на территорию РФ;

- присваиваемый таможенным органом, если товары ввезены на территорию РФ, но не помещены под таможенную процедуру выпуска для внутреннего потребления (в связи с конфискацией, задержанием и т. д.);

- присваиваемый ФНС РФ, если товары:

- ввезены с территории государств — членов ЕАЭС;

- фактически находятся на территории на дату вступления в силу Перечня товаров, подлежащих прослеживаемости (Постановление Правительства РФ от 01.07.2021 N 1108).

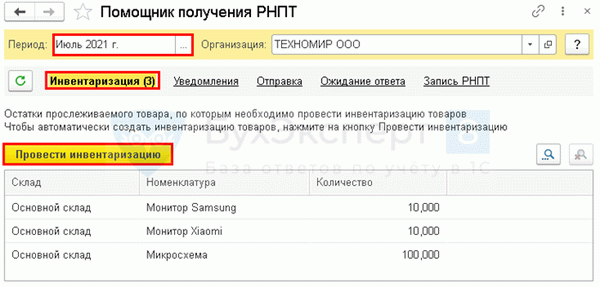

Для получения РНПТ по остаткам товаров на 01.07.2021 используйте Помощник получения РНПТ в разделе Отчеты .

Период заполняется автоматически — Июль 2021 г.

Табличная часть заполняется остатками товаров, подлежащих прослеживаемости на 1 июля, по которым в карточке Номенклатуры установлено значение Прослеживаемый товар.

Нажмите Провести инвентаризацию .

Автоматически создается документ Инвентаризация товаров — при необходимости данные об остатках откорректируйте по фактическим данным.

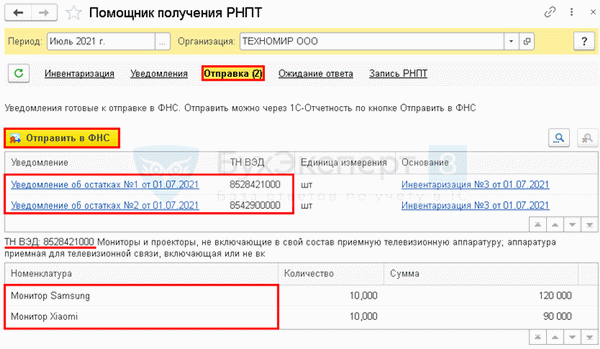

Нажмите Создать уведомления .

В верхней табличной части отражаются созданные автоматически Уведомления об остатках — отдельно на каждый код ТН ВЭД.

Установив курсор на строку с уведомлением, в нижней табличной части можно увидеть перечень товаров по данному уведомлению.

При подключенной 1С-Отчетности отправьте уведомления напрямую по кнопке Отправить в ФНС .

Если в базе уже есть номер ГТД по этим товарам, выберите его в графу РНПТ сформированного уведомления из справочника Номера таможенных деклараций , ИФНС просто подтвердит эту информацию.

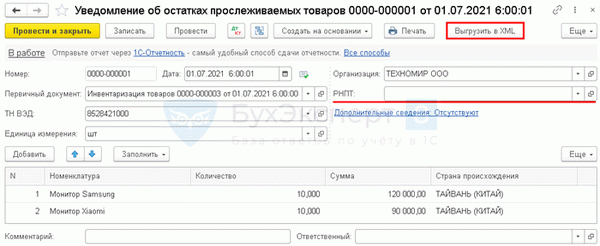

Если сервис не подключен, перейдите по соответствующей ссылке верхней табличной части в каждое уведомление (либо через Отчеты — Уведомления для получения РНПТ ) и сформируйте файл для отправки через другого оператора по кнопке Выгрузить в XML .

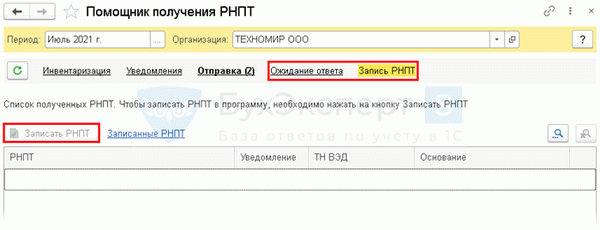

После отправки уведомлений из 1С-Отчетности состояние уведомлений можно отслеживать в разделах:

- Ожидание ответа — уведомления, по которым ФНС должна отправить РНПТ;

- Запись РНПТ — уведомления, по которым пришел ответ от ФНС.

Для записи РНПТ в программу нажмите Записать РНПТ .

После выполнения команды Записать РНПТ вносится запись в регистр накопления Прослеживаемые товары . В нем хранятся данные по оборотам прослеживаемых товаров, которые идут в различные отчеты по прослеживаемости, в том числе в Отчет об операциях с товарами, подлежащими прослеживаемости .

Начало сдачи отчетности по прослеживаемости — 3 квартал 2021 г.

- наличия остатка прослеживаемых товаров на 01.07.2021;

- приобретения прослеживаемых товаров после вступления в силу Перечня товаров у физических лиц, а также у налогоплательщиков НПД;

- возвращения прослеживаемого товара в оборот физическими лицами, а также налогоплательщиками НПД, приобретавшими указанный товар до вступления в силу Перечня товаров;

- приобретения прослеживаемого товара, после вступления в силу Перечня товаров ранее конфискованных, обращенных в собственность РФ;