- глагол ↓

- Мои примеры

- Словосочетания

- Возможные однокоренные слова

- Формы слова

- Gross зарплата – это …

- Что входит в гросс-зарплату в РФ

- Gross зарплата за работу по договору ГПХ

- Зарплаты: net и gross — что это

- Расчёт заработной платы: нет и гросс

- Что такое зарплата гросс понятным языком

- Как рассчитать зарплату гросс и нетто

- Если работаете по найму

- Если вы получили больше 5 миллионов рублей

- Если вы самозанятый

- Что не входит в зарплату гросс

- Как получить зарплату гросс целиком

- Как зарплата гросс влияет на выбор работы

- Что еще почитать

- Что такое gross

- В чем их разница

- Какой вид зарплаты выгоднее

- Как их рассчитать

- Как увеличить чистый доход

the gross of the army [of the people] — арх. большая /основная/ часть армии [народа]

in (the) gross — а) в общем, в целом; б) оптом, гуртом

a dealer in gross — оптовый торговец

we earned a gross of 30 dollars — мы заработали в общем /в сумме/ тридцать долларов

глагол ↓

Мои примеры

Словосочетания

common in gross — личное право выгона на чужом участке

crude / gross distortion — грубое искажение

gross earnings — большая прибыль

a gross exaggeration — сильное преувеличение

the gross vegetation of the tropical rain-forest — буйная растительность влажных тропических лесов

gross blunder — грубая ошибка

gross receipt — валовой доход

gross value — валовая стоимость

gross story — неприличный анекдот

gross sale — оптовая продажа

Возможные однокоренные слова

engross — поглощать, монополизировать, завладевать, писать крупными буквами

grossly — грубо, чрезвычайно, вульгарно, крупно, оптовым путем, оптом

Формы слова

verb

I/you/we/they: gross

he/she/it: grosses

ing ф. (present participle): grossing

2-я ф. (past tense): grossed

3-я ф. (past participle): grossed

Gross зарплата – это …

Термин заимствован из английского языка. В переводе «gross» означает «сумма до вычетов». Следовательно, применительно к заработной плате (ЗП) он трактуется как «зарплата до вычетов». Видите, как все просто.

Теперь разберем, что же понимают под вычетами. Допустим, вы принесли домой (или вам перечислили на карту) заработную плату. Все, теперь эти деньги ваши. Эту ЗП называют зарплатой «нетто» (net). Но не многие знают, что начислено вам было гораздо больше. Куда же делась разница?

Согласно российскому законодательству (ст. 260 Налогового Кодекса (НК)), все доходы, получаемые физическими лицами, облагаются налогом. Он так и называется – «налог на доходы физических лиц» или НДФЛ.

На сегодняшний день он равен 13 % от общей суммы дохода (15 % — при годовом заработке свыше 5 млн.руб.). Примечание: это ставка для резидентов, для нерезидентов она равна 30% (за некоторыми исключениями).

При официальном трудоустройстве работодатель является налоговым агентом по отношению к своему сотруднику. Это значит, что его бухгалтеры перед выдачей заработка самостоятельно выполняют исчисление налога, затем вычитают эту сумму из ЗП и перечисляют ее в госказну.

Пример: у Иванова gross-зарплата составляет 30 тысяч рублей. Следовательно, НДФЛ (13 % от 30 тыс.) равен 3900. Таким образом, на руки Иванов получает «чистыми» (зарплату-нетто) = (30000 – 3900) = 26100 (руб.).

При устройстве на работу и подписании трудового договора следует быть внимательным к зафиксированному в документе размеру денежного вознаграждения за ваш труд. Вероятнее всего, там будет указана гросс-зарплата.

Что входит в гросс-зарплату в РФ

В России гросс-ЗП = оклад + районный коэффициент (надбавка за сложные климатические условия). Именно эта сумма является базой налогообложения для исчисления НДФЛ.

Важно: работодатель платит налог на доход с ЗП сотрудника, а отчисления во внебюджетные фонды (пенсионный, соцстраха и ОМС (обязательного медицинского страхования)) делает из общего для организации Фонда оплаты труда (ФОТ). Суммарно перечисленные отчисления составляют 30 % от ФОТ (по состоянию на начало 2021 года).

Для справки: базовые тарифные ставки по состоянию на 2021 г.:

Внимание, принципиальный момент: указанные платежи во внебюджетные фонды не входят в gross-зарплату.

Если рассматривать этот аспект укрупненно, то, по сути, наниматель рабочей силы делает эти отчисления из «собственного кармана». Именно в этом кроется причина привлекательности «серых» зарплат для работодателей, ведь в этом случае ФОТ получается гораздо меньше и, соответственно, перечисления в фонды также сокращаются.

Вот простой пример: у предпринимателя Петрова работают сотрудники Иванов и Сидоров. ЗП каждого из них равна 30 тыс. рублей.

Следовательно, ФОТ компании Петрова составляет 60 тысяч. Таким образом, Петров как налоговый агент своих работников суммарно перечисляет в бюджет 13 % от их гросс-ЗП, это 7800 руб. Плюс к этому из ФОТ в различные фонды еще 30 %, это еще 18000 рублей.

Итого, чтобы ежемесячно выплачивать Иванову и Сидорову заработную плату по 30000 каждому, Петров вынужден отдавать в бюджет и фонды: (7800 + 18000) = 25800 (руб.). Согласитесь, существенный итог. А если работодатель уменьшит официальную зарплату (оставшуюся часть отдавая «в конвертах»), то и его обязательные платежи соответственно снизятся.

Gross зарплата за работу по договору ГПХ

Не всегда люди получают заработную плату только на постоянном месте трудоустройства. Иногда работа имеет разовый характер, и оплачивается тоже разово. В соответствии с законодательством РФ, соглашение о выполнении работ (предоставлении услуг) обязано быть документально оформлено посредством подписания договора ГПХ (гражданско-правового характера).

В документе должно быть прописано вознаграждение за результат трудовой деятельности. Эта сумма является гросс-зарплатой, т.е. с нее не удержан НДФЛ.

Но мы же все (или почти все) – законопослушные граждане. Следовательно, обязаны озаботиться тем, чтобы налог с полученного дохода в казну был уплачен. В случае заключении договоров ГПХ при отчислении НДФЛ имеется ряд важных нюансов:

- если заказчик работ (услуг) юр. лицо, то он является налоговым агентом и ему вменяется в обязанность удержать с исполнителя сумму налогового платежа (ст. 226 НК);

- если заказчик юр. лицо, а исполнитель ИП, то предприниматель уплачивает НДФЛ самостоятельно;

- если заказчик физическое лицо, то исполнитель (тоже физ. лицо) обязан перечислить налог по собственной инициативе, а по итогам года еще и подать в налоговую инспекцию декларацию 3-НДФЛ;

- если исполнитель имеет статус самозанятого гражданина, то он должен заплатить не НДФЛ, а налог на профессиональный доход: 6 % — в договоре с юр.лицом или ИП, 4 % — с физическим (декларацию подавать не нужно).

Надеюсь, что статья была вам полезной, и вы теперь можете отличить зарплату-гросс от зарплаты-нетто.

Зарплаты: net и gross — что это

По факту гросс и нет — это термины, обозначающие вид заработной платы.

Среди неофициальной экономической терминологии, сложившейся в сфере, существует «белая» и «чёрная» заработная плата, так называемый конверт.

Зарплата гросс — это размер вознаграждения, который работодатель устанавливает для соискателя за определённый период работы. Она относится к «чёрному» варианту, так как указывается в полном объёме, то есть до уплаты налогов. Основным налоговым вычетом, действующим на территории РФ, является подоходный налог — НДФЛ, который составляет 13% от заработка.

Таким образом, при указанной зарплате gross в 35 тыс. Соискатель получит сумму размером 30450 рублей. Как правило, именно она записывается в договор при трудоустройстве.

В качестве экономического понятия слово «гросс» впервые начали использовать англичане ещё в XVI веке. Однако статус термина он приобрёл в Германии в XVIII веке. Тогда им обозначали:

- счётную единицу — 12 дюжин;

- приставку для образования сложных слов со смыслом «главный», «высший».

Зарплата net — это сумма, указываемая работодателем после уплаты налоговых вычетов. Её можно причислить к «белому» вознаграждению то есть фактическому доходу, получаемому на руки или банковскую карту.

Расчёт заработной платы: нет и гросс

Рассчитать чистую прибыль после трудоустройства — net зарплату очень просто. Для этого достаточно из оклада вычесть 13%. Однако при проведении расчёта нужно учесть то, что существуют определённые категории граждан, для которых предусмотрены вычеты, влияющие на уменьшение налоговой базы и удерживаемой суммы.

К ним относятся:

- сотрудники, которые занимаются воспитанием лиц младше 18 лет;

- люди, находящиеся на службе в армии или государственных органах военного назначения;

- опекуны несовершеннолетних граждан;

- родители детей-инвалидов.

В этом случае, рассчитать чистую прибыль также не составит труда. Для расчёта нужно использовать следующую формулу:

ЗПnet = ЗПнач — (ЗПнач — Вычет)*13%, где

- ЗПnet — сумма, которую получает сотрудник на руки.

- ЗПнач — начисляемая сотруднику заработная плата.

В качестве примера давайте разберём следующую ситуацию.

К.П. Матюнина устроилась в компанию «Юниор-К» на позицию менеджера по оптимизации расходов. Ознакомившись с договором и подписав, его она выяснила, что её заработная плата составляет 36 000 (гросс). Женщина является мамой трёх детей, не достигших 18 лет. Необходимо узнать, сколько денег она получит в действительности?

В соответствии с налоговым кодексом РФ вычет за одного ребёнка на 2017 год составляет 1400, так как конкретная сотрудница имеет трёх детей, итоговая сумма составит 4200 рублей.

Берём формулу и подставляем исходные данные:

ЗПnet = ЗПнач — (ЗПнач — Вычет)*13% = 36000 — (36000 — 4200)*13% = 36000 — (31800*13%) = 36000 — 4134 = 31866 рублей. Таким образом, зарплата net Матюниной составит 31866 рублей.

Иногда попадаются и такие вакансии, где указывается сумма зарплаты net. А на деле нужно узнать размер подоходного налога и размер зарплаты до его вычета.

В данной ситуации для расчёта гросс и НДФЛ необходимо воспользоваться формулами:

Зарплата В. Н. Сидорова , перечисляемая ему на банковскую карту, составляет 56 тыс. рублей. Он числится в штате ООО «Секьюрити комплекс» на позиции инженера. Необходимо узнать, зарплату гросс и размер НДФЛ?

ЗПgross = ЗПnet/0,87 = 56000/0,87 = 64367 рублей

Ежемесячная зарплата gross, которая зачисляется Сидорову компанией «Секьюрити комплекс» составляет 64367 рублей с удержанием подоходного налога в размере 8367 рубля.

Что такое зарплата гросс понятным языком

Это ваша зарплата до вычета налогов. Например, вот вы открыли рекламное объявление, там сказано: «Зарплата – 40 000 рублей в месяц». Но не указано, до вычета налогов или после.

Вы устроились на работу, месяц проработали, получили 34 800. У вас сразу вопрос: «Почему 34 800, обещали же 40 000!»

Вы идете к своему работодателю, а он говорит: «Я вам начислил зарплату в размере 40 000 рублей. Но 5 200 рублей ушли на подоходный налог».

Вот так. Зарплата гросс – это вся ваша зарплата до вычета налогов. А та зарплата, которую вы получаете на руки, то есть уже после выплаты всех налогов, – называется «нетто».

Откуда все пошло

Gross – английское слово, которое имеет значение «валовой». Еще его можно перевести прилагательным «большой». То есть зарплата гросс – это «большая» зарплата, общая. Такая, из которой еще не вычтен налог.

Net – английское слово со значениями «чистый», «конечный». Зарплата «нетто» – это чистая зарплата, то есть все то, что остается после выплаты налогов. Этот «остаток» по праву ваш, вы можете использовать его так, как посчитаете нужным.

Как рассчитать зарплату гросс и нетто

Все зависит от того, какие налоги вы платите.

Если работаете по найму

Если вы просто платите 13 %, как большинство людей, то от зарплаты гросс надо будет вычесть 13 %. Более простой вариант – умножить зарплату гросс на 0,87. Результат будет одинаковый.

Пример

Если общая зарплата составляет сто тысяч рублей, 13 % от этой суммы составят 13 000, а остаток – 87 000. Если мы умножим 100 000 на 0,87 – получим как раз 87 000 рублей.

Умножать на «долю» просто удобнее, чем считать проценты.

Но бывает так, что налог равен не 13 %. Разберем эти случаи тоже.

Если вы получили больше 5 миллионов рублей

Если вы, работая по найму, получили больше 5 миллионов рублей, вам надо с «избытка» заплатить налог по более высокой ставке. Придется отдать государству не 13 %, а 15 %.

Пример

Если я получил за год 7 000 000 рублей, то с 5 миллионов я заплачу 13 %, а с оставшихся двух – 15 %.

Посчитаем:

5 000 000 * 0,87 = 4 350 000 рублей.

2 000 000 * 0,85 = 1 700 000 рублей.

Суммарный чистый доход: 6 050 000 рублей.

Если вы самозанятый

Самозанятые люди платят налог в размере либо 4 % либо 6 %.

4 % надо платить в том случае, если вы работаете на физическое лицо. Чтобы посчитать свою зарплату нетто – отнимите 4 % или умножьте зарплату гросс на 0,96.

Пример

Если я на репетиторстве заработаю 20 000 рублей, оформлюсь как самозанятый и уплачу с этой суммы налог, мой чистый доход будет равен 20 000 * 0,96 = 19 200 рублей.

Если я работаю на юридическое лицо, то мне придется уплатить 6 % налога.

Пример

Если я на 90 000 рублей напишу статей какому-нибудь веб-мастеру, и этот веб-мастер будет оформлен как ИП, мне придется отдать государству 6 % со своего дохода. Умножаю 90 000 рублей на 0,94, получаю 84 600 рублей – моя зарплата нетто.

Важный нюанс. Если вы работаете как самозанятый, но за год вы получили доход больше чем 2 400 000 рублей – вам придется с «избытка» заплатить налог по ставке 13 %.

Пример

Я заработал за год 3 000 000 рублей. Я оформлен как самозанятый, работаю на ИП. С 2 400 000 я плачу налог по стандартной ставке 6 %, а с 600 000 (с «избыточных» денег) плачу 13 %.

Посчитаем:

2 400 000 * 0,94 = 2 256 000 рублей.

600 000 * 0,87 = 522 000 рублей.

Суммарный чистый доход: 2 256 000 + 522 000 рублей = 2 778 000 рублей.

Что не входит в зарплату гросс

В нее не входят страховые выплаты. Эти выплаты заказчик должен делать сам. К ним относятся:

- Отчисления в пенсионный фонд.

- Страхование здоровья сотрудника.

- Оплата декретного отпуска.

То есть наниматель не может вам предложить зарплату в сто тысяч рублей, из которых 22 000 будут отчислены в пенсионный фонд. Это нарушение закона.

Как получить зарплату гросс целиком

Это возможно сделать с помощью вычетов. Единственный вычет, который позволяет вам вернуть весь уплаченный НДФЛ – это инвестиционный вычет. Давайте рассмотрим, как он работает.

Допустим, вы в течение года заплатили 26 000 рублей в виде НДФЛ. И решили заняться инвестированием.

Вы регистрируетесь на сайте одного из российских брокеров. Самые лучшие брокеры перечислены вот в этом рейтинге Московской биржи. Я рекомендую регистрироваться только у первых 12 компаний – с самым крупным торговым оборотом. Они надежные и проверенные.

Затем вы открываете у брокера ИИС. Он может быть у вас только один. Два ИИС, даже у разных брокеров, открывать нельзя.

Теперь вам надо положить на ИИС такую сумму, 13 % которой будут равны уплаченным вами налогам. В нашем случае это 200 000 рублей. 13 % от 200 000 как раз составят 26 000 рублей.

Следующий шаг – запросить налоговый вычет категории А. Вы запрашиваете вычет и налоговая вам возвращает 26 000 рублей.

Деньги с ИИС нельзя снимать в течение трех лет. Если снимете – придется возвращать вычет назад.

Обязательно к прочтению

Прочитайте обязательно мою статью про ИИС, я там подробно объясняю, как он работает. Это отличный способ возвращать налоги и богатеть. Инвестиции с ИИС можно делать в государственные облигации – тогда за деньги можно будет вообще не переживать.

Есть и другие способы вернуть себе часть налогов. Например, через социальные вычеты. Но полного возврата, как в случае с ИИС, у вас не будет. Мы разберем эти способы позднее в отдельных статьях.

Как зарплата гросс влияет на выбор работы

Когда вы ищете работу, обязательно уточняйте, какая зарплата указывается в вакансии.

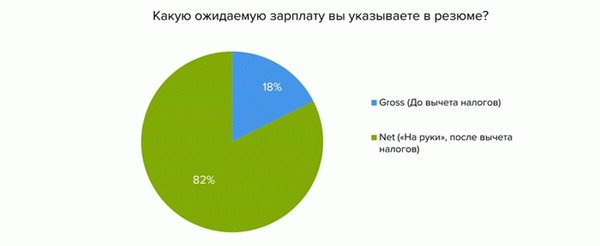

Чаще всего работодатели указывают именно зарплату гросс. Потому что она на 13 % больше и выглядит более заманчивой для потенциального работника.

Если зарплата гроссовая, умножайте ее на 0,87, чтобы определить свой чистый доход. А потом уже сравнивайте разные вакансии.

Например, одна вакансия может быть с более низкой зарплатой, но рабочее место будет находиться рядом с вашим домом. И вам не придется тратить деньги на дорогу. Другая вакансия может быть с более высокой зарплатой, но вам нужно будет тратить деньги и время на дорогу.

Учитывайте эти критерии.

Что еще почитать

Посмотрите мои подборки с курсами по удаленной работе и курсами для мам в декрете. Там описываются хорошие программы, которые позволят вам получить реальную профессию для заработка в интернете и полностью перейти на удаленку.

Советую вам записаться на онлайн-марафон «Как и куда инвестировать в 2021 году». Марафон проходит в виде вебинаров, которые длятся в течение 10 дней. За это время вы узнаете, в какие финансовые инструменты можно вкладывать деньги и как это делать правильно. Про индивидуальные инвестиционные счета там тоже рассказывается.

Пройдите курс «Финансовая грамотность» от известного во всей России онлайн-университета Скиллбокс. В этом курсе собраны все знания о финансах, которые должны быть у взрослого, самостоятельного человека. Вы научитесь правильно выбирать счета в банке, будете знать, что делать с ипотекой, если вам нечем ее платить, сможете защитить себя от самых разных видов мошенничества.

Курс проходит в форме видеоуроков, после серии видео в каждом из блоков нужно проходить тест. Все объясняется очень доступно и понятно, без сложных терминов. Но даже если вам что-то неясно – можно задать вопросы преподавателям.

Подпишитесь на ютуб-канал банка Ак Барс. Там периодически публикуются очень интересные видео по теме финансов, а также записи вебинаров по инвестициям.

Посмотрите все видео про инвестиции, которые есть у Ак Барса. Это бесплатно и при этом познавательно. Вот пример одного такого видео – про инвестиции через ETF.

Еще я вам рекомендую вот эти три книжки. Они бесплатные – скачайте их себе и прочитайте. Это даже не книги, а скорее брошюры. Они небольшие, читаются легко.

- . Автор книги объясняет, в чем разница между людьми, которые стремятся к финансовой независимости, и теми, кто о ней вообще не думает и просто «проедает» все свои доходы. . Это книга о том, как легко начать инвестировать даже с небольших сумм. В ней описываются реальные примеры небольших инвестиций, автор дает развернутый комментарий по каждому примеру. . Эта книга поможет вам немного изменить свой подход к финансам, чтобы начать целенаправленное движение к финансовой безопасности и стабильности.

Что такое gross

Что такое зарплата гросс? Это заработная плата в полном объёме, то есть, до того момента, как из неё вычли налоги. Каждый труд должен быть оплачен работодателем не ниже того уровня, который определен законодательно. С другой стороны, это дополнительный доход, поэтому с него нужно заплатить налог.

Размер подоходного налога для работников к уплате зависит от статуса самого работника:

- резиденты платят ежемесячно 13% от своей зарплаты;

- нерезиденты – 30%.

Что это – зарплата гросс? Это зарплата до того момента, как из неё вычли 13% или 30%. Для российского потребителя привычнее слышать «нетто» и «брутто». Зарплата гросс – это зарплата брутто. В трудовой доход человека входит не только тарифная ставка или оклад. Сюда также включаются:

- стимулирующие выплаты. Например, за повышение квалификации;

- компенсационные. Например, за работу на вредном производстве;

- доплаты и надбавки за выполнение сверхурочной работы, в ночное время или в праздничные дни.

Важно! Некоторые работодатели идут на хитрость и уловки, указывая в объявлениях о поиске новых работников размер вознаграждения до налогообложения. Прежде чем подписать трудовой договор и разочароваться при первых денежных выплатах, необходимо уточнить сумму чистого дохода.

В чем их разница

Заработная плата «нет» равна заработной плате «гросс», из которой вычли все необходимые суммы. Каждый работник может самостоятельно вычислить свой доход «нет», если он знает размер «гросс» и сумму всех обязательных удержаний и взысканий.

При наличии расхождений с теми показателями, которые прописываются в расчётном листке, всегда можно обратиться к ответственному бухгалтеру, в обязанности которого входит производить зарплатные расчёты.

Какой вид зарплаты выгоднее

По своей сути, это две одинаковые зарплаты. То есть, человек не может получать зарплату «гросс» на руки. Из неё должны быть произведены все вычеты и удержания. То есть, на руки он получит доход «нет».

Но при трудоустройстве необходимо уточнять, какой вид дохода предлагает работодатель в своём объявлении о поиске новый работников. Может быть так, что у него прописано в объявлении «гросс» (именно так чаще всего и бывает). Поэтому человек, имеющий право на налоговые вычеты, платящий алименты и прочее, может сам произвести расчёт.

Если же указывается зарплата «нет», то тут стоит задуматься о выгоде. Например, у соискателя есть 2 детей. Он имеет право получать на каждого из них налоговый вычет. Стоит подумать, выгодно ли работать на таких условиях, или стоит поискать работу, где предлагают «гросс».

Как их рассчитать

Это может сделать каждый сотрудник. «Гросс» прописывают в трудовом договоре при трудоустройстве. Зная размер подоходного налога и сумму прочих удержаний или льгот (если они существуют), можно произвести довольно простые расчёты. Окончательный итог должен совпасть с тем, что прописывают в расчётном листке.

Как увеличить чистый доход

Есть несколько законных способов увеличения той суммы, которая выдаётся на руки после окончательных расчётов. Это:

- использовать право на имущественный вычет. Например, несовершеннолетние дети дают возможность ежемесячно освободить от налогов 1 400 рублей;

- если детей 3 или больше, то сумма вычета увеличивается до 3 тысяч рублей;

- если ребёнок имеет инвалидность, то в зависимости от статуса налогоплательщика по отношению к несовершеннолетнему (опекун или родитель) государство не облагает налогом 6 и 12 тысяч рублей соответственно;

- имущественный вычет. У продавцов и покупателей недвижимости есть право на возврат подоходного налога. Это можно осуществить разовым платежом через ФНС или регулярно не платить налог на работе.

Важно! Все налоговые вычеты предоставляются в заявительном порядке при предоставлении подтверждающих документов. Право на получение ежемесячной налоговой преференции предоставляется до тех пор, пока сумма годового дохода не превысит 350 тысяч рублей.

Работник должен посетить бухгалтерию и написать заявление в свободной форме на имя руководителя предприятия. К заявлению прикладываются копии свидетельств о рождении детей. Каждый календарный год эти сведения нужно обновлять.