- На какой срок можно перенести платеж в Сбере

- Для всех ли заемщиков доступна услуга

- Ограничения по дате оформления кредита

- Когда списываются средства?

- Что произойдет, если средств будет мало?

- Автоплатеж по кредиту: условия

- Как настроить автоплатеж за кредит через Сбербанк Онлайн

- Через телефон

- Через терминал и банкомат

- В отделении или контактном центре

- Деньги до зарплаты в Сбере: кому одобрят и как получить

- Кредит наличными в СберБанке без поручителей и без справок: обзор условий и процентов по кредиту в 2025 году | BanksToday

- Оценка кредитной нагрузки и шансов на одобрение

- СберБанк опубликовал график работы в период нерабочих дней: Деловой климат: Экономика.

- Досрочное погашение кредита в Сбербанке: условия перерасчета процентов

- В каких случаях банк списывает кредит

- Через сколько лет списываются долги по кредитам

- Как действует Сбербанк перед списанием долга по кредиту

- Список документов для рассмотрения в Сбербанке

В отечественных кредитных организациях существуют различные подходы к поддержке клиентов, в том числе могут быть доступны несколько сервисов сразу. Как правило, акцент делается на заморозке платежа на месяц, но иногда можно перенести дату платежа внутри самого месяца.

В Сбере доступна только услуга «Перенос платежа», позволяющая отложить 1 платеж, и то не всем текущим заемщикам. Надо сказать, что банк и раньше предлагал подобный сервис, но в 2020 году от него отказался, что привело к множеству проблем для клиентов.

В период, когда возможность временной отсрочки не предоставлялась, для изменения даты выплаты кредита заемщикам приходилось подавать кредитору заявку на реструктуризацию ссуды. Сложность состояла в том, что нужны были серьезные причины, чтобы банк пошел на такую меру. В основном они были связаны с ухудшением финансового положения должника и нуждались в документальном подтверждении.

Надо сказать, что с тех пор подходы Сбербанка к реструктуризации также стали более гибкими. Предложение теперь рассчитано на широкий круг заемщиков. Например, в качестве причины могут быть указаны не только финансовые сложности, но и отпуск по уходу за ребенком, служба в армии, перенесенный коронавирус и другие.

Не удается погашать кредит Сбербанка?

Закажите звонок юриста

На какой срок можно перенести платеж в Сбере

Сервис позволяет пропустить один ежемесячный платеж. При этом:

- Сумма платежа останется неизменной.

- Дополнительная кредитная нагрузка не возникает.

- К сроку выплат плюсуется месяц.

- Клиент не получит «черную метку» в кредитной истории.

Для всех ли заемщиков доступна услуга

Увы, но возможности по переносу платежа Сбер предлагает только плательщикам займов из трех категорий:

- кредит «на любые цели» (то есть потребительский);

- заем на покупки в рассрочку у партнеров банка по программе «Покупай со Сбером», осуществленные в магазине или онлайн;

- рефинансирование.

Все эти виды кредитов объединяет то, что банк их списывает строго по графику в установленную платежную дату, а сама оплата происходит равными долями.

При этом по некоторым категориям кредитов нельзя оформить отсрочку в Сбере. Так, сервис недоступен для:

- Заемщиков по кредитной карте.

- Плательщиков ипотеки.

Теперь об автокредитовании. Непосредственно в Сбербанке выдачу таких займов не практикуют. Для этого существует специализированный «Сетелем» банк, который входит в Группу Сбербанка, а поэтому информация о нем доступна на общем портале Сбера.

Так вот: покупателям автомобилей услуга недоступна, об этом сказано в разъяснениях для клиентов на сайте «Сетелема».

Информация о переносе платежей по автокредитам

Нечем платить кредит? Бесплатно

проконсультируйтесь с кредитным юристом

Ограничения по дате оформления кредита

Услуга «Перенос платежа» рассчитана на ссуды, договора по которым заключены после 27 января 2021 года.

Однако существует оговорка, что при наличии технической возможности предложением могут воспользоваться и заемщики, соглашения с которыми банк подписал до указанной даты. Так что, при соответствии остальным условиям, попробовать стоит.

Многие задаются вопросом: можно ли взять кредит и сразу отложить платеж? К сожалению, право пользоваться этой мерой поддержки банк также ограничил. Вот условия по срокам:

- Подключить услугу может клиент, который не менее полугода гасил ссуду в соответствии с графиком.

- Спустя еще шесть своевременных выплат появится возможность перенести платеж повторно.

- При этом Сбер не ограничивает количество подключений услуги. Но правило, что после каждой перенесенной оплаты должно быть внесено не менее шести платежей строго по графику, действует и далее.

- Услуга недоступна для тех, кто допускал просрочки или прибегал к реструктуризации.

Нужно ли платить за перенос даты платежа по кредиту в Сбербанке на месяц

Такой вопрос не редкость. Но, напомним: дату перенести нельзя, можно только временно заморозить выплаты.

Что касается тарифов: услуга бесплатна, организация не берет комиссий за подключение.

Реструктуризация кредита в Сбербанке — какому клиенту банк пойдет навстречу Реструктуризация кредита в Сбербанке доступна заемщикам в исключительных обстоятельствах, а также тем, чей доход существенно снизился. Однако важно документально подтвердить свое тяжелое материальное положение.

Надо отметить, что в Сбере в этом плане проявили куда большую «щедрость», чем некоторые конкуренты по рынку, специализирующиеся на розничном кредитовании.

Для сравнения: в Почта Банке такого рода услуги доступны за дополнительную плату, а в Росбанке возможность управления платежом прописана только в автокредитовании.

Так, клиентам Росбанка в качестве поддержки от кредитора доступны смена даты платежа или перенос на месяц и даже на три, но не все эти опции бесплатны.

А вот чтобы поменять дату выплат по другим кредитам, клиенту Росбанка придется убеждать менеджеров организации в необходимости такой меры, например, ссылаясь на изменение графика получения зарплаты. И не факт, что аргументы сработают: ведь в договоре это не предусмотрено.

Что изменилось в оформлении отсрочки выплат Сбербанка с 2021 года

По мере цифровизации бизнес-процессов, процедура существенно упростилась по сравнению с условиями, действовавшими до 2020 года.

Раньше приходилось писать заявление об изменении графика платежей и относить его в Сбер. С 2021 года, чтобы подключить «Перенос платежа», не нужно обращаться в службу поддержки с вопросами, как перенести дату платежа по займу в Сбере, а также вручную заполнять и подписывать форму заявления. Все можно сделать, не выходя из дома, в онлайн-режиме — через мобильный банк или web-сайт Сбербанка.

За сколько дней до наступления даты внесения платежа можно подключить услугу

Информация доступна в разделе «Условия переноса платежа с 27.01.2021 года» на официальной странице Сбера. Оформить перенос можно в любой день между двумя платежными датами, включая непосредственно сам день последнего фактического внесения планового платежа. Крайняя возможность заполучить «заморозку» предоставляется накануне даты списания платы за кредит, но не позднее 21 часа по времени региона, где оформлено соглашение.

Нужно ли на момент оформления отсрочки «бронировать» на счете сумму списания

Вопрос крайне важный, так как в «Условиях» Сбера говорится, что заявление не будет рассмотрено, если на расчетном счете клиента, указанном в платежном поручении, нет денежных средств в размере, позволяющем осуществить платеж.

Но при обращении в поддержку сотрудники уверяют, что для подключения услуги наличие суммы на счете не требуется. По заверениям специалиста банка, это актуальная информация.

Также в «Условиях» упоминается необходимость бронировать на счете сумму, равную комиссии. Которая сейчас, впрочем, равна нулю.

Может ли Сбербанк отказать в предоставлении отсрочки

Все в том же документе Сбера прописано, что такое возможно:

- Сбер может отказать в предоставлении месячной отсрочки, если плательщик кредита не выполняет определенные условия (речь о реструктуризации или просрочках).

- Также есть отсыл к неназванным иным «основаниям, предусмотренным законом».

- Не забываем и о праве банка в одностороннем порядке как устанавливать период предоставления, так и вовсе приостанавливать действие сервиса.

Спишите долги перед Сбербанком

и другими кредиторами

В каких ситуациях прибегать к пропуску месяца выплат бессмысленно

Услуга «Перенос платежа» дает клиенту ряд выгод: она бесплатна, проста в оформлении, и в качестве разового решения может помочь не допустить просрочки по займу.

Но прибегать к такой мере бессмысленно при наличии долгосрочных финансовых трудностей , включая такие как:

- ;

- резкое снижение доходов заемщика или домохозяйства;

- рост расходов из-за непредвиденных обстоятельств или в связи с увеличением количества иждивенцев;

- затяжная болезнь или инвалидность.

В подобных ситуациях имеет смысл как можно скорее поставить банк в известность, что нет средств на обслуживание финансовых обязательств, и совместно найти решение.

Мера доступна не только населению, включая самозанятых, но и индивидуальным предпринимателям, и даже некоторым представителям малого и среднего бизнеса.

Столкнулись с трудностями при выплате кредитов? Высококлассные юристы проведут для вас бесплатную консультацию и окажут помощь по списанию долгов, если вы уже не можете по ним платить. Обратитесь к нам через форму обратной связи.

Когда списываются средства?

Дата списания денег для внесения ежемесячного платежа по кредиту известна каждому должнику, поскольку она оговаривается при заключении кредитного договора, прописана в договоре и указана в графике погашения задолженности. Но вот часы и минуты списания указывается не всегда. В данном случае, если часы и минуты списания денег в соглашении не фигурируют, значит, заемщик имеет право внести необходимую сумму до 00:00 даты, в которую осуществляется операция по списанию денег.

С юридической точки зрения заемщик будет прав, если положит деньги до 00:00 указанной даты. Но если чисто технически проверка о зачислении средств произойдет раньше на несколько часов, то система автоматически отнесет его к числу должников, которые просрочили оплату. Потом, чтобы восстановить свое доброе имя ему придется писать претензию в банк, а возможно и обращаться в суд.

Вероятность в этом случае выиграть процесс очень велика, но нервов будет потрачено очень много. Вывод таков: не стоит доводить дело до разбирательства, лучше узнать заранее, в какой час технически происходит списание денег, чтобы на будущее иметь это в виду и не допускать просрочки. А происходит это примерно так.

- Электронная система Сбербанка отслеживает по базе данных должников даты ежемесячных взносов и отбирает тех, кто должен произвести оплату в текущую дату.

- После того как выборка должников произведена, система проверяет их счета списания на наличие необходимых сумм.

- Далее отбираются те счета, на которых имеется достаточная сумма и происходит списание. Обычно это происходит в течение операционного дня, без привязки к точному часу.

- На следующем этапе система проверяет оставшиеся счета и определяет недостаточность их баланса для производства операции списания.

- В течение дня проверка автоматически делается еще несколько раз и если выявляется поступление средств, то происходит списание. Последняя проверка делается между 21:00 и 00:00. Если средства не поступили, фиксируется просрочка.

Обратите внимание! В данном случае имеется в виду время местное, а не московское.

Когда происходит списание средств, с точностью до часа, сказать сложно, но можно с большой долей уверенности утверждать что деньги должны оказаться самое позднее в 21:00 в дату платежа. В противном случае, для заемщика наступят неблагоприятные последствия, о которых мы поговорим далее.

Что произойдет, если средств будет мало?

Когда и во сколько происходит списание денег для оплаты кредита в Сбербанке, мы примерно определили. Теперь поговорим о последствиях, которые наступят в случае возникновения просрочки. Если просрочка все-таки была зафиксирована системой, можно ли заемщику избежать вредных последствий в виде:

- штрафных санкций за просрочку платежа;

- передачи информации о просрочке во внутреннюю базу данных должников;

- передачи данных о просрочке в БКИ.

Если заемщик обратится в отделение Сбербанка на следующий день после фиксации просрочки с претензией, в которой обоснует с предъявлением доказательств, факт невозможности внести средства на счет по независящим от него обстоятельствам, есть маленький шанс на успех. Бывали случаи, когда работники банка шли навстречу заемщику, который допустил просрочку менее суток, но особо рассчитывать на это не стоит.

Самое худшее в этой ситуации, это внесение негативной информации во внутреннюю базу данных и в базу БКИ. Это, конечно, радикально не испортит кредитную историю заемщика, но может в будущем повлиять, если заемщик соберется брать второй кредит. Чтобы впредь не попадать в неприятные ситуации, следует всегда своевременно пополнять счет списания на нужную сумму.

Для этого можно, например, письменно поручить Сбербанку, автоматически списывать нужную сумму с зарплатной карты или счета, на котором хранятся сбережения или совершить какие-то другие действия, но ни в коем случае не допускать просрочки.

Негативная запись в КИ может влиять на решения по последующим кредитам в течение пяти лет.

Некоторые клиенты рассчитывают на то, что могут сделать ежемесячный взнос по займу с кредитной карты Сбербанка или другого банка. В этом случае, придется взять еще один заем, но зато удастся временно избежать списка должников. Спешим таких клиентов огорчить.

Оплата с кредитки банковского кредита невозможна, во всяком случае, напрямую. Придется совершать операцию минимум в два этапа, сначала снимать наличные, а уже потом оплачивать кредит. Отметим сразу – это очень невыгодно и нецелесообразно, но возможно.

Итак, мы разобрались, что в искомую дату система много раз пытается списать деньги со счета и если ей это не удается, для должника наступают негативные последствия. Чтобы их избежать нужно, внести деньги до 21:00 платежной даты, но все-таки лучше зачислять средства заранее за 3-5 дней. Так оно надежнее будет!

Автоплатеж по кредиту: условия

- Дату ежемесячного списания средств в счет оплаты кредита вы выбираете самостоятельно.

- При наличии подключенной услуги Мобильный банк, за день до перечисления денег с вашего картсчета, банк уведомит вас с помощью смс, указав сумму задолженности и комиссии за платеж. Отменить операцию можно отправив код для отказа.

- При недостатке на балансе карты средств для автоплатежа, банк проинформирует об этом при помощи смс сообщения. Платеж не будет исполнен.

- Комиссия за оплату кредита другого банка составит 1% от суммы платежа, но не более 1000 рублей.

Услуга автоплатеж за кредит в другом банке актуальна для тех, кто привык экономить свое время, территориально отдален от офиса банка кредитора или постоянно забывает о приближении дня очередного платежа. Таким образом, подключив услугу автоплатеж, вы всегда будете спокойны и уверенны: ваша задолженность погашена вовремя и кредитная история не испорчена. Вы добросовестный заемщик, кто соблюдает сроки возврата кредита.

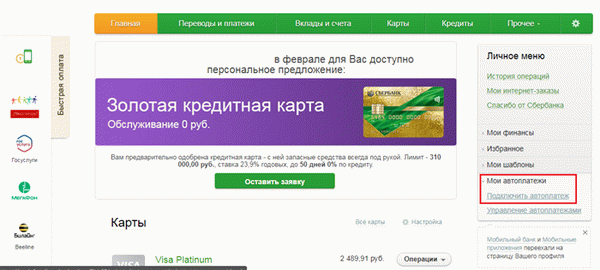

Как настроить автоплатеж за кредит через Сбербанк Онлайн

- Войти в личный кабинет Интернет банка

- В личном меню справа выбрать пункт «Мои автоплатежи» кликнуть ссылку «Подключить Автоплатеж»

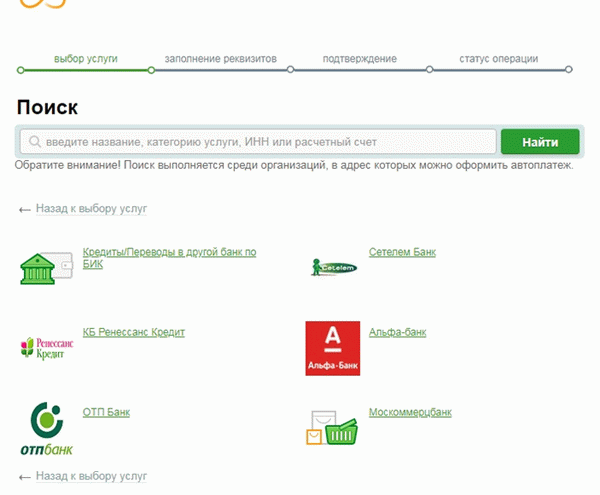

- Далее выбрать интересующий вид автоплатежа

- Затем найти кредитную организацию или банк по названию или ИНН кредит которого собираетесь оплачивать

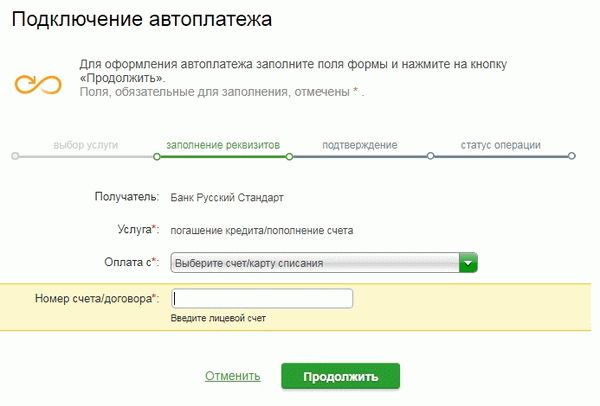

- Затем заполнить параметры автоплатежа следуя инструкциям появляющимся на экране.

- Для начала выбрать счет списания денег, ввести номер договора с банком кредитором, и так далее выполнить все шаги алгоритма.

- Как только все параметры будут введены, тщательно все проверено следует нажать кнопку «Подтвердить» и для окончательного подключения услуги отправить код подтверждения из СМС, отправленного на мобильный телефон, привязанный к карте.

Для подключения услуги Автоплатеж через устройства самообслуживания: банкомат, терминал или через Мобильное приложение Сбербанк Онлайн воспользуйтесь инструкцией из статьи «Как подключить автоплатеж за ЖКХ». Автоплатеж за кредит другого банка подключается аналогично этой услуге за ЖКХ, Интернет либо штрафы ГИБДД.

Отказаться от дополнительного обслуживания можно самостоятельно или обратиться к сотрудникам Сбербанка, при необходимости. Имеет смысл отключить автоматический платеж с карты Сбербанка, если отпала необходимость в дополнительном обслуживании. Например, кредит был полностью выплачен или взносы делает другой человек, или заработная плата начинает перечисляться на другую карту.

Услугу без проблем можно выключить через интернет или мобильный банк. Если понадобилась помощь банковского служащего и дополнительные консультации, то нужно обратиться в подразделение Сбербанка.

Можно полностью не отказываться от сервиса, а приостановить на некоторое время. Когда автоматический платеж снова понадобится, можно будет возобновить обслуживание. Для подключения услуги потребуется зайти в меню и выбрать «Подключить».

Через телефон

Отключать и подключать опции через телефон можно, если заранее была подключена услуга «Мобильный банк». Управление сервисами осуществляется при помощи USSD-команд. С помощью «Мобильного банка» можно также заблокировать пластик, узнать остаток на счете, перевести деньги другому лицу и получить другие услуги.

С помощью мобильного телефона можно быстро отключить платеж с карты. Для этого на номер 900 отправьте сообщение с текстом «Автоплатеж» или «AVTO (AUTO)». После текста ставится знак «-».

Если сервис требуется отключить с определенного телефона, то номер сотового нужно ввести в смс рядом со словом AVTO. Вводится номер сотового без цифры восемь, а рядом указываются четыре последние цифры банковской карты. Между знаком «-», номером сотового и номером пластика ставятся пробелы.

Между словом «Автоплатеж» и знаком «-» пробел не ставится.

Через терминал и банкомат

Потребуется найти устройство самообслуживания, где можно отменить услугу автодоверительный платеж. Вот пошаговая инструкция, как отказаться от автоплатежа:

- Выбрать банкомат.

- Вставить пластик.

- Ввести секретный код.

- Выбрать на мониторе «Мобильный банк» или «Информация и сервис».

- Найти автоплатежи.

- Выбрать мобильного оператора.

- Нажать «Отключить автоплатежи».

- Действовать по инструкции, указанной на мониторе.

В отделении или контактном центре

Контакт-центр решает множество вопросов, в том числе может выключить автодоверительный платеж. Нужно позвонить по телефону 8-800-555 55 50 и сказать специалисту, что решили отключить опцию.

Важно! Заранее лучше приготовить пластик, паспорт и вспомнить ответ на секретный вопрос. Оператор запрашивает эти данные у клиентов, а потом уже останавливает обслуживание.

Оператор может спросить номер CVV, он указан на обратной стороне пластика. Если через контакт-центр или личный кабинет в интернете выключить сервис не получилось, остается обратиться в подразделение банка. Там нужно подойти к терминалу, взять талон и дождаться своей очереди.

В Сбербанке можно обратиться к консультанту, который подскажет, как можно самостоятельно сделать отключение оплаты телефона.

Есть несколько способов, как отказаться от автоматической оплаты. Сервис Sberbank Online подойдет, если привыкли решать вопросы онлайн. Когда есть дополнительное время, можно обратиться в подразделение финансового учреждения или контактный центр.

Желательно уточнить, действительно ли было отключено дополнительное обслуживание. Для этого нужно зайти в интернет-банк и ознакомиться с сохраненными шаблонами. «Автоплатеж» сохраняется при переходе к другому оператору.

Поэтому услуга отдельно выключается, если она более не требуется.

Для некоторых заемщиков кредит является тяжким бременем. Бывает так, что у должника нет необходимого количества средств до последнего дня, и ему приходится вносить деньги на счет списания буквально в день их списания, что достаточно рискованно. А бывает и так, что заемщик просто забывает внести деньги, когда нужно и тогда появляются вопросы типа: когда осуществляется списание кредита физическому лицу или в какое время осуществляется такое списание?

Зная дату и час списания можно попробовать успеть положить деньги, тем более, что приходят они почти мгновенно. Попробуем ответить на эти и другие схожие вопросы в этой публикации и надеемся, что эти ответы помогут заемщиками не допустить просрочки по кредиту, взятому в Сбербанке России.

Деньги до зарплаты в Сбере: кому одобрят и как получить

Если сумма большая, то подавать заявку нужно примерно за неделю до предполагаемой даты. Это правило действует при резервировании через отделение и по телефону.

Кредит наличными в СберБанке без поручителей и без справок: обзор условий и процентов по кредиту в 2025 году | BanksToday

Исключение составляют кредитные карты – по ним отсутствуют лимиты на внесение суммы и не устанавливается обязанность предварительно оповещать кредитора.

Оценка кредитной нагрузки и шансов на одобрение

Как известно, любой гражданин России может раз в год бесплатно запросить в бюро кредитных историй расчет своего кредитного рейтинга. Однако что-то похожее предлагает и Сбербанк для своих заемщиков.

- расчет кредитного потенциала . Клиенту нужно заполнить небольшую анкету, после чего банк за несколько минут посчитает кредитный потенциал и сообщит, каковы шансы на одобрение кредита. Ответ придет в виде процента: 0% означает, что клиент не взял еще ни одного кредита, а 100% – что он исчерпал все свои возможности взять кредит. Повторять это можно не чаще раза в 30 дней, услуга бесплатна;

- проверка актуальности текущих кредитов . Банк поможет проверить, числятся ли за клиентом другие кредиты – и попала ли в БКИ информация об уже закрытых кредитах. Это нужно, чтобы понять – сможет ли банк выдать такому клиенту еще один кредит.

Это достаточно интересные услуги – в отличие от отчета из БКИ, клиент сможет понять, готов ли Сбербанк выдать ему новый кредит. Учитывая, что услуга еще и бесплатная, ни к чему не обязывает и доступна раз в 30 дней – ею можно смело пользоваться.

| 1 | заявление-анкета (составляется на месте в банке); | |

| 2 | паспорт гражданина РФ с отметкой о регистрации по месту жительства (если регистрация временная – то плюс документ, подтверждающий ее); | |

| Далее, один из документов, подтверждающий доходы, на выбор: | ||

| 3.1 | доходы – справка о зарплате (2-НДФЛ, по форме работодателя или по форме банка) или справка о размере пенсии для пенсионеров; | |

| 3.2 | трудоустройство – выписка из трудовой книжки или справка от работодателя. Пенсионерам этот документ предоставлять не нужно. | |

Третьим шагом укажите дополнительный номер телефона и среднемесячный доход. Можно учитывать не только зарплату, но и прочие поступления, например, арендную плату, соцпособия, пенсию и т.д. А если у вас еще есть вопросы, задавайте их мне!

СберБанк опубликовал график работы в период нерабочих дней: Деловой климат: Экономика.

- страхование жизни и здоровья – стоит 2,4% от суммы кредита за каждый год, покрывает 50-100% суммы кредита в случае, если клиент получит инвалидность I-II группы или попадет на больничный более чем на 31 день (тогда выплата составит 0,5% от суммы кредита за каждый день с 32-го дня больничного);

- страхование жизни, здоровья и на случай критического заболевания – стоит 3,6% от суммы кредита в год, покрывает еще и 50% суммы кредита, если у клиента диагностируют инсульт, инфаркт или онкологическое заболевание;

- страхование жизни, здоровья и от потери работы – стоит те же 3,6% от суммы кредита, покрывает 115% платежа по кредиту в месяц, если клиента не по его воле уволили с работы (но только с 32-го дня после увольнения, и не более 3 месяцев в сумме, и не более 2000 рублей в день.

Найти услугу можно с помощью функции поиска. Поисковая строка расположена в верхней части приложения. Введите в ней Деньги до зарплаты и система покажет вам результаты поиска.

Также режим работы индивидуален для каждого офиса и указан в том числе в самом отделении СберБанка и в разделе «На карте» мобильного приложения Сбербанк Онлайн.

Непосредственно оформление кредита и его перечисление на карту – абсолютно бесплатное и не облагается какими-либо комиссиями. Однако клиент может оформить одну из дополнительных услуг банка – формально это полностью добровольно. А если у вас еще есть вопросы, задавайте их мне!

Досрочное погашение кредита в Сбербанке: условия перерасчета процентов

- При окончательном закрытии долга необходимо внимательно отслеживать величину непогашенной задолженности, запрашивая в банке точную сумму на момент внесения средств. Если по обычному потребительскому займу рассчитать сумму несложно, то при закрытии кредитки приходится заранее отключать платные опции и узнавать сумму к списанию день в день.

- Если принято решение о частичном платеже для снижения основного долга, достаточно написать заявление, указав сумму запланированного взноса и дату зачисления средств.

Списания платежей по кредитам физических лиц с 30 октября по 7 ноября 2025 года будут выполняться в соответствии с подписанным клиентом кредитным договором и не будут переноситься на более поздние даты.

В каких случаях банк списывает кредит

В Сбербанке имеется отдельное направление работы под названием «Помощь в погашении проблемных кредитов». Если у плательщика возникли вопросы или трудности с продолжением оплат в прежнем объеме, то можно обратиться за консультацией в ближайшее отделение, сформировав перечень подходящих адресов, к примеру, на сайте Сбербанк Онлайн.

Фактическое списание любой задолженности, в том числе и кредитной, происходит очень редко. Чаще всего закон находится на стороне кредитора (в данном случае Сбербанка), который теоретически может потерять значительные финансовые вложения не по своей вине. Но способы списания все же имеются.

Перед подачей прошения необходимо узнать, может ли списание произойти на законных основаниях. Основные причины:

- пропуск срока исковой давности банком;

- признание заемщика неплатежеспособным/банкротом (для юридических и физических лиц);

- смерть заемщика и отсутствие возможности требовать погашение кредита с иных лиц – созаемщиков, поручителей и наследников.

Не совсем состоятельной причиной для списания выступает небольшой размер долга по кредиту. При наличии информации о местонахождении заемщика Сбербанк может подать на него в суд даже в заочной форме (для вынесения судебного приказа). В случае же объявления человека без вести пропавшим его кредит списывается независимо от суммы задолженности.

Иногда взятие кредита гражданами происходит в мошеннической форме. Если было заведено уголовное дело с установлением данного факта и невозможностью фактического возврата вложений, то Сбербанк также может списать долг. Неперспективные или безнадежные ситуации плохо отражаются не только на балансе, но и на репутации банка и списываются за счет средств резервного фонда.

Клиентам следует помнить, что альтернативным вариантом для уменьшения объема ежемесячных платежей в Сбербанке выступают процедуры реструктуризации и рефинансирования, которые позволяют избежать судебных разбирательств. Первая призвана снизить финансовую нагрузку в рамках одного кредита, а вторая консолидирует несколько различных кредитных продуктов под одну более выгодную ставку.

Через сколько лет списываются долги по кредитам

Отдельно указываемых в законе сроков давности относительно подачи иска по кредиторской задолженности нет. Они исчисляются на общих основаниях. Таким образом, срок длится всего три года, а датой отсчета считается следующий день, идущий за днем последнего фактического внесения денег заемщиком.

Остается лишь открытым вопрос о том, допустим ли такой вариант по договору кредитования со Сбербанком.

Сбербанк характеризуется в качестве крупнейшего учреждения, распространяющего свое влияние не только на Россию, но и на страны ближайшего зарубежья при открытии там соответствующих филиалов и подразделений. Кадровый состав Сбербанка рассчитан на всестороннюю поддержку деятельности учреждения.

Автоматизация функционала работников Сбербанка избавляет их от лишней нагрузки, что способствует глубокому рассмотрению более важных вопросов, в том числе и о проблемных задолженностях. Вариант пропуска Сбербанком трехгодичного периода (срока исковой давности) невозможен.

У банков существует резерв по сомнительным кредитам, из которого погашаются безнадежные долги. Размер этих средств определяется кредитором в конце отчетного периода после проведения инвентаризации. В расчете участвует и период просрочки по каждому неплательщику.

- если срок задолженности в статусе “сомнительная” (исчисляется с момента его назначения Сбербанком) составляет более 90 дней, то к резерву присоединяется вся сумма долга;

- при сроке 45-90 дней включению в резерв подлежит половина долга по кредиту;

- срок до 45-ти дней не влияет на увеличение резерва.

Такие стандарты устанавливает законодательство РФ. Однако заемщику сложно разобраться в рутине подобных расчетов, в том числе и по причине того, что клиент (физическое или юридическое лицо) не может самостоятельно отследить, через сколько Сбербанк назначает задолженности статус сомнительной.

Как действует Сбербанк перед списанием долга по кредиту

Во-первых, для того, чтобы Сбербанк начал действовать, система должна зафиксировать просрочку по задолженности. Первым считается день, идущий после предполагаемой даты очередного платежа (стоит помнить о том, что срок исковой давности начинается на месяц раньше). За каждый день просрочки кредитор начисляет пени, поэтому заемщик должен быть заинтересован в скорейшем возвращении в стандартный платежный график.

При фиксации Сбербанком факта затяжного характера просрочки специалист может связаться с клиентом по телефону или по почте для обсуждения дальнейшего плана действий. В этом случае человеку в первую очередь предлагается ознакомиться с действующими предложениями по рефинансированию и реструктуризации кредитов.

Если обслуживающиеся Сбербанком лица фактически ждут такого звонка и дают согласие на проведение указанных процедур, то конфликт исчерпывается после подписания двустороннего соглашения. При отказе клиента на любом этапе взаимодействия у Сбербанка появляется повод для обращения в суд.

Судебное производство с прением сторон может также обязать клиента пройти реструктуризационную процедуру или наложить арест на средства, производится процедура взыскания имущества для погашения просроченного кредита. В том случае, если ответчик доказывает невозможность выплат, судебная система выносит решение о списании долгов кредитором.

Список документов для рассмотрения в Сбербанке

Списание долгов по кредитам не является распространенной процедурой. Это нежелательное исключение из правил, поэтому информацию по списку необходимых документов не найти в официальных источниках кредитора. Каждый случай рассматривается отдельно, и для уточнения можно обратиться к кредитному специалисту или в службу Омбудсмена Сбербанка.

Стоит помнить, что Сбербанк не списывает долги по кредитам при предоставлении документов о материальных затруднениях. Главным основанием выступает полное отсутствие возможности переложить долговые обязательства заемщика на иное лицо (по договору это созаемщики и поручители, вне его — наследники умершего заемщика) или реализовать имущество в счет погашения кредита.

Сам заемщик или его родственники могут оповестить Сбербанк об установленных и зафиксированных официальными органами фактах по отсутствию имущества или тех же наследников (в случае смерти заемщика). В первой ситуации инициируется процедура банкротства. Во второй наследники могут предоставить официальный отказ от наследства.

Таким образом, простая справка в формате 2-НДФЛ, отражающая снижение дохода, не рассматривается Сбербанком как документ для признания задолженности безнадежной и не будет являться основанием для вынесения подобного решения в суде. Это может послужить поводом для проведения процедуры реструктуризации.