- Обновления отчетности по соцстрахованию в 2022 году

- Как заполнять и сдавать листы отчета 4-ФСС

- Законодательная основа

- Что заполнять

- Особенности заполнения

- О данных для таблицы 5

- Пример

- Отчет 4-ФСС отменили!

- Нулевая отчетность

- Ответственность за несдачу «нулевки»

- Когда сдавать «нулевку» необязательно

- Сроки и формат сдачи нулевого отчета 4-ФСС

- Порядок заполнения «нулевки»

- Форма 4-ФСС нулевая 2022: новый перечень таблиц.

- Кто сдает «нулевой» 4-ФСС.

Нулевой отчет 4-ФСС относится к одному из видов страховой бухгалтерской отчетности. Он касается конкретного предприятия, если в течение отчетного периода организация не вела деятельность и не было выплат в пользу застрахованных лиц и начисленных сумм страховых взносов. Нулевая 4-ФСС – это одна и та же форма, что и 4-ФСС, только без данных по выплатам.

Организация, ИП, а также адвокаты, нотариусы и другие частнопрактикующие лица, обязаны ежеквартально оформлять отчет и сдавать его в установленные сроки в соответствии с требованиями законодательства, даже при отсутствии персонала. Сдавать расчет по форме 4-ФСС должны все работодатели, которые начисляют вознаграждения по трудовым и гражданско-правовым договорам. Кроме того, расчет обязаны сдать и граждане, которые нанимают официальных помощников по трудовым договорам.

- запущенный процесс ликвидации предприятия;

- реорганизация экономического субъекта;

- новая компания не начала работу, и зарплаты отсутствуют и т. д.

Нулевка – это отчет 4-ФСС без данных о выплатах работникам и начислении взносов. Подается в те же даты, что и основная.

Осуществляют сдачу нулевого расчета страхователи – организации, ИП, физлица, которые нанимают работников. Ежеквартально расчеты должны подаваться страхователями с учетом требуемых законодателем отчетных периодов.

Расчеты по форме 4-ФСС сдается только в электронном виде, если среднесписочная численность сотрудников страхователя за предыдущий год превышает 10 человек. Такой порядок распространяется и на вновь созданные организации. Организации с численностью 10 человек и меньше могут подать расчет по форме 4-ФСС как на бумаге, так и в электронном виде.

На бумажном носителе с 10.01.2022 ее разрешено представить только тем страхователям, чья среднесписочная численность сотрудников за предыдущий год не превышала 10 человек (ранее было 25 человек).

Нулевой отчет в бумажном виде нужно заполнять от руки, синей ручкой, и обязательно печатными буквами. Использование корректора, ластика, исправления недопустимы. Сдайте нулевой расчет, даже если в течение отчетного периода организация не вела деятельность и не было выплат в пользу застрахованных лиц и начисленных сумм страховых взносов.

Никаких исключений для таких случаев в действующем законодательстве нет. В нулевом расчете заполните только титульный лист и таблицы 1 и 4. Подробно правила заполнения описаны в Приказе ФСС № 381 от 26.09.2016.

Обновления отчетности по соцстрахованию в 2022 году

На основании Приказа № 80 от 14.03.2022 г. произошло обновление формы 4-ФСС. Она вступила в силу со 2-го квартала 2022 г. Прежде всего, в расчетах были убраны таблицы, указывавшие в предыдущие периоды возмещение расходов для персонала страхователя, связанных с выплатами государственных пособий.

В ситуациях, когда зарплата работникам не начислялась, сдавать отчетность за квартал нужно будет на основании Письма Минфина № 03-15-06/10549 (13.02.2019).

При неподаче в срок нулевой отчетности установлен штраф – 5 процентов от суммы взносов, которая причитается в бюджет за последние три месяца отчетного (расчетного) периода. Этот штраф придется заплатить за каждый полный или неполный месяц просрочки. Максимальный штраф — 30 процентов от суммы взносов по расчету, а минимальный — 1000 руб.

За несвоевременно представленный расчет по страховым взносам предусмотрена и административная ответственность. По заявлению ФСС суд может оштрафовать должностных лиц организации, например, руководителя, на сумму от 300 до 500 руб. (ч.

2 ст. 15.33 КоАП).

Расчеты по форме 4-ФСС сдавайте только в электронном виде, если среднесписочная численность сотрудников страхователя за предыдущий год превышает 10 человек. Такой порядок распространяется и на вновь созданные организации. Организации с численностью 10 человек и меньше могут подать расчет по форме 4-ФСС как на бумаге, так и в электронном виде (п.

1 ст. 24 Закона от 24.07.1998 № 125-ФЗ).

Как заполнять и сдавать листы отчета 4-ФСС

Даже при отсутствии работников нулевая отчетная форма 4-ФСС должна быть обязательно предоставлена предприятием. Оформляется она по такому же принципу, как и основная. Для заполнения 4-ФСС используют новый бланк.

Законодательная основа

Необходимость предоставления формы 4-ФСС вытекает из положений закона № 125-ФЗ от 24.07.98. Статья 24 посвящена взносам на обязательное социальное страхование от несчастных случаев на производстве и профзаболеваний (для краткости их называют «на травматизм»). О том, как заполнить форму, рассказано в приказе ФСС от 26.09.2016 № 381.

Расчет сдается ежеквартально всеми страхователями, в том числе в периоды отсутствия деятельности. Следовательно, если компания только образовалась и еще не начала работать, временно приостановила свою деятельность или прекратила ее, но пока не закрылась, 4-ФСС нужно подавать обязательно. В упомянутых случаях подается нулевой расчет.

Что заполнять

При отсутствии в квартале выплат, влияющих на содержание 4-ФСС, он подается в сокращенной форме. В приказе 381, а точнее, в пункте 2 приложения № 2 к нему сказано, что в этом случае страхователи заполняют:

- титульный лист;

- таблицу 1 «Расчет базы для начисления страховых взносов»;

- таблицу 2 «Расчеты по обязательному социальному страхованию от несчастных случаев»;

- таблицу 5 «Сведения о результатах проведенной специальной оценки условий труда».

Особенности заполнения

Как именно оформить отсутствующие данные — прочерками, нулями или вовсе оставить ячейки пустыми? В отношении 4-ФСС существуют определенные правила, которые описаны в том же приложение № 2 к приказу 381.

Во-первых, некоторые ячейки титульного листа формы следует оставить пустыми, если они не имеют отношения к организации (это верно не только для нулевой 4-ФСС):

- поле «Прекращение деятельности» заполняется только организациями и ИП, находящимися в процессе ликвидации (проставляется литера «Л»).

- поле «Бюджетная организация» предназначено только для бюджетников, прочие субъекты оставляют его пустым.

Во-вторых, в отдельных полях титульного листа следует проставить нули (применимо не только к нулевому расчету):

Контур.Фокус — быстрая проверка контрагента!

- если ИНН субъекта состоит из 10 цифр, то поле «ИНН» будет иметь вид 00ХХХХХХХХХХ, где ХХХХХХХХХХ — ИНН;

- если ОГРН субъекта состоит из 13 цифр, то поле «ОГРН» будет иметь вид 00ХХХХХХХХХХХХХ, где ХХХХХХХХХХХХХ — ОГРН.

То есть нули проставляются перед ИНН и ОГРН, если они состоят, соответственно, из 10 и 13 знаков, поскольку поля рассчитаны на 12 и 15 знаков.

В-третьих, во всех ячейках, где отсутствуют показатели, проставляется прочерк.

Кроме того, есть ряд полей, которые даже в нулевой форме будут содержать показатели. Некоторые из них будут заполнены у всех страхователей, другие — у той части, у которой присутствуют упомянутые в них показатели. Вот эти ячейки:

- таблица 1, строка 5 — страховой тариф, который устанавливается индивидуально в зависимости от класса профриска страхователя;

- таблица 1, строки 6,7 — скидка / надбавка к тарифу (если применимо);

- таблица 1, строка 8 — дата приказа об установление надбавки (если применимо);

- таблица 1, строка 9 — указывается размер страхового тарифа с учетом скидки / надбавки (если их нет, то переписывается содержимое строки 5);

- таблица 2, строка 1 — задолженность по взносам «на травматизм» на начало отчетного периода (если применимо), т.е. К-т счета 69 (значение должно совпасть с данными строки 19 расчета 4-ФСС за предыдущий год);

- таблица 2, строка 3 — заполняется в случае начисления фондом взносов по итогам проверок;

- таблица 2, строка 4 — отражаются расходы, не принятые фондом за прошлые периоды по актам проверок;

- таблица 2, строка 5 — сумма взносов к уплате за прошлые периоды;

- таблица 2, строка 6 — сумма возмещения расходов, превышающих начисленные взносы;

- таблица 2, строка 7 — отражается возврат излишне уплаченных взносов;

- таблица 2, строка 8 — сумма строк 1-7 указанной таблицы, если они содержат значения;

- таблица 2, строки 9, 14.1 — отражается долг фонда перед страхователем.

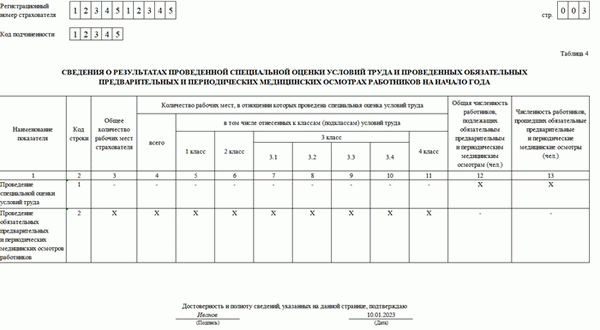

О данных для таблицы 5

Таблица 5 заполняется всегда вне зависимости от того, подается расчет с данными или нулевой. В ней отражается информация по спецоценке условий труда и проведению обязательных медицинских осмотров. Новички, которые стали страхователями в текущем году, ставят во всех строках таблицы прочерки. Прочие субъекты прописывают следующие данные:

- графа 3 — сведения о количестве рабочих мест;

- графы 4, 5 и 6 — данные из отчета по спецоценке условий труда о количестве аттестованных рабочих мест, в том числе относящихся к категории с вредными и опасными условиями;

- графа 7 — количество сотрудников, которые должны проходить медосмотр;

- графа 8 — количество тех из них, кто уже его прошел.

Пример

Контур.Норматив — справочно-правовая система!

Допустим, ООО «Ромашка» зарегистрировалось 1 сентября текущего года. По состоянию на 1 октября деятельность не начиналась. Из сотрудников в штате есть только директор, никакие выплаты произведены не были, взносы на травматизм не начислялись.

Действует страховой тариф без надбавок и скидок — 2,3%. Спецоценка условий труда будет произведена в конце года.

Отчет 4-ФСС отменили!

С 2025 года форму 4-ФСС сдавать не нужно! Последний раз подаем ее до 20.01.2023 с информацией за 2022 год. Данные за 2025 год передаем в составе раздела 2 ЕФС-1.

Изменение связано с объединением ПФР и ФСС. Законодатели объединили 5 форм СЗВ-М, СЗВ-СТАЖ, СЗВ-ТД, ДСВ-3 и 4-ФСС в единый отчет ЕФС-1.

Нулевая отчетность

С отчета за полугодие 2022 года применяется новый бланк нулевой отчетности для юрлиц из Приказа ФСС № 80 от 14.03.2022. Отчет существенно сократили. Из обновленного расчета исключили всю информацию, которая связана с возмещением страхователю расходов на выплату пособий.

Иногда у организации или ИП нет данных для заполнения налоговой и иной отчетности. Это происходит, если деятельность не ведется, зарплата не начисляется и не выплачивается. Такое случается, если в организации происходит:

- реорганизация;

- ликвидация;

- приостановка деятельности уполномоченными органами;

- экономические трудности.

Или у новой компании деятельность еще не началась, а срок сдачи отчетности уже настал. Есть отчеты, которые сдают и при отсутствии деятельности и данных в них, они называются нулевыми. Нельзя однозначно сказать, нужно ли сдавать 4-ФСС без работников в 2025 году, — все зависит от статуса работодателя и типа отчета.

Сдача 4-ФСС при отсутствии выплат работникам обязательна, если работодатель зарегистрирован в качестве страхователя в Фонде социального страхования. Исключений при отсутствии информации для заполнения законодательством не предусмотрено.

Форма 4-ФСС обязательна для всех страхователей. И если нет начислений зарплаты в отчетном квартале, то отчет надо сдавать в любом случае, за некоторыми исключениями. Даже если страховые взносы в отчетном периоде не исчислялись и не уплачивались, то необходимо отправить отчет в территориальный орган Фонда социального страхования в установленный срок.

Это касается как организаций, так и некоторых ИП.

Полагать, что у ИП, как и у работодателя, нет необходимости предоставлять 4-ФСС, — ошибка. Если предприниматель является страхователем, то есть нанимает работников, платит им зарплату и отчисляет взносы в бюджет, то он обязан отчитываться и в ФСС, и в ПФР, и в ФНС. Даже если работники есть, но им не платили зарплату в отчетном периоде, ИП (равно, как и юрлицам) надо отчитаться в Соцстрах.

Специалисты фонда разъяснили, нужно ли ИП без работников на ОСНО сдавать отчет в ФСС, — нет: если предприниматель не нанимает служащих и не платит им зарплату, то он не относится к страхователям. Это означает, что отчитываться в Соцстрах ему не надо.

Ответственность за несдачу «нулевки»

Если экономический субъект зарегистрирован в ФСС, то он обязан отчитываться в фонд. Если при регистрации не направить отчетность своевременно, то работодателю назначат административное наказание по статье 26.30 Федерального закона № 125-ФЗ от 24.07.1998. В ней указано, что штраф за несвоевременную сдачу отчета составляет 5 % от суммы страховых взносов, начисленных к уплате, но не более 30 % от всей суммы взносов.

За несдачу отчетности в ФСС при отсутствии работников в 2022 году предусмотрен минимальный штраф — 1000 рублей (из-за нулевых начислений). В КоАП указано, будут ли штрафы, если сдать нулевки за прошлый год ИП, — нет, за предоставленный отчет (даже если его не надо сдавать) штрафовать не станут.

По статье 15.33 КоАП РФ предусмотрено наказание для руководителя организации или иного должностного лица, ответственного за предоставление сведений в ФСС. В статье указано, какой размер штрафа за несданный отчет для должностных лиц — от 300 до 500 рублей. Наказание в 200 рублей положено и за сдачу «нулевки» не в той форме — на бумаге вместо электронной.

Когда сдавать «нулевку» необязательно

Сдавать 4-ФСС необходимо и индивидуальным предпринимателям, которые являются работодателями и зарегистрировались в фонде. Если у ИП есть работники, то ему необходимо отчитываться. Предприниматели, у которых нет сотрудников, вправе не сдавать отчетность в Соцстрах. Они не выплачивают зарплату и не отчитываются по страховым взносам.

Если на момент сдачи отчета по форме 4-ФСС за 4 квартал 2022 года ИП не был зарегистрирован по месту учета в качестве страхователя, то отчитываться в Соцстрах ему не надо. Обязанность по отчетности возникает только после регистрации работодателя в Фонде социального страхования как страхователя и присвоения регистрационного номера.

Повторим еще раз: если сотрудники есть, но начислений в отчетном периоде нет, то ИП сдают нулевой расчет. И хотя предприниматели не несут административную ответственность за несдачу «нулевки» по ст. 15.33 КоАП РФ, им начислят штраф по 125-ФЗ.

Сроки и формат сдачи нулевого отчета 4-ФСС

Нулевые отчеты в органы Соцстраха подают на бумаге или в электронной форме. Если в штате организации до 10 человек, то на бумаге отчитываются до 20-го числа месяца, следующего за отчетным кварталом. Нулевой расчет 4-ФСС за 4-й квартал 2022 года на бумажном носителе направьте до 20.01.2023.

Если в организации трудоустроены 10 и более человек, то сдавать отчет в Соцстрах (даже нулевой) обязательно в электронном виде. Срок — до 25-го числа месяца, следующего за отчетным кварталом. Срок сдачи расчета за 4-й квартал 2022 г. в электронном виде — до 25.01.2023.

С 1 января 2025 года ФСС объединяют с ПФР и образуют Фонд пенсионного и социального страхования РФ (236-ФЗ от 14.07.2022). В 2025 году изменится и порядок отчетности, и сроки сдачи. Страхователям больше не надо сдавать расчет 4-ФСС.

Отчитываться о начисленных и уплаченных взносах на травматизм придется по специальной форме в составе единого отчета ЕФС-1. Периодичность отчетности та же — раз в квартал. А вот сроки новые: бумажную и электронную форму теперь не разделяют, сведения подаем до 25-го числа следующего месяца после отчетного квартала.

Отчетность за 4-й квартал 2022 года сдаем по-старому. Заполняем расчет из приказа ФСС № 80 и отправляем до 20.01.2023 на бумаге и до 25.01.2023 в электронном виде. Отчетность за 1-й квартал 2025 года подаем уже по новым правилам.

Обязательно сдайте форму 4-ФСС при прекращении деятельности в территориальное отделение Фонда социального страхования. В ликвидационном отчете необходимо проставить специальную отметку о том, что компания или ИП закрывается, в поле «Прекращение деятельности» на титульном листе.

Сроки сдачи 4-ФСС при ликвидации без начислений таковы (п. 15 ст. 22.1 125-ФЗ):

- отправьте расчет до момента подачи в ИФНС заявления о государственной регистрации в связи с ликвидацией;

- отчет сформируйте за период с начала расчетного периода до дня предоставления формы в ФСС (включительно).

Порядок заполнения «нулевки»

Это только кажется, что если показателей нет, то заполнять, кроме шапки, ничего не нужно. Рассмотрим, как сдавать нулевой отчет в соц. фонд, что и где в нем заполнять. Бухгалтеру следует знать, в каких полях и ячейках:

- проставить прочерки;

- проставить нули;

- оставить пустое место;

- указать показатели (в «нулевке» они тоже есть).

Титульный лист у нулевого отчета особенностей не имеет и заполняется в обычном режиме. Обратите внимание, что при заполнении поля ИНН в первых двух клетках проставляются нули, если ИНН состоит из 10 цифр. Аналогичное правило предусмотрено для заполнения ОГРН, если он состоит из 13 цифр: полей для кода предусмотрено 15, поэтому в двух первых клетках ставим нули.

Если организация не прекратила вести деятельность, то поле «Прекращение деятельности» оставляем пустым. Аналогично поступаем с полем «Бюджетная организация». Эту ячейку заполняют только представители бюджетной сферы.

Во всех полях, графах и ячейках, в которых отсутствуют данные для заполнения, следует проставить прочерки. Но ставить прочерки во всех полях расчета недопустимо. Некоторые строки имеют числовые значения:

- в таблице № 1, в строке 5, указываем размер страхового тарифа в соответствии с классом профессионального риска при нулевой отчетности, присвоенным организации. Оставлять это поле пустым нельзя;

- в таблице № 1, в строке 8, показываем страховой тариф с учетом скидки и надбавки.

Обязательно заполните таблицу № 4. Отражайте сведения на 01.01.2022. Спецоценку условий труда и медосмотры, которые провели в течение 2022 года, в таблице № 4 не показывайте.

Актуальный образец заполнения нулевой отчетности 4-ФСС за 4 квартал 2022 по новой форме для страхователей.

В 1998 году закончила КГАУ, экономический факультет по специальности бухгалтер. В 2006 году ТНУ, юридический факультет по специальности гражданское и предпринимательское право. Опыт работы бухгалтером с 1998 по 2007 год. Пишу статьи с 2012 года

Форма 4-ФСС нулевая 2022: новый перечень таблиц.

Определения «нулевой» формы 4-ФСС в законодательстве нет. Однако приказ ФСС, поясняющий данную отчетность, содержит формулировку о том, что титульный лист и две таблицы расчета являются обязательными для представления всеми страхователями. Тем самым косвенно указывается, что отчет обязателен для всех, имеющих статус страхователя, и поясняется, какие именно разделы заполняют те, у кого нет данных для полного состава отчетности.

То есть если выплат по НСП и ПЗ не было, отчёт нужно заполнить особым образом. Он отличается от обычного отчёта меньшим объёмом предоставляемых таблиц.

Состав полного расчета 4-ФСС за 2 квартал 2022 года:

- Титульный лист.

- Таблица 1. Расчет сумм страховых взносов. (Прежнее название «Расчет базы для начисления взносов»).

- Таблица 1.1 Расшифровка сведений об облагаемой базе для исчисления страховых взносов и исчисленных страховых взносов для организаций с выделенными самостоятельными классификационными единицами. (Прежнее название «Раздел СКЕ/ИФ»).

- Таблица 2. Сведения, необходимые для исчисления страховых взносов страхователями, указанными в пункте 21 статьи 22 ФЗ №125. (прежде это была таблица 1.1). Речь идет о страхователях, временно направляющих сотрудников к другим нанимателям по договору о предоставлении персонала.

- Таблица 3. Численность пострадавших застрахованных в отчетном периоде. (Ранее эти данные включались в таблицу 4).

- Таблица 4. Сведения о результатах проведенной специальной оценки условий труда и проведенных обязательных предварительных и периодических медицинских осмотрах работников на начало года. (Прежде сведения об оценке условий труда находились в таблице 5).

Состав «нулевого» расчета 4-ФСС за 2 квартал 2022 года:

- Титульный лист.

- Таблица 1. Расчет сумм страховых взносов.

- Таблица 4. Сведения о результатах проведенной специальной оценки условий труда и проведенных обязательных предварительных и периодических медицинских осмотрах работников на начало года.

Если показатели отсутствуют, в таблицах, обязательных для «нулевки» 4-ФСС, должны быть проставлены прочерки.

Познакомиться с новым бланком 4-ФСС можно по ссылке

Кто сдает «нулевой» 4-ФСС.

Организация, ИП с работниками или физлица, зарегистрированные в Фонде социального страхования как страхователи, сдают «нулевой» расчет при следующих условиях:

- деятельность прекращена,

- деятельность приостановлена,

- деятельность не велась по причине недавней регистрации и ведения подготовительных работ для начала осуществления основной деятельности.

Чтобы перестать сдавать нулевую форму 4-ФСС, нужно предоставить в ФСС заявление о снятии с учета. Только после того, как с работодателя будет официально снят статус страхователя соцстрахом, он может не подавать нулевую отчетность в ФСС.